农产品是否已经跌到底了?当前市场大豆的投资方法有这样几种

芝商所的大豆系列衍生品, 包括大豆、豆粕和豆油衍生品期货及期权合约,是全球流动性最佳的大宗商品种类之一。2023年3月,芝商所大豆系列期货及期权合约交易量达1,400万份,占其农产品衍生品交易量的42.6%,且为芝商所当月总交易量的2.0%。

大豆市场基本面

大豆是世界上最大的动物蛋白饲料原料来源,也是植物油的第二大原料来源。它是交易量最大的农产品,占全球农业贸易总值的10%以上。

根据世界农业供需评估报告(WASDE),2022/2023作物年度全球大豆产量为3.696亿吨。可以想见,如果进行全球平均分配,每人会得到大约46公斤的大豆。

全球大豆生产的三大国为美国、巴西和阿根廷,产量全球占比高达80%。作为主要的大豆生产国和出口国,美国每年的收成达43亿蒲式耳1,其中47%用于出口。

每年大约三分之二的大豆被加工或压榨制成豆油和豆粕。“压榨”是指将大豆转化为豆油、豆粕和其他副产品的过程。

将一蒲式耳(60磅)的大豆压榨后,产出通常为:

11磅豆油(18%)

44磅豆粕(73%)

4磅豆壳(6%)

1磅废弃物(2%)

豆粕被饲料制造商用作家禽和牲畜高蛋白动物饲料的主要原料。它还可被进一步加工成我们的食物,如大豆糁和面粉,也是肉类或乳制品替代品(如豆浆和豆腐)的关键成分。

经过初步加工后,大豆油可被进一步精炼并用于食用油、人造黄油、蛋黄酱和沙拉酱以及工业化学品。未经加工的大豆油可用于生产生物柴油燃料。

出口业务是美国大豆生产商的重中之重。根据美国经济分析局的数据,2023年一、二月份大豆出口总额为69亿美元,占美国所有商品和服务出口总额的1.4%。随着欧洲和亚洲,特别是中国对肉类和家禽的需求增长,自2000年以来美国大豆出口量猛增。

影响全球大豆价格的关键因素

大豆、豆粕和豆油的市场价格受到许多变量的影响,主要包括作物生产周期、天气、畜牧养殖生产周期以及全球市场供需的持续变化。

供应因素

美国大豆主产区是中西部的印第安纳、伊利诺伊、密苏里、爱荷华、堪萨斯和内布拉斯加州,俗称“大豆带”。在这一地区,大豆种植期为每年4月下旬到6月,收获期从9月下旬开始,到11月下旬结束。位于南半球的巴西和阿根廷,收获季节为每年3月至5月。

大豆生产国的种植面积、种植进度、良种率和天气状况是影响全球大豆供应的关键因素。大豆市场对这些价格驱动因素的任何意外变化都非常敏感。

需求因素

豆粕是动物饲料的主要原料。它的需求是由牛、猪、肉鸡和蛋鸡的不同生产周期推动的。 大豆贸易商密切关注中国的生猪生产。2022年,中国生产了7亿头猪,约占全球生猪产量的一半。中国也是最大的大豆消费国和进口国。

畜牧养殖利润率影响农民饲养牲畜的意愿。禽流感和非洲猪瘟可能会扰乱农畜生产,减少未来的大豆使用。进口关税和美元汇率也会影响进口大豆的成本。

上述种种都会引发需求变化。

替代产品

各种油籽是食用油的主要来源。除大豆外,油籽还包括油菜籽、向日葵籽、芝麻、花生、芥末、椰子、棉籽和棕榈油等。当其中一种原料价格太高时,食品厂商就会用成本相对较低的原料来代替。因此,豆油价格与其他油籽产品高度相关。

美国农业部(USDA)发布的《月度作物报告》(WASDE),提供主要农产品的全球基本面数据,包括小麦、大米、粗粮(玉米、大麦、高粱和燕麦)、油籽(大豆、油菜籽、棕榈)、棉花、糖、肉类、家禽、鸡蛋和牛奶。作物报告是农产品贸易商关注的最重要的报告。

2023年4月的《月度作物报告》有何重要启示?

2022/23年度美国大豆供应和使用预测保持不变。然而,与上一年度相比,种植面积较高,出口较低。年度全球大豆预估产量、压榨量和出口下降。本作物年度全球产量减少550万吨。总体而言,4月4月份的WASDE报告显示供应充足,需求减弱和库存增加,对价格形成下行压力。

CFTC 大户持仓报告

美国商品期货交易委员会(CFTC)每周发布主要期货品种的大户持仓报告(COT),提供期货和期权市场的未平仓量汇总。报告持仓量按交易用户分为四类:

生产商/贸易商/加工商/用户:主要从事商品的生产、加工、包装或处理,并使用期货市场来管理或对冲与这些活动相关的风险。

掉期交易商:处理商品掉期并使用期货市场来管理或对冲相关的风险。

管理资金:商品交易顾问(CTA)或商品池运营商(CPO)受客户委托从事期货交易。

其他需报告持仓量的交易者:不属于以上三类的其他需要报告的交易者。

图3:大豆期货持仓报告

(来源:芝商所集团)

4月18日大豆/豆粕/豆油期货持仓报告有何重要启示?

大豆期货(ZS)持仓量:683,161,较前一周下降4.9%;

管理资金多头头寸增加了22.6%,多头/空头比率为8.3。这表明投机交易者强烈看多大豆期货。

豆粕(ZM)持仓量:454,299,比前一周增长4.1%;

管理资金多头头寸增加了26.8%,多空比率为7.9。这表明投机交易者看多大豆期货。

豆油(ZL)持仓量:479,920,比前一周下降0.9%;

管理资金多头头寸减少了9.2%,但空头头寸增加了12.9%,多空比率为0.7。这表明投机交易者对豆油有看跌预期。

CBOT大豆类期货和期权产品基准合约

大豆期货于1932年在芝加哥期货交易所(CBOT)开始交易,随后是其下游产品的期货:1946年的豆油期货和1947年的豆粕期货。大豆(ZS)期货是基于2号黄大豆的实物交割合约。每份合约的名义价值为5,000蒲式耳,相当于136公吨。大豆期货有7个合约月份,涵盖每年的种植和收获季节。可交易合约覆盖未来3.5年。

您可能听说过“新作物”和“旧作物”这两个术语。前者是指尚未收获的作物。对于大豆期货,它是收获季节的11月合约(ZSX3)。 其它合同月份对应的价格是上一作物年度可供销售的大豆,因此得名“旧作物”。

豆粕(ZM) 期货也是实物交割合约。每份合约的名义价值为100短吨,相当于91公吨。豆粕期货共有八个合约月份,共有25份合约同时上市。

豆油(ZL) 期货是实物交割合约。每份合约的名义价值为 60,000 磅,相当于 27.2公吨。豆油期货共有八个合约月份,覆盖一整年的豆油加工期,共有27份合约同时上市。

大豆(OZS)、豆粕(OZM)和豆油(OZL)的期权合约单位为1份期货合约,可通过相应的期货合约交割。

CBOT大豆期货市场有哪些主要参与者?他们如何使用大豆期货市场避险?

在大豆生产链的每个阶段,从种植、生长、采收,到出口和加工,市场参与者都面临着不利价格变动的风险。他们是大豆期货市场的套期保值者。此外,市场上还有非商业交易者、投机者,他们根据对商品价格走势的判断进行交易,并为套期保值者提供流动性。

让我们来看看不同的市场参与者如何使用CBOT大豆系列合约进行投资和对冲。

期货和期权投资者

投资者可以根据大豆期货价格走势、大豆作物报告和其他相关市场信息构建交易策略。我们以如下虚构交易为范例来分析说明。

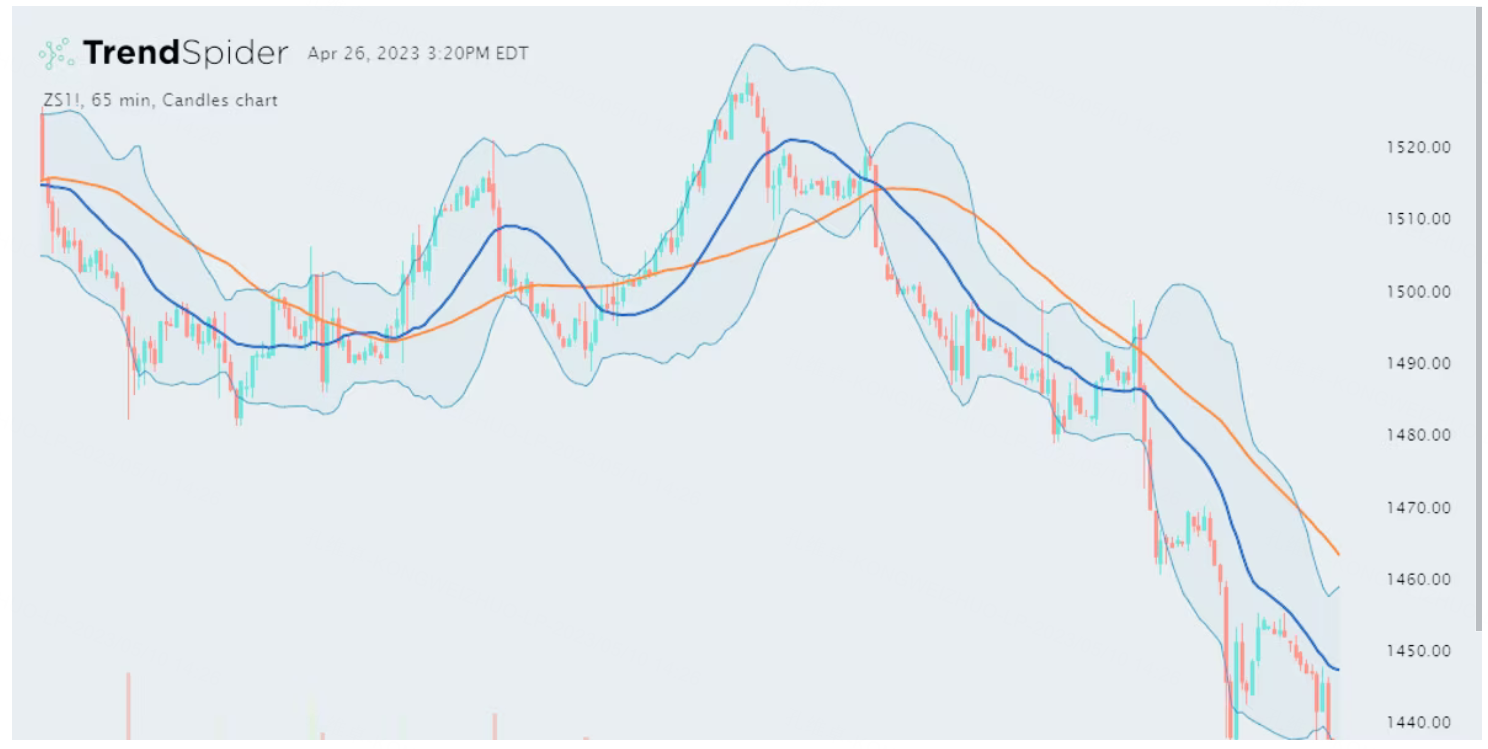

例一:趋势交易

市场资讯

4月农业部作物报告显示大豆供应充足,需求减弱,库存增加;

作物报告发布后,大豆价格一直呈下降趋势;

美国最大生猪生产商史密斯菲尔德计划淘汰存栏母猪的10%,消息利空豆粕2。

交易策略设置

交易员看空大豆市场。4月28日,他以14.13美元/蒲式耳的价格卖出一份2023年7月的合约(ZSN3),名义价值为70,650美元。他在期货账户上存入了5,000的保证金。

通过期货合约,交易员以合约价值7.1%的成本参与了5,000蒲式耳的大豆交易。杠杆的使用是期货交易的优势,可以达到以较少资金参与市场的目的。

潜在损益:

6月,ZSN3跌至13.50美元,交易者将盈利3,150美元(=(14.13-13.50美元)x 5,000)。按原始保证金为成本计算,交易可实现63%的利润(不含交易费用);

如果大豆价格反弹至14.80美元,交易者将损失3,350美元,或蒙受67%的亏损;

交易者可在14.50美元设置止损点,以限制损失并避免追加保证金。

图4:大豆期货价格走势

(来源:TrendSpider)

$NQ100指数主连 2306(NQmain)$ $大豆主连 2307(ZSmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47