美联储连续十次加息,为何油市会出现巨震?

导言:本周(4.27-5.3),国际原油价格整体呈现震荡下行的走势,周均价环比下跌。WTI本周均价73.49美元/桶,较前一周下跌3.57美元/桶,或-4.63%。周内,经济衰退及能源需求下降的担忧导致油价承压下跌。美联储宣布加息25个基点,同时市场预期欧洲央行也将在4日的政策会议上加息。投资者对加息可能引发经济衰退与能源需求下降的担忧导致油价承压下行。

国际原油市场走势回顾

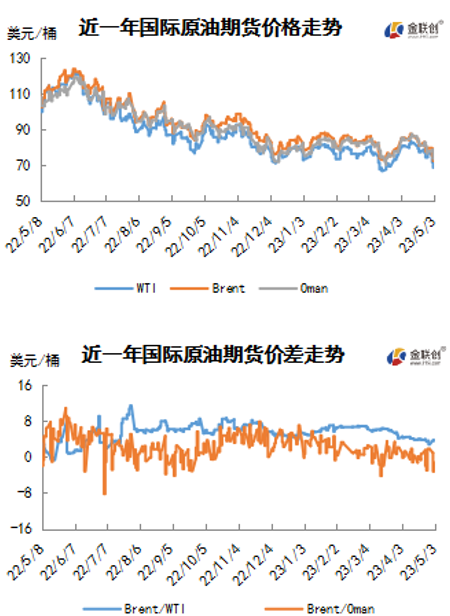

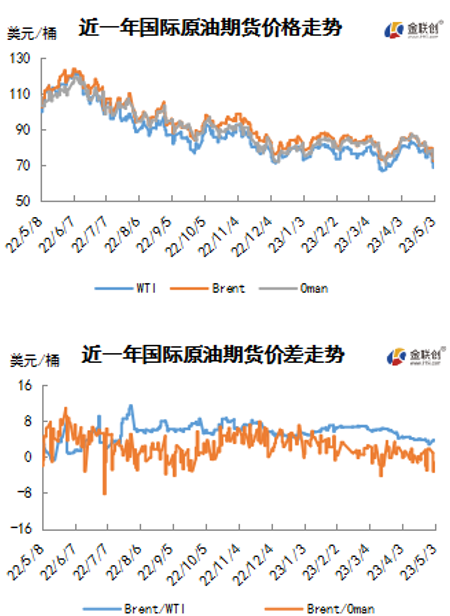

本周原油期货市场回顾

本周(4.27-5.3),国际原油价格整体呈现震荡下行的走势,周均价环比下跌。周内,经济衰退及能源需求下降的担忧导致油价承压下跌。周内前期,随着美联储政策会议临近,但美国经济数据表现欠佳。美国4月谘商会消费者信心指数为101.30,降至2022年7月以来的最低水平。3月美国核心资本财订单环比下降0.4%。周内后期,美联储如期在政策会议后宣布加息25个基点,同时市场预计欧洲央行与英国央行也将在近期的政策会议上加息。投资者对加息可能引发经济衰退与能源需求下降的担忧导致油价承压进一步下跌。

但另一方面,美国原油库存减少对油价起到支撑作用,美国能源信息署数据显示,截止2023年4月28日当周,包括战略储备在内的美国原油库存总量与美国商业原油库存量均出现减少。此外,国际原油连续大幅下跌之后技术面存在的反弹需求也对油价起到了一定的支撑作用。

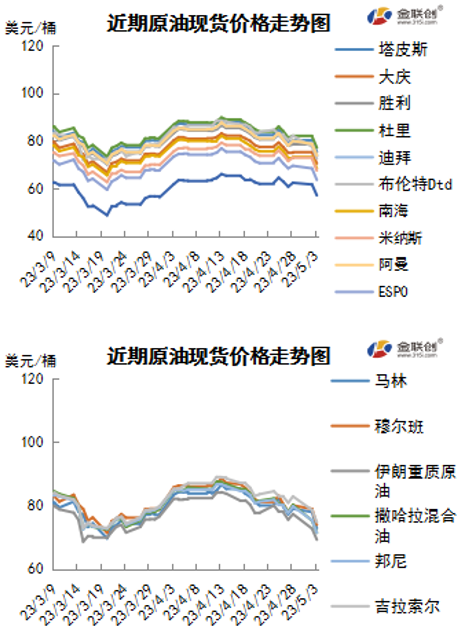

本周原油现货市场回顾

本周(4.27-5.3),国际原油现货均价环比下跌。中东市场方面,中东阿曼原油自2021年2月底以来首次进入贴水领域,受月底交易冷清以及炼油利润疲软影响。中东轻质原油对迪拜的价差也进一步下跌,因为中质馏份油利润持续下跌。受亚洲需求疲软影响,穆尔班和Das原油流入欧洲的数量在增加。此外,亚洲炼油商们要求沙特阿美公司削减6月原油官方售价,因为疲软的轻质馏份油和中质馏份油裂解价差拖累炼油商们的利润。部分市场参与商们预计7月原油现货需求从6月份的基础上回升,主要受北半球夏季驾驶旺季以及东北亚炼厂检修旺季结束影响。亚太原油市场方面,由于印度大举采购价格相对低廉的俄罗斯原油,2023年4月中东原油在印度原油进口中的份额已从2022年4月的69%降至44%,印度从中东国家伊拉克、沙特、科威特、阿联酋和阿曼进口的原油数量均大幅减少。与此同时,印度4月从俄罗斯进口原油5900万桶,较3月进口量增加100万桶,较去年4月进口量大幅增加4700万桶。俄罗斯销往印度的原油价格较布伦特油价低约8-13美元/桶。随着经济活动改善,日本在截至今年3月末的2022财年进口原油270万桶/日,较2021年增长5.1%,但其从俄罗斯进口的原油数量大幅下降88.5%,至1.08万桶/日。

原油期货市场影响因素分析

供需因素

本周(4.27-5.3),供应方面,石油输出国组织(OPEC)成员国与俄罗斯等非OPEC产油国从5月份开始进一步减产166万桶/日,但未能阻止经济衰退担忧和美联储加息预期带来的国际油价大跌。因油价大幅下跌,消息人士称OPEC+产油国已经确认,将于6月4日在维也纳召开下一次石油产量政策会议。此外,一项调查显示OPEC成员国4月原油产量较3月下降19万桶/日,至2862万桶/日。自去年9月以来,OPEC成员国原油产量累计已经降逾100万桶/日。

需求方面,尽管随着美国炼厂结束检修,原油市场将受到石油消费旺季到来的提振,5月29日是美国将士阵亡纪念日,同时标志着美国原油消费旺季的到来。但另一方面,美联储如期加息导致投资者对加息影响能源需求前景的担忧加重。

原油期货市场走势预测

下周市场预测

技技术图上,NYMEX主力合约原油价格在当周(4.27-5.3)呈现先扬后抑的态势,波动范围为8.18个美元,主流运行区间的76.78-68.60美元/桶。当周提振油价的主要因素:一是美国商业原油库存减少;二是OPEC+执行新减产政策;三是亚洲能源需求前景向好。当周打压油价的主要因素:一是美联储如期加息25个基点;二是美国经济数据令人失望;三是中国制造业数据疲软。截至3日,WTI报收68.60美元/桶,环比下跌5.70美元/桶或-7.67%;截至3日当周,WTI的周均价为73.49美元/桶,环比下跌3.57美元/桶或-4.63%。从形态上来看,KDJ指标线在中轴线附近形成死叉并想下延伸,表明油价趋势看跌;MACD指标线在弱势区向下延伸,红色动能柱缩水,标志着油价的涨势被大幅削弱。

下周需要关注的经济数据有:美国5月联邦基金利率目标上限、美国4月挑战者企业裁员人数、欧元区5月欧洲央行主要再融资利率、美国截至4月29日当周初请失业金人数、美国3月贸易帐、欧元区3月零售销售月率、美国4月失业率、欧元区5月Sentix投资者信心指数、美国3月批发库存月率终值、美国4月CPI年率未季调等。

本周(4.27-5.3),28日,俄罗斯政府已下令暂停发布石油、天然气和凝析油产量统计数据,直至2024年4月1日。从3月和第一季度开始,俄将暂停发布这些数据。俄罗斯联邦国家统计局在公布的最新经济报告中省略了月度石油产量数据。自2022年2月俄乌冲突爆发以来,莫斯科暂停或推迟公布关键的统计数据。

28日,俄罗斯总统普京签署法令,允许按照与友好国家在2月1日前达成的协议供应石油和石油产品,而不受去年底应对西方对俄石油限价的俄总统令限制。该法令自当日公布后生效,对去年底普京签署的关于应对西方对俄石油限价的总统令进行了修订。

由于中国炼油厂抢购货物以满足不断增长的燃料需求,4月美国原油出口增幅超过预期,在3月份达到创纪录的每天450万桶。随着对欧洲和其他亚洲国家的出口下降,4月份对中国的出口量将触及约850000桶/日,为2020年5月以来的最高水平。3月份,美国对中国的出口创下两年半以来的最高水平。

金联创预计下周(5.4-5.10),美联储如期加息及银行业危机再度发酵,令经济担忧的情绪甚嚣尘上,对原油市场形成强劲打压,短期内油市疲软的态势恐难改变。但由于油价跌幅过猛,不排除后市将有一轮技术性调整,并重新评估原油供需环境。综合来看,下周国际油价或在经过技术性回补后,呈现低位震荡的态势,预计WTI的主流运行区间在66-72美元/桶之间(均值69美元/桶),环比下跌4.49美元/桶或-6.11%。

$SP500指数主连 2306(ESmain)$ $道琼斯指数主连 2306(YMmain)$ $NQ100指数主连 2306(NQmain)$ $黄金主连 2306(GCmain)$ $WTI原油主连 2306(CLmain)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56