Ultima Markets:【市场回顾及前瞻】加息不能停经济不能差,噤声期的数据千万别揭伤疤

上周市场回顾

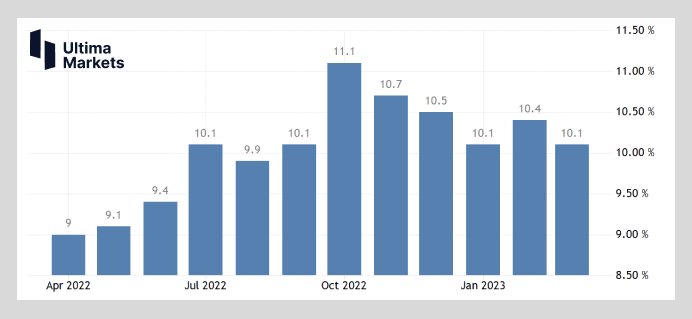

上周英国经济引人注目,CPI数据超预期,通胀率再次保持在10%以上,英国央行大概率将进一步加息以遏制通胀。核心通胀方面,英国3月核心CPI同比上涨6.2%,同样高于市场预期的6%。

(英国近一年月度消费者物价水平)

数据公布后,投资者押注英国央行将在5月利率决议上加息至少25基点,甚至50基点也是有极大概率。目前英国基准利率已经达到2008年以来的最高水平至4.25%,若5月利率提升至4.75%或以上,则英镑兑美元将突破当前已经维持一个月的震荡区间。

另一边,美联储包括纽约联储主席威廉姆斯在内的三把手,在上周仍然不断释放加息信号,反复重申通胀仍然过高,均表明全球主要央行继续加息的可能性仍然很大。

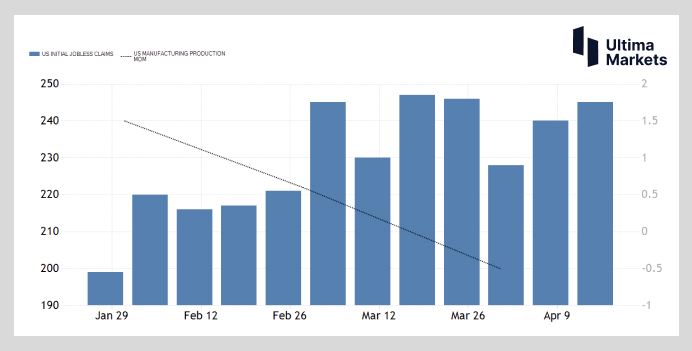

虽然部分数据显示经济不再火热——初请失业金人数继续超预期上升以及3月份制造业指数普遍下滑,但市场仍然增强了对美联储至少还将加息一次的押注,黄金价格也因此再度来到2000美金下方。

(左轴蓝色初请失业金人数vs右轴黑色制造业指数)

本周市场前瞻

· 日本央行新行长亮相

本周五,日本央行新行长植田和男将首次主持利率决议。植田和男在此前曾多次表示,宽松的货币政策目前是正确的立场。日本央行本周调整货币政策的可能性不大,投资者预期日本央行至少在6月后才有退出宽松政策的可能性。

· 噤声期的数据格外重要

进入新的一周,美联储进入常规的噤声期,周五公布的美国3月PCE或成为市场走势的关键。作为5月利率决议之前重磅报告之一,虽然目前市场普遍预计美联储将继续加息25个基点,但若这一数据出现意外情况,美联储的行动可能会更鸽或更鹰。

· 另一个重要数据——一季度GDP

美国一季度GDP也是一个较为重要的数据,投资者预期2023年第一季度的年化增长率为2.0%,低于2022年第四季度2.6%的增长率。这或将加大美联储年底降息的预期,并导致美元承受沉重的抛售压力。

· 美股财报季也将迎来“高潮”

美国财报季将进入一个更高的阶段,包括微软、Alphabet、脸书、亚马逊、可口可乐、Visa、波音、万事达和埃克森美孚在内的几家大公司将发布财报。

本文所含评论、新闻、研究、分析、价格及其他资料只能视作一般市场资讯,仅为协助读者了解市场形势而提供,并不构成投资建议。Ultima Markets已采取合理措施确保资料的准确性,但不能保证资料的精确度,及可随时更改而毋须作出通知。Ultima Markets不会为直接或间接使用或依赖此等资料而可能引致的任何亏损或损失(包括但不限于任何盈利的损失)负责。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47