兴证期货:长周期波指偏低,短周期升波持续性不足

一、上证50ETF历史波动率

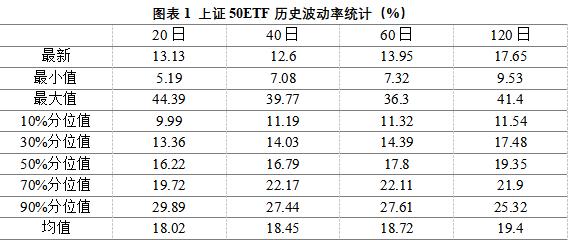

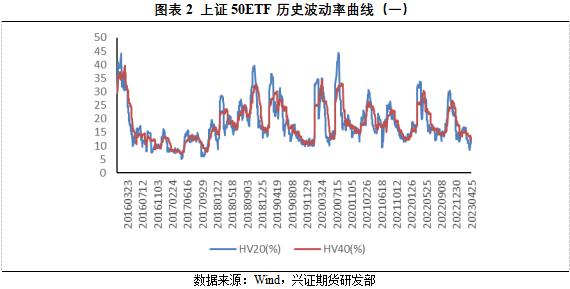

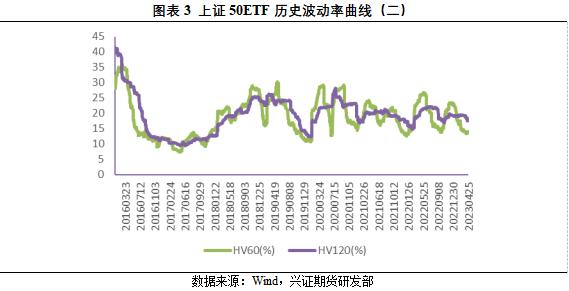

波动率通常服从均值回归特征,即当波动率很低时,就有一定的牵引力使得波动率数值向均值或者中位数附近回升。在样本数据较充分的情况下,短周期历史波动率曲线的变化区间通常大于长周期历史波动率的区间,因为短期指数变动的随机性更强,而越是长周期的历史波动率变化区间相对较小。从下图表中可以看出,20日周期历史波动率曲线围绕着40日周期历史波动率曲线上下摆动,这些符合大部分指数波动率的特征。文章以上证50ETF期权为例,上证50ETF跟踪上证50指数,以大盘蓝筹股为主,其波动率在众多股指中偏低。4月25日,上证50ETF不同周期历史波动率分别为13.13%(HV20)、12.6%(HV40)、13.95%(HV60)、17.65%(HV120)。在2016年1月至2023年4月的样本数据中,当前几个周期的历史波动率接近30%分位数,处在2020年以来的低值区域。

根据上文提及的波动率低值易回升的特点,假设在隐含波动率很低时采用期权做多波动率的策略,准确率理论上比较高。但是在实际行情中,不同周期波动率、隐波与历史波动率之间存在着牵引力,即当长周期波动率较低时,短周期波动率曲线冲高回落的概率越大。下文将从乖离率、置信区间、隐波与历史波动率差值来分析这一特点。

二、上证50ETF历史波动率曲线特征

(一)近期波指偏离均值幅度较大

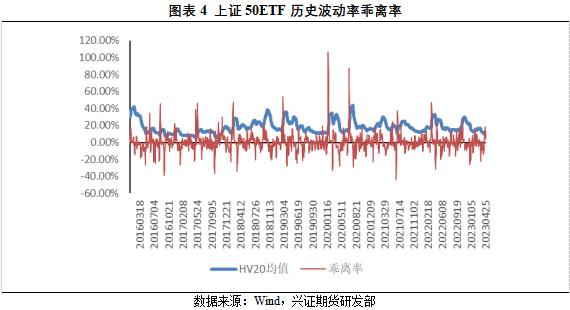

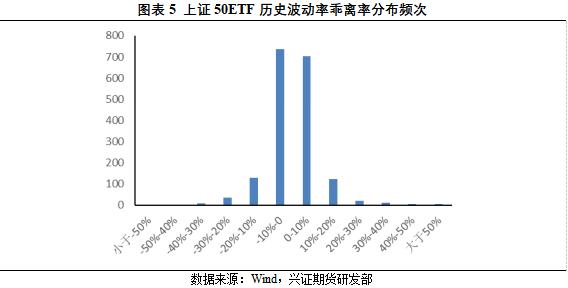

不同期权标的指数的历史波动率运行特征也不一样,为了进一步分析上证50ETF波动率的变动特征,首先,参考现货指数,引入乖离率测算20日周期历史波动率曲线在不同时间段的自身偏离情况:乖离率=[(当日收盘波指-N日平均波指)/N日平均价]*100%,文中取N为常数6。根据测算出来的数据均值为0.05%,中位数为-0.20%,均接近0值,从这两个指标来看,上证50ETF波动率数值的上下摆动整体对称。2016年1月以来,波动率最大乖离率为106.72%,出现在2020年2月3日,受到突发疫情的影响,产生大幅升波事件,致使波动率急速偏离前几日的均值水平。从乖离率分布频次来看,主要集中在-10%至10%之间,概率达到80.9%。4月21日与22日,乖离率分别达到18.11%、16.62%,达到10%以上,有较大概率出现乖离率缩小的情况,即20日历史波动率连续升波空间不足。

(二)长周期波动率偏低,短周期升波幅度有限并且受牵制

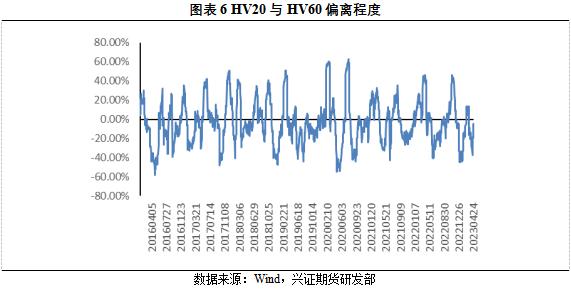

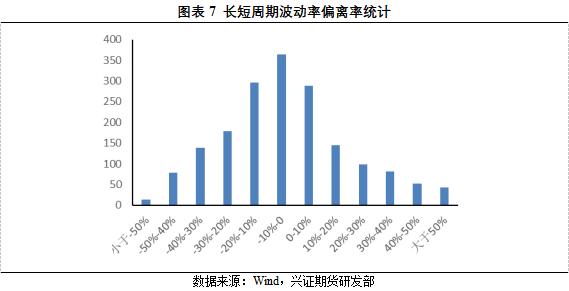

短周期波动率曲线通常围绕长周期波动率曲线上下摆动,当短周期波动率数值偏离过大时,就有较强的均值回归需求。上文的乖离率衡量某一周期自身对于均值的偏离情况,而下文将测算短周期波动率数值对于长周期波动率的不同时期的偏离情况。引用了20日与60日历史波动率作为样本。偏离率=(HV20-HV60)/HV60。这一指标在2018年12月、2020年5月份都处在极低值区域,而后市就是我们熟知的2019一季度与2020年六七月份的大级别行情。今年4月初,这一指标也出现了较低值,而近期指数连续下跌的行情也正符合低值均值回归的过程。从统计分布情况来看,该指标在-30%至30%之间的概率为77.2%。4月中旬,该偏离值低于30%,从前文图表中可以看出,长周期历史波动率数值偏低,而4月中旬时期短周期波动率更低,偏离度过高,随后出现了近几日指数短线大跌且偏离值回归的行情,但受牵制与长周期低波影响,本轮短周期升波幅度或将有限。

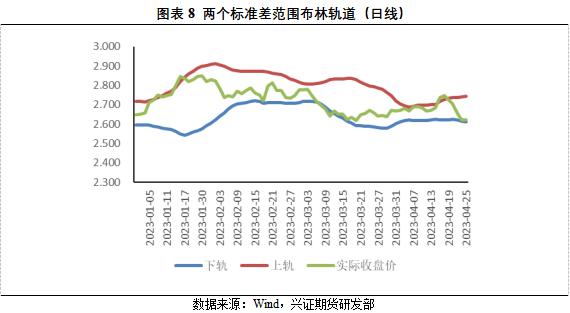

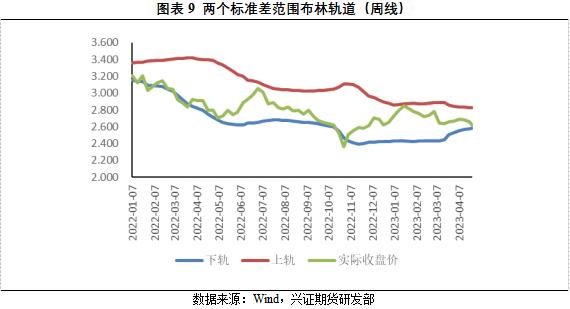

(三)置信区间分布情况,当前已临近下沿

根据正态分布原理,对于连续时间序列,落在近20日均值上下一个标准差范围内的概率约为为68.3%。落在上下两个标准差范围内的概率为95.4%。落在上下三个标准差范围内的概率为99.7%。布林轨道可以描绘出均值上下两个标准差的运行置信区间。从下图可以看出,当前无论是日线还是周线级别,上证50ETF均接近了下沿价位,因此,从这一指标来看,近期下跌空间有限。

三、期权隐波-历史波动率波差

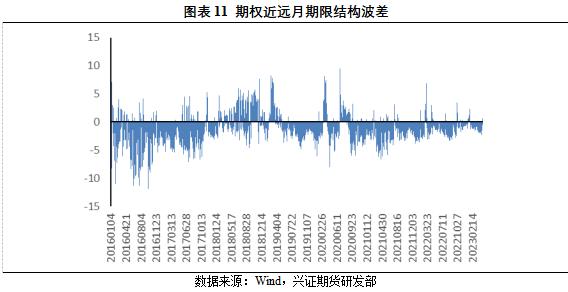

从上证50ETF期权隐含波动率与历史波动率差可以看出,近期每次隐波减去历史波动率的波差达到阶段高位时,后市容易出现短线升波行情,近期当隐波差为阶段低位时,后市容易出现震荡降波行情,这也印证了隐波是未来波动率预期的原理。截止到4月下旬,隐波差开始上升,升波预期上扬,市场出现短线升波行情。期权隐波期限结构上也逐渐呈现初近月平值合约隐波高于远月平值合约隐波的情况,在震荡常态行情中,近月隐波一般低于远月隐波数值。从隐波差这一细节可以看出,短线来看,市场升波预期较强,特别是考虑到临近五一长假期,市场对于长假不确定性进一步助长了升波预期。

四、总结

近期指数连续下跌,波动率反弹,市场出现了升波预期。文章结合历史数据,从波动率曲线乖离率、期权标的置信区间、期权隐波与历史波动率差值几个方面分析,当前长周期波动率偏低,短周期升波致使偏离率较大,易受到长周期波动率曲线的牵引,短期升波持续性不足。根据期权标的均值上下各两个标准差的置信区间估算,当前上证50ETF同时临近日线与周线级别的下轨处,标的近期下探空间有限,重回震荡概率较大。从期权隐波期限结构来看,近期出现了平值近月隐波高于远月隐波的情况,叠加临近五一长假因素的影响,加剧了升波预期,但是五一后长假因素消退,隐波与历史波动率波差或将重回负波差局面。因此,在长周期低波背景下,期权升波持续性不足,隐波阶段反弹后,或将再度重回降波趋势中。