对生猪养殖板块的未来走势怎么看?

在分析整个养殖板块之前,先简单介绍一下猪周期。

因为猪周期对生猪养殖是一个非常重要的影响因素。19年的大行情主要就是源于猪周期。目前市场上对于养殖板块有一个很重要的投资逻辑,那就是基于猪周期的不同阶段进行分析。

一、猪周期从不同的时间维度上来看,可以分为长、中、短三个周期。

1、首先,长周期,主要是由人口结构和收入水平等因素所决定

从历史经验来看,伴随着生活水平的提升,居民部门对肉类的日常需求也在不断提升。从2003年至2018年,猪牛羊等肉类的年人均消费量从18.56kg增至26.17kg,增长了41%。在过去几十年间,猪肉的价格中枢是在不断提升的。

2、其次,是我们最关心的中周期,基于蛛网理论,它主要是由能繁母猪产能所决定

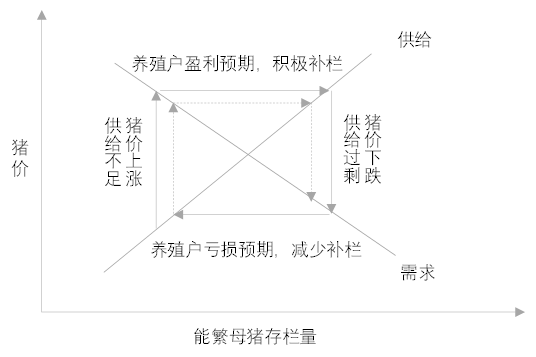

之所以叫蛛网,是因为这种周期变化过程在坐标图中表示出来形如蛛网。

蛛网理论通常用于分析具有下述特点的价格与产量之间的关系:这类商品开始生产后,需要一定时间才能生产出来,在这期间生产不能变更。所以,价格和产量之间呈现出一种周期性的关系,本期产量决定本期价格,本期价格决定下期产量,或者说上期价格决定本期产量,本期产量决定本期价格。生猪价格每四到五年为一个波动周期,波动幅度在50%-200%之间,忽高忽低,学者总结其为“蛛网现象”,生猪生产及猪价波动会像蜘蛛网一样不断循环。

从猪周期来看,一般情况下,能繁母猪从配种到生出仔猪大约需要4个月的时间,仔猪到生猪出栏大概需要6个月的时间,一共大约是10个月的时间。

图:猪周期蛛网模型

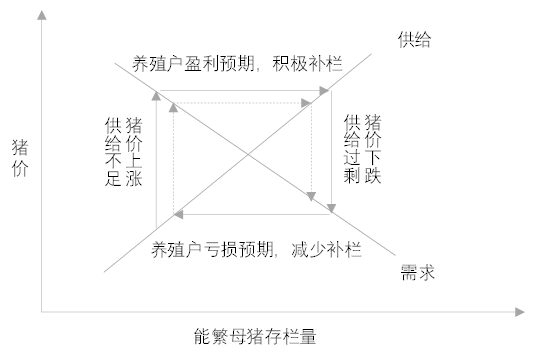

3、最后,一年内的短周期,主要受到生猪出栏量、出栏体重以及需求季节性变化的影响

从2007年后的统计规律来看,年内低点通常在3、4月份,这主要受到春节后猪肉消费边际减少的影响,加之供应端生猪集中出栏,导致猪肉价格季节性下跌。而旺季一般出现在年中和年末,主要是受天气影响(冬夏容易发生疫病)以及节假日影响、夏季农忙需求等。

图:年内短周期规律

比如近期南方即将进入梅雨季节,疫病可能会对产能造成一定影响,需要及时关注。如果疫病程度及扩散范围超出预期,有可能会对产能造成短期负面冲击。

此外,我们还观察到,二次育肥对于短周期变动的影响在逐渐增强。

从近一年的市场变动中我们可以看到这样一个情况,那就是二次育肥给市场带来了诸多扰动。比如22年9-10月份的一轮猪价上涨,实际上是因为有很大一部分出栏被用于二次育肥了,使得当期的供给被消耗掉,从而猪价上涨;一般二次育肥的时间大约在两个月左右,这部分二次育肥的生猪出栏延迟了供给,造成了之后猪价的快速下跌。从生猪出栏的平均体重上我们也可以看到这个影响。所以在实际的分析中也要关注这一因素。

二、当前处于猪周期的什么阶段?

根据前面的中周期分析逻辑,从能繁母猪存栏量来看,2022年5月至12月期间能繁母猪数量的增长叠加了质量的提升,对应生猪出栏量从2023年3月-10月处于上升阶段。而从2023年1月以来,能繁母猪的数量已连续2个月下降,整个产业或进入新一轮去产能阶段。如果按照能繁母猪到生猪出栏的周期跨度在10个月左右来看,预计2023年初能繁母猪数量下降的影响会在10月左右的生猪供给上体现出来。

此外,仍然需要注意的是,就如前面提示过的,实际股价表现相对于市场表现还是会出现一定的提前或延后。这主要取决于市场预期的变化。在这个阶段建议大家可以积极关注,可在低点收集筹码或进行波段操作。

目前行业虽然已经开始进入去产能阶段,但是去产能的深度还是有较大的不确定性。

如果去产能的幅度很浅,那么猪价反弹的高度也不会很可观。

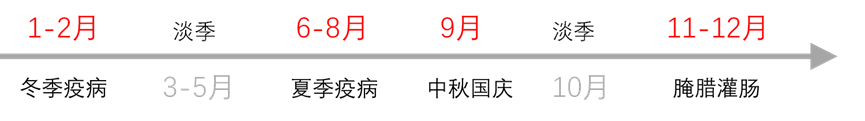

回顾最近几次的猪周期,我们可以发现,除了最新的一次猪价涨幅惊人外,前三次的猪周期最高价也不过在20元/kg左右,低点到高点的平均涨幅是126%;而这一次直接飙升到了40元/kg,高点价格接近翻番,低点到高点的涨幅高达309%,而19年猪周期可以说是暴利。

图:最近几次猪周期生猪价格波动

数据来源:Wind

结合历史经验,我们初步判断这一轮周期不会那么剧烈,主要包括两方面原因:

1、集团厂仍在稳健扩张

一方面,近一段时间内,市场上对于非洲猪瘟的认知差异较大,有的调研认为它对产能影响比较大,有的则认为比较有限。但是综合多方的调研结果来看,常态化的非洲猪瘟对于中小散户的影响是更大的。一个主要原因是在当前低猪价的市场环境下,中小养殖户用于防 疫的开支相对比较少,所以很难避免局部疫病的发生,而一些大型集团厂拥有比较完善的防 疫系统,受到的影响就相对少一些。此外,大型集团厂也有相应的应对措施,比如后备母猪等。目前来看大部分集团厂还是处于稳健扩张的过程中,受到的影响相对较小。

2、主动去产能的动力相对不足

另一方面,从历史经验来看,主动去产能的动力是相对不足的。如果不是出现疫病等外部因素的刺激,行业主动大幅去产能的意愿不是很强。近期,在行业连续亏损16周的情况下,我们观察到了仔猪价格的回落。

综上所述,当下比较有确定性的是猪周期的方向,也就是说目前行业已经处于去产能的初期。而周期的幅度,还具有比较大的不确定性。预计反弹幅度不会太大,历史上前3次高点的涨幅大约都在1-2元/kg,如果按照这个经验数据来估计,新一轮猪周期的高价可能在22元/kg左右,和当下15元/kg左右的价格相比,涨幅大约是46%。可能很难再现2019年波澜壮阔的生猪行情。

三、在当前的猪周期下,有什么投资建议?

1、股价波动远超实际猪价波动

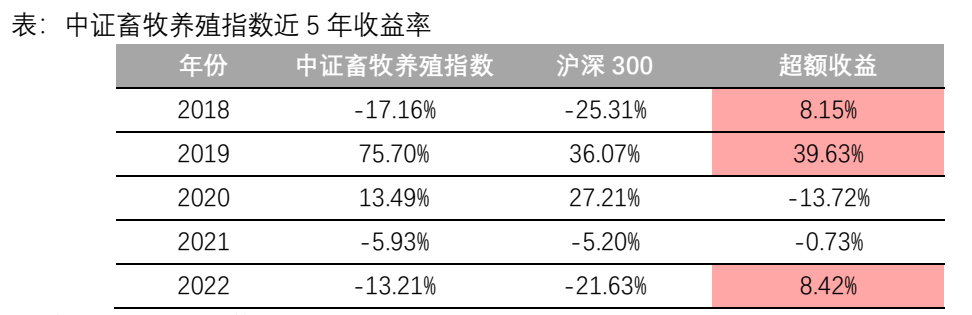

数据显示,即使在2010年或2014年这种猪周期相对比较平淡的阶段,股价的最大波动幅度都有2-4倍左右。中证畜牧指数的平均涨幅在2倍左右。而且超额收益也是明显大幅超越同期沪深300指数的。

我们统计了历史上主要上市公司在历次猪周期中的股价波动情况。2010年周期中从最低点到最高点的平均涨幅为271%(沪深300为76%);2014年周期中从最低点到最高点的平均涨幅为456%(沪深300为157%);2018年周期中从最低点到最高点的平均涨幅为516%(沪深300为102%)。

2、具竞争优势的企业未来发展空间巨大

这主要包括两个方面,一方面是行业集中度的提升。

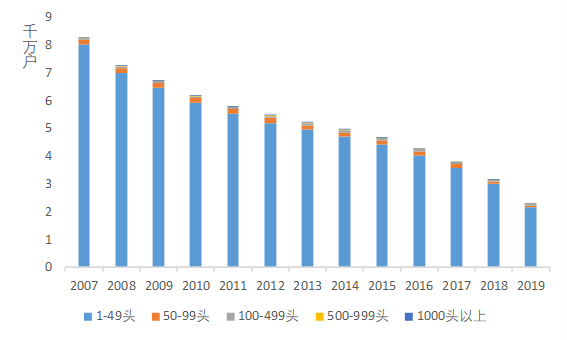

从行业集中度来看,我国市场上中小散户一直占据着生猪养殖的绝大部分市场。但每轮周期发生初期,疫病或者政策都变相提高了行业的准入门槛,融资能力较弱且单点风险较大的散户逐步退出市场,行业集中度不断提升。从2007年到2019年,出栏数50头以下的养殖户数量减少了73%,从2007年的8000万户到2019年的2100万户,如下图所示。

图:养殖户数量不断减少

数据来源:Wind

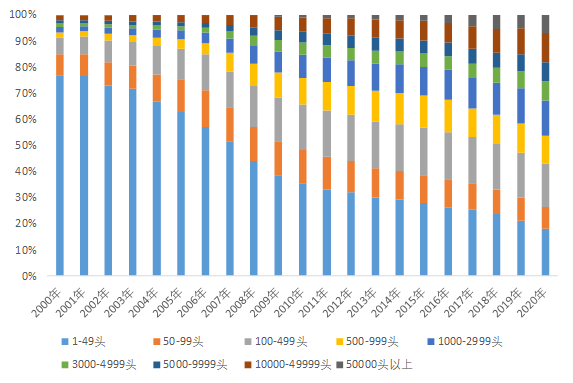

从结构来看,年生猪出栏在50头以下的散户出栏占比逐年下降,从2000年占比77%左右下降到了2020年占比18.1%。而出栏数量在500头以上的养殖户数量逐年提升,2000年占比仅8.8%,而2020年提升到了57.1%,占比提升了5.5倍。其中出栏数量在5万头以上的散户,在2020年底的规模占比也已经达到了7.4%。未来这个趋势或仍将持续。

图:养殖户占比变动(按年生猪出栏数)

数据来源:金猪数据

对于上市公司来说,多样化的融资渠道可以更好地帮助上市公司度过周期低点,更好布局长远发展。长周期来看,仍然会有比较好的发展。

除了集中度的提升之外,另一方面是品牌猪肉的布局。目前国内品牌化程度仍然较低,而品牌化猪肉相对于普通猪肉存在明显溢价。随着消费不断升级,人们对品牌猪肉的需求也会不断提升,而这很可能是下一个关键发力点。。

四、为什么要通过养殖ETF投资?

首先,虽然养殖板块有所反弹,但板块内的公司还是会有许多分化和差异,你很难保证自己选到的一定是最好的。再考虑到过去市场上各种暴雷事件不断出现,尤其是养殖板块,所以投资者不如选择指数投资方式,在获取市场的平均收益的同时有效分散风险。

其次,回溯历史自该指数基日2011/12/31起至今的累计收益达177.59%,也显著跑赢沪深300等市场基准指数,具有较高的长期投资价值。中证畜牧养殖指数近5个完整年度收益率如下表所示,可以看到和猪周期的相关性较高。

资料来源:Wind;截至2023年4月25日

图:中证畜牧养殖指数自基日累计收益率

资料来源:Wind;截至2023年4月25日

再次,平安养殖ETF是上交所上市的首只养殖ETF。在产品创新方面,平安基金的产品线覆盖宽基、债券、行业主题、策略、境外、货币六大类型。尤其是在行业主题方面,布局了业内首只新能车ETF(代码515700),还有光伏ETF(516180)等,包括养殖ETF(代码516760),也是国内首批畜牧养殖ETF,上交所上市的首只养殖ETF。

最后,平安基金在ETF管理上也有丰富的经验。平安基金自主开发了全流程覆盖的综合系统平台海神系统, 曾获2018年度深圳市金融创新奖优秀奖。这个系统可以进一步提高我们管理ETF的效率,给投资者提供更多的服务。

综上所述,我们认为2023年猪周期是一个不错的投资机会,建议可以关注养殖ETF(516760)。在面对当下仍存一定不确定的情况下,如果一次性买入,可能会面临较大的震荡风险;如果不参与,等待右侧,可能会面临踏空风险。在面临这种震荡风险和踏空风险的博弈时,投资者可以选择是通过定投的方式参与,在股价磨底阶段积累更多便宜的筹码,在基本面回升和股价反弹的过程中,更好地赚取收益。此外,指数可以定期编制与调整,具备“新陈代谢”的能力,能较好地反映行业整体走势,也能有效分散个股投资的波动风险。

----------------------------------------------------------------------------------------------------------------------

风险提示:平安中证畜牧养殖ETF的风险等级为中风险(R3)。 基金有风险,投资需谨慎。基金管理人承诺以诚实信用、勤勉尽责的原则管理和运用基金资产,但不保证本基金一定盈利,也不保证最低收益。基金管理人提醒投资人基金投资的“买者自负”原则,在做出投资决策后,基金运营状况与基金净值变化引致的投资风险,由投资人自行负担。投资人购买基金,既可能按其持有份额分享基金投资所产生的收益,也可能承担基金投资所带来的损失。投资人应当认真阅读《基金合同》、《招募说明书》等基金法律文件,全面认识本基金的风险收益特征和产品特性,并根据自身的投资目的、投资期限、投资经验、资产状况等判断基金是否和投资人的风险承受能力相适应,理性判断市场,谨慎做出投资决策。投资人应当充分了解基金定期定额投资和零存整取等储蓄方式的区别。

定期定额投资是引导投资人进行长期投资、平均投资成本的一种简单易行的投资方式。但是定期定额投资并不能规避基金投资所固有的风险,不能保证投资人获得收益,也不是替代储蓄的等效理财方式。

材料中的信息均来源于公开资料,相关信息的完整性和准确性不做保证,相关分析意见基于对历史数据的分析结果,相关意见和观点未来可能发生变化,内容和意见仅供参考,不构成任何投资建议。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47