债市早报:资金面平稳及股市继续下跌提振下,银行间主要利率债收益率多数下行

金融界4月26日消息 金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】4月25日,资金面平稳及股市继续下跌提振下,银行间主要利率债收益率多数下行;祥生控股公告开曼群岛大法院已驳回申万宏源的清盘呈请,泛海控股收关注函,要求说明狮王资产提出预重整是否受相关主体指使,公司是否通过破产重整逃废债等;转债市场指数探底反弹,但多数转债个券下跌;海外方面,各期限美债收益率普遍大幅下行,主要欧洲经济体10年期国债收益率普遍大幅下行。

一、债市要闻

(一)国内要闻

【国务院:积极发展“跨境电商+产业带”模式】4月25日,国务院办公厅发布《关于推动外贸稳规模优结构的意见》。其中提出,推动跨境电商健康持续创新发展。支持外贸企业通过跨境电商等新业态新模式拓展销售渠道、培育自主品牌。鼓励各地方结合产业和禀赋优势,创新建设跨境电商综合试验区,积极发展“跨境电商+产业带”模式,带动跨境电商企业对企业出口。加快出台跨境电商知识产权保护指南,引导跨境电商企业防范知识产权风险。建设跨境电商综合试验区线上综合服务平台并发挥好其作用,指导企业用好跨境电商零售出口相关税收政策措施。持续完善跨境电商综合试验区考核评估机制,做好评估结果应用,充分发挥优秀试点示范引领作用。

【我国全面实现不动产统一登记】4月25日,自然资源部部长王广华在全国自然资源和不动产确权登记工作会议上宣布,我国全面实现不动产统一登记。这意味着经过十年努力,从分散到统一,从城市房屋到农村宅基地,从不动产到自然资源,覆盖所有国土空间,涵盖所有不动产物权的不动产统一登记制度全面建立。我国以民法典为统领,以《不动产登记暂行条例》为核心,以实施细则、操作规范、地方性法规等为配套支撑的不动产统一登记制度体系基本成型。

【证监会:以推进常态化发行为抓手,加快推动REITs市场高质量发展】4月25日,北京市2023年基础设施REITs产业发展大会在北京举行,中国证监会债券部主任周小舟在大会致辞中表示,证监会将以推进常态化发行为抓手,加快推动REITs市场高质量发展,重点做好以下工作。首先,发挥市场功能,服务稳增长大局。落实进一步推进基础设施REITs常态化发行的“十二条措施”要求,推动消费基础设施REITs项目尽快落地,将REITs试点范围拓展至水利、新基建等基础设施领域,做好首批扩募项目发行上市准备工作,推动扩募工作常态化,支持已上市REITs通过增发份额、收购资产,开展并购重组活动。其次,加强市场监管,促进平稳运行。再次,完善市场体系,培育良好市场生态。研究优化REITs估值体系,完善一级市场发行询价机制,促进发挥REITs不动产资产定价之锚的作用。丰富市场参与主体,支持优质保险资产管理公司参与REITs业务,研究符合条件的信托等机构开展REITs业务的制度安排。推动社保基金、养老金、企业年金等配置型长期机构投资者参与投资,积极培育专业的REITs投资者群体。研究探索发展私募REITs市场,推动公募REITs、私募REITs、Pre-REITs协调发展。最后,凝聚各方合力,推动市场健康发展。

【乘联会:整体车市延续3月底的态势,企稳修复】乘联会表示,4月狭义乘用车零售销量预计157万辆,环比减少1.3%,受同期低基数影响,同比增长49.8%;其中新能源零售销量预计50万辆,环比减少8.4%,渗透率31.8%。在疫情等多重不利因素的干扰下,一季度车市表现不佳,呈逐月弱恢复态势。3月乘联会狭义乘用车零售完成159.1万辆,同比增长0.5%,环比增长14.8%,与此前预测一致。其中新能源54.6万辆,同比22.6%,环比24.3%,渗透率34.3%,恢复速度略快于总体市场。一季度狭义乘用车零售共完成426.5万辆,同比-13.4%。4月价格战热度逐渐消退,消费者恢复理性消费,观望情绪得以缓解,前期压抑需求有所释放,整体车市延续3月底的态势,企稳修复。

(二)国际要闻

【拜登将否决共和党提出的债务上限解决方案】当地时间4月25日,白宫发布声明称,美国总统拜登将否决众议院议长、共和党领袖麦卡锡提出的债务上限方案。白宫称:众议院共和党人必须在没有任何要求和条件的情况下打消违约的可能性,并解决债务上限问题。上周,麦卡锡公布了一项将债务上限问题和削减支出捆绑的方案。该方案提议,到明年3月31日前,暂停债务上限的限制、即延长债务上限暂停的有效期,如果两党能在这一时限之前同意把债务上限再提高1.5万亿美元,则暂停时限作废,债务上限就此上调1.5万亿美元,但提高上限需要满足多种削减开支的条件。麦卡锡称,共和党的上述方案有望在未来十年内削减4.5万亿美元政府开支。他上周末表示,众议院将在本周就该方案进行全院投票表决,他已经邀请拜登和他讨论债务上限问题。在白宫表态当天,美国财政部长耶伦再次敦促国会议员提高联邦政府的债务上限。她指出,众议院共和党人和白宫之间围绕债务上限的对峙“有可能威胁我们在过去两年所取得的所有进展”。耶伦称赞,拜登政府的经济政策推动美国在遭到新冠疫情打击后实现了“历史性的复苏”,并重申此前的警告,如果违约,将会引发“经济和金融灾难”。媒体指出,耶伦可能会在本周末以前向国会提供新的指引,说明议员们需要在多长时间内提高债务上限,以免违约的危险成为现实。

(三)大宗商品

【国际原油期货价格小幅转跌 NYMEX天然气价格继续收涨】4月25日,WTI 5月原油期货收跌1.69美元,跌幅2.15%,报77.07美元/桶;布伦特6月原油期货收跌1.96美元,跌幅2.37%,报80.77美元/桶;NYMEX 5月天然气期货收涨1.50%,报收2.307美元/百万英热单位。

二、资金面

(一)公开市场操作

4月25日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了1700亿元7天期逆回购操作,中标利率为2.0%。Wind数据显示,当日有380亿元逆回购到期,因此单日净投放资金1320亿元。

(二)资金利率

4月25日,资金面平稳,当日DR001上行5.38bps至1.657%,DR007下行2.64bps至2.044%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

4月25日,在资金面平稳及股市继续下跌的提振下,债市情绪延续暖意,银行间主要利率债收益率多数下行。截至北京时间20:00,10年期国债活跃券230004收益率下行0.05bp至2.8165%;10年期国开债活跃券220220收益率下行0.05bp至3.0140%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动:

4月25日,2只地产债成交价格偏离幅度超10%。其中,“20阳城04”跌超12%;“19远洋01”涨超17%。

4月25日,6只城投债成交价格偏离幅度超10%。其中,“19句容城投债”跌超20%,“19金凤凰债”跌超22%,“18永安双创债01”跌超26%,“16湘潭专项债02”跌超49%,“17淮南城投债01”跌超50%;“23津金01”涨超18%。

2. 信用债事件:

祥生控股集团:针对公司向开曼群岛大法院提交的呈请,大法院于2023年4月21日作出判决,大法院已颁令驳回申万宏源策略投资(香港)有限公司提交及于2022年9月22日送达公司的清盘呈请,由于清盘呈请被驳回,因此于呈请呈交日期或之后作出的任何股份处置、转让或公司股东地位的任何变更均不会受到影响。

融信投资集团:因重大事项存在不确定性,公司存续公司债券“H20融信1”、H20融信3、21融信01、21融信03将自2023年4月26日开市起停牌,复牌时间另行确定。

融信投资集团:“H20融信1”应于2023年4月27日兑付本期债券全部本金的5%,由于公司房地产项目销售回款不达预期、账面可动用资金较少,公司预计不能筹措足额资金于2023年4月27日对本次分期偿付款进行兑付。

泛海控股:公司4月25日收深交所关注函,要求公司说明狮王资产持有公司债权的具体情况,包括产生原因、债权金额、偿付情况、履行了何种审批程序和信息披露义务等,核查并说明狮王资产是否与公司、公司董事、监事、高级管理人员、5%以上股东、实际控制人存在关联关系或可能造成利益倾斜的其他关系,其向法院提出预重整是否受前述相关主体指使,公司是否存在通过破产重整进行逃废债、损害债权人及中小股东合法权益的情形。

阳光城集团:“20阳光城ABN001优先A”的部分投资人拟于2023年4月27日行使票据回售权,根据“20阳光城ABN001优先A”回售登记结果,回售份额为945000份,回售的票据未偿本金余额为9276万元。截2023年4月24日,发起机构未向信托专户划转相应的赎回资金。

花样年:已确认于2023年4月25日,占公司现有债务工具71.69%的持有人已加入重组支持协议。

新湖控股:新湖中宝拟与新湖控股有限公司签署《偿债暨股份转让协议》:新湖控股拟将其所持湘财股份的部分股票转让给新湖中宝,以抵偿其应付新湖中宝借款本息34.57亿元。

当代文体:公司公告称,“H20明诚3”未能按期足额偿付本息。

福建能源集团:公司公告称,所持财务公司70%股权转让至福建能化集团已完成变更登记。

新疆交投:公司公告称,已于2023年4月21日完成购买债券本金总额6000万美元,相当于购买前债券的所有未偿本金总额。发行人已向港交所申请将债券摘牌。

富力地产:据中国执行信息公开网披露,广州富力地产股份有限公司新增三条被执行人信息,合计金额28.49亿元。

绿城房地产:公司公告称,截至本公告出具日,公司之关联方购买债券为“18绿城07”、“19绿城03”、“20绿城01”、“20绿城03”、“20绿城04”、“20绿城07”、“21绿城01”、“21绿城03”、“绿城22优”、“22绿城01”,合计3.32亿元。

协合新能源:公司公告称,拟提前赎回并注销9000万美元CHIWIN 10.75 09/24/23优先票据(ISIN:XS2192432271)。

常州滨湖建发:划转所持江苏省武进清英国际教育管理78%股权至常州武进综合保税区投资。

无锡国联集团:由于市场出现波动,取消发行“23国联MTN002”。

国投交通控股:由于市场出现波动,取消发行“23国投交控SCP001”。

成都西盛投资:由于市场出现波动,取消发行“23西盛投资MTN002”。

(三)可转债

1. 权益及转债指数

【A股主要股指继续弱势整理】 4月25日,权益市场主要指数开盘后继续弱势整理,上证指数、深证成指、创业板指分别下跌0.32%、1.48%、1.83%,逾4200只股票下跌,两市成交额1.13亿元,北向资金净卖出近50亿元。当日申万一级行业指数多数下跌,其中通信跌逾3%,电力设备、电子、有色金属等9个行业跌逾2%,当日仅7个行业逆势上涨,其中传媒上涨2.42%,银行、美容护理、食品饮料、石油石化涨超1%。

【转债市场指数探底反弹】4月25日,转债市场主要指数开盘后延续震荡走弱态势,但在午后出现探底反弹,其中中证转债、深证转债分别下跌0.08%、0.26%,跌幅明显收窄,上证转债尾盘翻红,微涨0.01%。当日转债市场成交额739.59亿元,较前一交易日增加77.32亿元。当日多数转债个券下跌,491只个券中141只上涨,343只下跌,7只持平。转债上涨个券数量明显增多,其中新上市转债表现依然亮眼,水羊转债、超达转债涨超20%,晓鸥转债、中旗转债、道氏02涨超10%,存量个券中万兴转债受益于正股逆势大涨13.74%、日成交额超100亿元,大幅上涨12.27%;当日通信、电力设备、计算机、电子、汽车等行业个券调整明显,其中永鼎转债跌逾10%,恩捷转债、火炬转债跌逾8%,亚康转债、锂科转债、润禾转债、特发转2、泰林转债跌逾6%,冠盛转债、交建转债、联创转债、中矿转债、晶瑞转债跌逾5%,调整幅度较大。

2. 转债跟踪

今日,山路转债上市,鹿山转债、亚科转债拟于4月27日上市。

4月25日,华纳药厂发行可转债申请获证监会注册批复,德生科技拟发行可转债不超过4.20亿元,智明达拟发行可转债募资不超4.11亿元,卡倍亿拟发行可转债不超过5.29亿元。

4月25日,长久转债、迪贝转债、冠宇转债、杭电转债公告可能触发向下修正转股价格。

4月25日,文灿转债公告不提前赎回,上能转债、小熊转债公告可能满足赎回条件。

(四)海外债市

1. 美债市场:

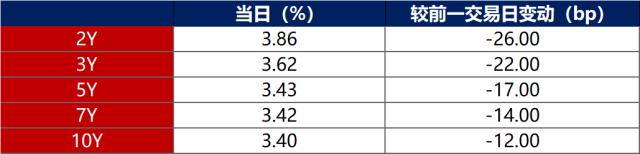

4月25日,各期限美债收益率普遍大幅下行。其中,2年期美债收益率下行26bp至3.86%,10年期美债收益率下行12bp至3.40%。

数据来源:iFinD,东方金诚

4月25日,2/10年期美债收益率利差倒挂幅度收窄14bp至46bp;5/30年期美债收益率利差小幅上行9bp至22bp。

4月25日,美国10年期通胀保值国债(TIPS)损益平衡通胀率下行3bp至2.25%。

2. 欧债市场:

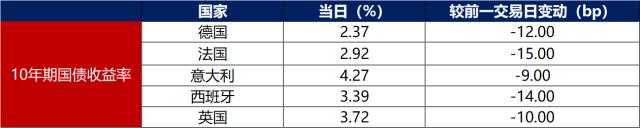

4月25日,主要欧洲经济体10年期国债收益率普遍大幅下行。其中,德国10年期国债收益率下行12bp至2.37%,法国、意大利、西班牙10年期国债收益率分别下行15bp、9bp、14bp和10bp。

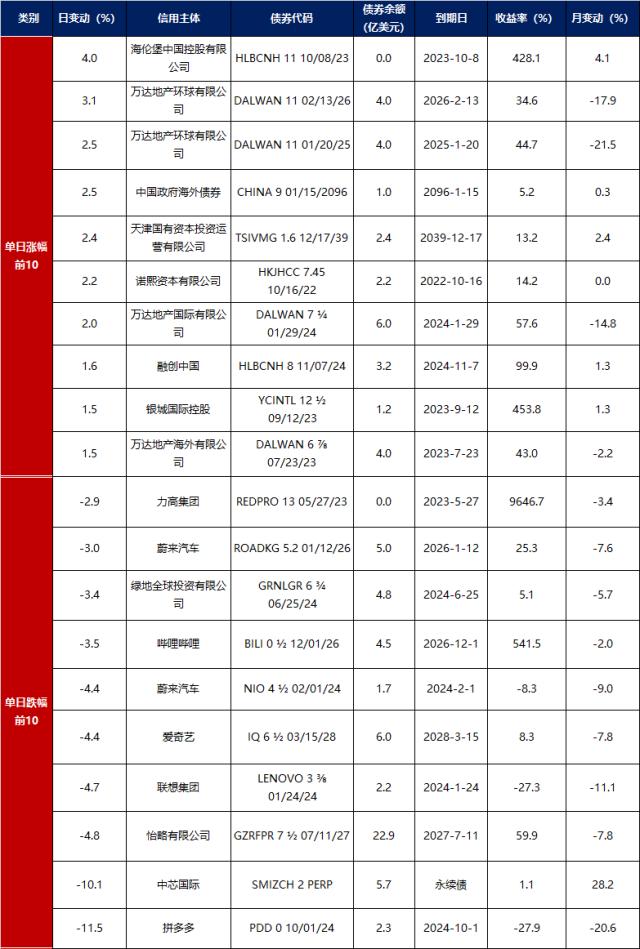

中资美元债每日价格变动(截至4月25日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05