海尔集团贡献过半收入,科腾精工将于4月27日首发上会

2023-04-24 14:11:34

— 分享 —

深交所上市审核委员会2023年第27次审议会议将于4月27日召开,届时将审议浙江科腾精工机械股份有限公司(简称“科腾精工”)IPO。

科腾精工的主营业务为紧固件产品的研发、生产及销售,经过多年的研发投入和技术积累,公司紧固件产品品类丰富且应用领域广泛,主要应用于家用电器、汽车等行业关键零部件的紧固、连接。

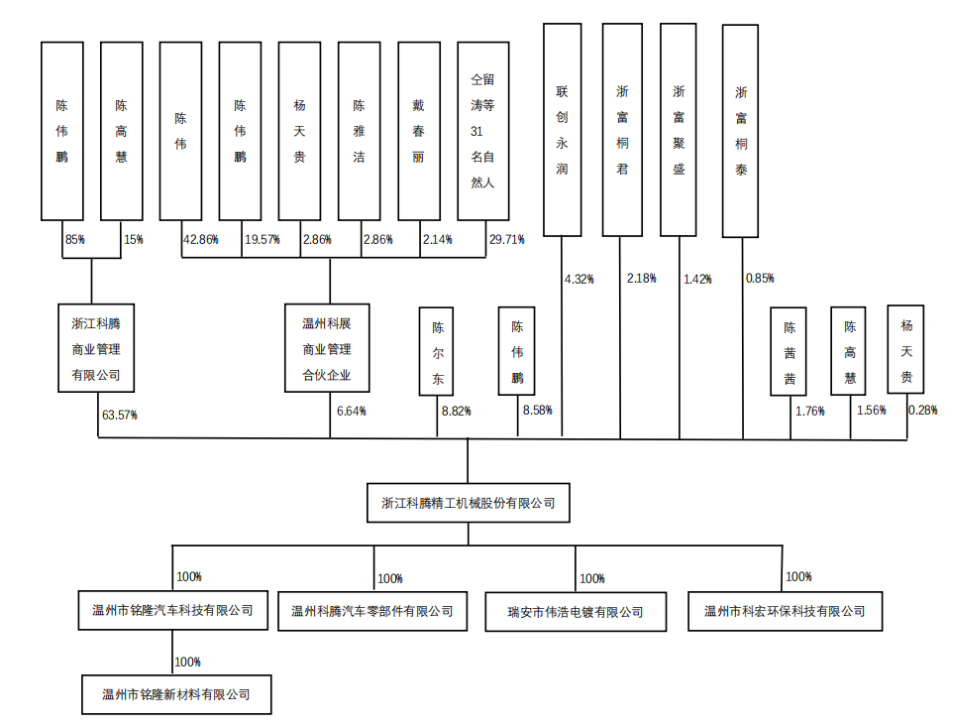

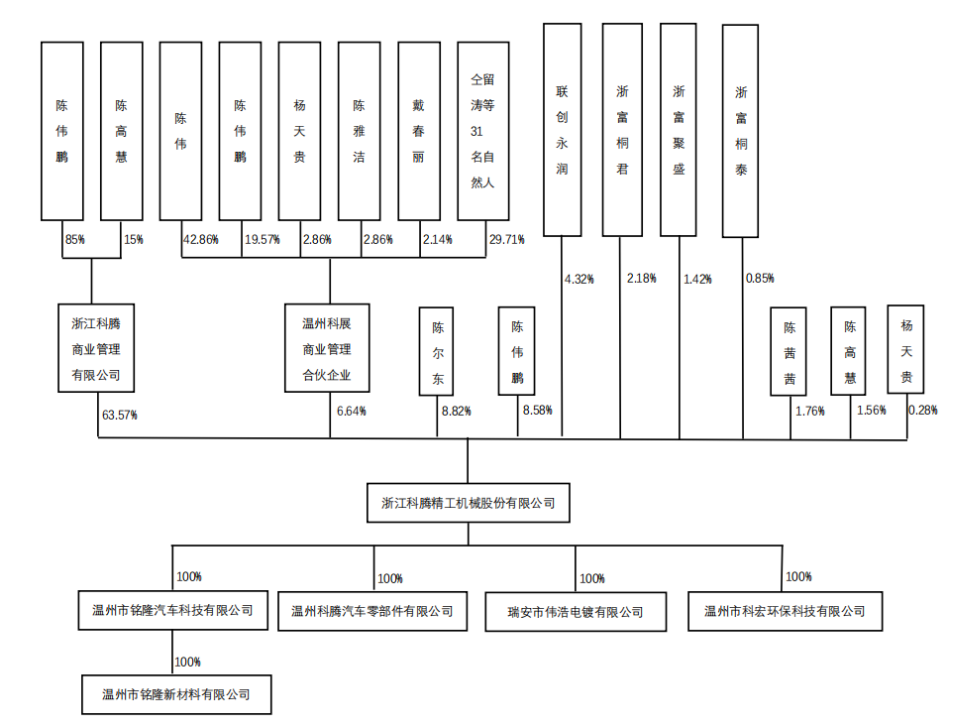

截至本招股说明书签署日,发行人股权结构如下:

公司的控股股东为浙江科腾商业管理有限公司,实际控制人为WEIPENG CHEN(陈伟鹏)。

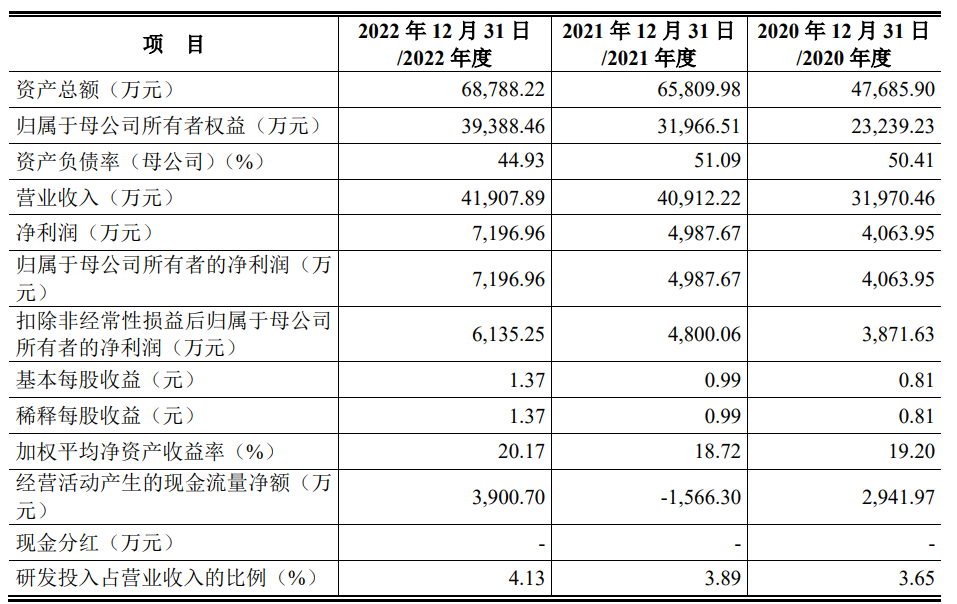

财务指标:

报告期各期,公司分别实现营业收入3.20亿元、4.09亿元和4.19亿元,同期实现归母净利润分别为4063.95万元、4987.67万元和7196.96万元。

报告期内,公司对前五大客户的销售收入占主营业务收入的比例分别为94.44%、95.10%和94.48%,其中公司对海尔集团的销售收入占主营业务收入的比例分别为56.42%、52.92%和53.15%。

凭借多年来积累的品牌实力、产品实力和技术实力,与众多国内外优质客户建立起长期稳定的合作关系,在客户中获得良好的评价和口碑。

其中家电紧固件产品主要供给海尔集团、美的集团等国内家电巨头,并获得海尔最佳合作奖、海尔厨电事业部优秀供应商奖,美的中央空调事业部金质供应商等荣誉,是国内家电紧固件领域的重要供应商;汽车紧固件产品主要供给汽车售后市场紧固件供应商道尔曼以及德国大众、中国一汽、东风随州专用汽车有限公司等知名汽车集团。

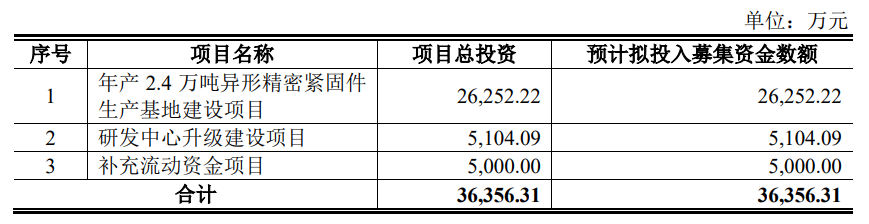

募集资金运用:

本次募集资金扣除发行费用后将用于年产2.4万吨异形精密紧固件生产基地建设项目、研发中心升级建设项目、补充流动资金项目。

风险提示:界面有连云呈现的所有信息仅作为参考,不构成投资建议,一切投资操作信息不能作为投资依据。投资有风险,入市需谨慎!

敬告读者:本文为转载发布,不代表本网站赞同其观点和对其真实性负责。FX168财经仅提供信息发布平台,文章或有细微删改。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中FP Markets澳福15-20年 | 澳大利亚监管 | 塞浦路斯监管86.85

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38