比特币价格能够维持在 3 万美元以上吗?

尽管 BTC 最近有所复苏,但由于交易员仍对监管风险持谨慎态度,比特币的保证金和期货市场呈现出中性至看跌的情绪。

比特币在前一天短暂测试 29,130 美元后,价格在 4 月 18 日收复了 30,000 美元的支撑位。然而,鉴于监管审查的加强,尤其是在美国,交易员质疑复苏是否可持续。

以美元为单位的比特币价格,4 小时

商品期货交易委员会 (CFTC) 主席 Rostin Behnam 于 4 月 14 日表示,币安故意违反美国有关期货和商品交易的规定。例如,通过使用混淆工具故意允许美国公民参与交易所。这些评论源于美国商品期货交易委员会3 月 27 日对币安及其首席执行官赵长鹏“CZ”涉嫌交易违规提起的诉讼。

同样在 4 月 14 日,SEC 主席加里·金斯勒 (Gary Gensler) 在与美国证券交易委员会委员和工作人员举行的公开会议上表示,该机构将重新考虑拟议的“交易所”重新定义。SEC 打算对某些经纪商进行额外的监管审查,并明确包括去中心化应用程序。

4 月 17 日,美国证券交易委员会 (SEC) 指控加密资产交易平台 Bittrex 和前首席执行官 William Shihara 经营未注册的证券交易所、经纪商和清算机构。另外,Bittrex Global 因与 Bittrex 共享订单簿而被收费。

据报道,Bittrex 在 3 月份收到 Wells 通知,警告即将采取监管行动后,已于 4 月 30 日宣布打算关闭美国业务。

其他国家正在采取不同的方法

在中国国有银行开始加入加密公司后,香港的监管环境似乎有所改善。除交通银行外,由中国互联网保险公司控制的香港最大虚拟银行众安银行也将担任一些加密货币公司的结算银行。

据《华尔街日报》报道,这些银行将作为结算银行,使在授权交易所的代币存款能够以港元、人民币和美元提取。

阿根廷证券监管机构还在 4 月 12 日批准了基于比特币的期货指数。受监管的衍生品合约将为合格投资者提供一种安全且受监管的方式来获得 BTC 敞口。所有交易将以本国法定货币结算,交易者需要通过银行转账存入阿根廷比索。

要了解专业交易员的定位,交易员应该分析期权市场。

期权交易员倾向于看跌结构

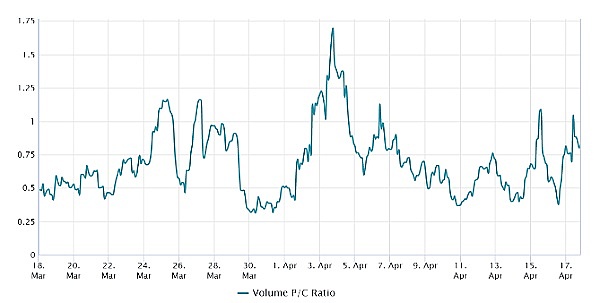

交易者可以通过衡量是否有更多活动通过看涨(买入)期权或看跌(卖出)期权来衡量市场情绪。一般来说,看涨期权用于看涨策略,而看跌期权用于看跌策略。

0.70 的看涨期权比率表明看跌期权未平仓合约的数量落后于更多的看涨期权。相比之下,1.40 指标有利于看跌期权,这是一个看跌信号。

BTC 期权交易量认沽期权比率

自 4 月 5 日以来,比特币的看跌期权与看涨期权比率一直处于平衡状态或有利于保护性看跌期权。目前的 0.60 指标略微显示出对中性至看跌期权策略的更高需求,尽管没有任何异常。

为确认交易员是否有效转为看跌,还应分析比特币期货市场。

比特币期货指标保持中性至看跌

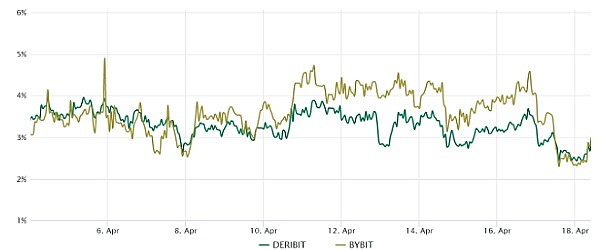

比特币季度期货在鲸鱼和套利平台中很受欢迎。这些固定月份合约的交易价格通常比现货市场略有溢价,表明卖家要求更多的资金以延迟较长时间的结算。

因此,健康市场上的期货合约应该以 5% 到 10% 的年化溢价交易——这种情况被称为期货溢价,这并不是加密市场独有的。

比特币 3 个月期货年化溢价

该图表显示,由于基差指标在 2.4% 和 4.3% 之间波动,过去两周交易员一直持中性至看跌的态度。鉴于比特币价格仍比其 69,000 美元的历史高位低 56%,这一数据不足为奇。

比特币的保证金和期货市场反映出中性至看跌情绪,但并不夸张。看涨策略的需求减少可能反映了自 3 月 11 日以来比特币价格上涨 50%。

然而,投资者担心监管行动可能会削弱对零售和机构客户的需求,因此除非这方面情况更加明朗,否则比特币突破 31,000 美元的可能性仍然很小。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47