中航证券:给予北斗星通买入评级

中航证券有限公司张超,郭鑫近期对北斗星通进行研究并发布了研究报告《2022年年报点评:北斗导航相关业务增长稳健,定增过会加强北斗芯片投资》,本报告对北斗星通给出买入评级,当前股价为35.15元。

北斗星通(002151)

事件:

公司发布2022年年度报告,2022年公司实现营业收入(38.16亿元-0.90%),归母净利润(1.45亿元,-28.31%),扣非后归母净利润(0.68亿元,-47.97%),毛利率(30.23%,+1.00pcts),净利率(1.92%,-3.12pcts)。2022年四季度公司实现营业收入(13.56亿元,+28.93%),归母净利润(0.29亿元、-38.47%),扣非后归母净利润(0.01亿元、-94.41%)。

投资要点:

芯片及数据服务保持稳定增长,加大主业战略性投入报告期内公司实现营业收入(38.16亿元,-0.90%,剔除并表影响后+19.31%),下降原因是2021年处置了德国in-tech,银河微波和云通三家控股子公司的全部或部分股权,并表口径变化。实现归母净利润(1.45亿元,-28.31%,剔除并表影响后+14.74%),下降主要原因是1.加大战略性投入:公司打造“云+芯”业务模式,构建位置数字底座,在云服务、低功耗芯片、惯性导航等方向加大战略性投入;2.并表口径变化:公司自2021年第三季度陆续处置了in-tech及银河微波等控股子公司。上述二项合计影响归母净利润0.87亿元。

四季度公司营收同比增长28.93%,业绩有较好改善

报告期内,公司主营业务由芯片及数据服务、导航产品、陶瓷元器件以及汽车电子四方面组成

①芯片及数据服务业务实现收入(9.72亿元,+28.44%),毛利率(63.38%,+1.28pcts)。公司高精度芯片出货量持续翻番,基于自主研发的N4芯片的系列模组发布并量产,成为高精度主力产品;低功耗芯片项目按期完成全掩膜流片;投资设立合资公司昆仑北斗;携手高通推出智能手机高精度解决方案;增资真点科技,落实“云+芯”业务格局的发展战略,,加速构建“位置数字底座”。

2导航产品实现收入(7.15亿元,-28.12%,剔除并表影响后-15.39%)毛利率(38.72%,+3.10pcts)

3陶瓷元器件实现收入(1.44亿元,-11.51%),主要原因由于LTCC大客户需求减弱,运营商5G小基站集采项目延期

④汽车电子实现收入(19.85亿元,+2.50%,剔除并表影响后+38.40%),毛利率(10.86%,-1.54pcts)。智能座舱、显示屏、高精度定位等产品线均取得重大项目突破,高端智能座舱取得头部造车新势力的优质车型项日定点,取得红旗5G+高精度定位项目

我们认为,公司剥离非核心业务,聚焦核心主业,2022年芯片及数语服务保持稳定增长,随着并表因素的影响逐渐消除,其他业务的业绩将进一步提升,盈利能力也将得到改善

募集资金加大芯片领域投资,强化核心优势

2023年4月7日,公司宣布定增获深交所审核通过,并发布《2022年度向特定对象行发行A股股票募集说明书》(修订篇),向特定对象发行股票拟募集资金总额不超过9.45亿元,募集资金净额将用于:1.面向综合PNT应用的北斗/GNSSSOC芯片研制及产业化项目(拟使用募集资金2.32亿元);2.车载功能安全高精度北斗/GNSSSOC芯片研制及产业化项目(拟使用募集资金1.36亿元);3.研发条件建设项目(拟使用募集资金2.98亿元)4.补充流动资金(拟使用募集资金2.80亿元)。

面向综合PNT应用的北斗/GNSSSOC芯片研制及产业化项目和车载功能安全高精度北斗/GNSSSOC芯片研制及产业化项目,根据公告提供数据,建设周期均为3年,运营第二年将为公司增加营收5.44亿元,净利润1.44亿元

我们认为,公司通过定增加大芯片领域投资,进一步强化在高精度定位芯片、模组等基础器件领域竞争优势,在满足下游芯片市场的强烈需求同时,也有望显著提升公司盈利能力,推动收入同步增长。

研发投入大幅增加,提升公司技术壁垒

三费方面,报告期内,公司三费费率(18.32%,-1.26pcts)整体略有下降,销售费用率(6.63%,+0.19pcts),增长原因系公司开拓新业务获取新客户,招待费有较大增长;管理费用率(11.45%,-1.12pcts);财务费用率(0.24%,-0.34pcts),下降原因系外币资金产生的汇兑收益及利息收入增加所致。研发费用率(11.45%,+4.23pcts)有较大增速,主要原因系报告期公司对芯片及数据服务及汽车电子板块加大研发费用,子公司北斗智联、和芯星通、真点科技、芯与物大幅增加技术研发投入所致。同时公司研发人员数量同比增长23.71%

我们认为,公司加大研发投入,增加研发人员数量,可以加强芯片业务的核心竞争力,巩固行业地位,也能满足下游应用市场的对产品的功能、性能的更高要求。

现金流方面,报告期内,公司现金及现金等价物净增加额(-7.33亿元,416.79%)出现明显下降,其中经营活动产生的现金流量净额(-2.39亿元-178.29%)下降明显,主要是1.2021年收到较多的预付货款,导致2022年度对应合同不能形成销售回款;2.消费类芯片、云服务和惯性导航的战略生投入增加了报告期内的经营支出:3.为应对保供压力,报告期内战略备货量增加,支付采购货款增加。投资活动产生的现金流量净额(-3.46亿元,154.29%)下降明显,主要是上年同期收到处置银河微波股权转让款1.90亿元。筹资活动产生的现金流量净额(-1.66亿元,-315.87%)下降明显,主要原因为上年同期北斗智联收到高投知来和中金科元融资款2.30亿元。

其他财务数据方面,报告期末,公司存货(12.20亿元,+2.55%)有所增加,其中芯片及数据服务、汽车电子库存量较上年同期增加37.32%、39.15%,主要是2022年无人机、智慧农机、测量测绘、物联网类等市场高速增长对定位芯片的需求旺盛,公司把握“缺芯”的市场机遇,应对保供压力,备货量增加,同时报告期内芯片、板卡业务实现快速增长。

围绕三大高景气发展产业,聚焦四大主营业务

公司主要业务涵盖卫星导航、5G陶瓷元器件和汽车智能网联三个行业领域,主营业务有四类,包括芯片及数据服务、导航产品、陶瓷元器件、汽车电子。

1.芯片及数据服务

芯片业务是公司的核心优势业务,处于国内领先、国际一流地位,受益于下游旺盛需求,实现快速增长,公司的高精度芯片完成升级换代,出货量持续翻番。主要产品包括芯片、模块/版卡系列产品,用作终端、接收机等产品的核心部件,主要应用于无人机、自动驾驶、测量测绘、精准农业、机器人等行业应用领域,主要客户群体为终端、接收机的制造商或集成商。云服务专注于位置数据服务市场,以辅助增强位置服务与高精度算法为基石,打造网-云-芯一体化能力,主要服务市场为消费类(包括手机、可穿戴等)、行业类(无人机、室外机器人、精准农业)、智能驾驶和数字城市类(共享经济、堵塞治理、天然气管道巡检)等新兴智能市场。海洋渔业位置数据服务是公司传统优势业务,主要为海洋渔业安全生产提供信息系统应用解决方案与信息服务,并在此基础上开拓智慧渔港业务。主要应用场景包括海洋渔业安全生产和北斗船联网等

2.导航产品

公司开拓了我国首个北斗民用规模化应用,自主开发的卫星导航产品处于国内领先地位。

无线产品:包括卫星定位天线、卫星通信天线(天通)、陶瓷天线、授时天线、终端通信天线、无线传输产品等。作为终端产品的基础部件,广泛应用于测量测绘、无人机、智能交通、航空航天、形变监测、智能驾驶、精准农业、应急救援等领域,用于实现卫星导航信号和无线通信信号的接收和发射。

国际代理产品:主要应用于测绘、航空、无人机、轨道交通、矿业、授时、精准农业等行业应用领域,主要客户群体为测绘领域定位定向应用类用户、无人机飞控定位定向应用类用户、CORS站定位和观测应用类用户、精准农业定位定向应用类用户等。主要产品为OEM板卡、模组等。在巩固传统代理产品业务的同时,顺应国产替代的需求,进一步加大集团内产品和自主产品推广。

信息装备产品:主要产品包括北斗应用终端、北斗指挥设备、北斗应用系统、天通卫星通信终端及微波组件/部件/单机等。该业务为用户提供卫星导航、惯性导航、授时、定位定向等基础产品、终端产品、解决方案及基于位置的信息服务系统。

数据采集终端:以嵌入式、移动和云计算为特色,服务于快递物流、仓诸配送、医疗制药、零售快消、工业制造等行业的信息化市场,为行业用户提供从硬件设备到软件系统整合服务。主要产品包括测体量方三防手持终端、手持采集终端、医疗版手持终端等。

3.陶瓷材料与元器件

公司是全球少数同时具备自主知识产权的微波陶瓷材料、低温共烧离瓷(LTCC)和高温共烧陶瓷(HTCC)材料制备工艺技术并实现器件规模化制造与应用的厂商之一。产品可广泛应用于无线通信、消费类电子、汽车电子、航空航天、模块及芯片、元器件封装等领域。产品系列包括1.陶瓷材料和基板:微波陶瓷介质材料、LTCC材料、HTCC材料、LTCC基板、HTCC封装陶瓷、HTCC基板、复合基板;2.陶瓷元器件:微波陶瓷介质器件系列、LTCC器件系列

4.汽车智能网联

汽车智能网联业务主要包括智能网联汽车电子产品的研发、生产和销售。产品主要包括智能座舱、智能中控、液晶数字仪表、远程信息处理器(T-BOX)、集成式智能座舱以及相关车载电子产品,用于实现汽车的导航定位、车联网、车载娱乐、综合信息显示等功能,主要合作客户有长安、吉利、上汽大众、斯柯达、上汽通用、通用五菱、一汽红旗、北汽、奇瑞等。报告期内,汽车智能网联业务推进深化“一体两翼”规划布局,“一体”业务主要聚焦智能座舱和数字仪表等主要产品,并布局安全仪表、微座舱创新;“左翼”业务布局高稍度定位相关产品(卫惯组合导航、高销度定位、融合定位总成)、5G+V2X、座舱内外视觉感知产品、自动驾驶域控制器和高精度位置服务:“右翼业务主要提供智能座舱娱乐域软件整体解决方案开发服务、提供智能驾驶域系统软件、细分功能方案开发实现,客户定位主机厂OEM、传统硬件Tierl供应商、车载芯片公司、海外汽车行业客户,及其它行业客户(为其提供嵌入式设备方案开发服务)

我们认为

1.公司卫星导航业务在行业内的优势进一步加大。新一代基于22nm制程的高精度芯片已开始应用,正在加大消费类和物联网市场的开拓。在卫星导航产业不断发展,市场需求保持稳定增长态势下,公司芯片和导航业务将持续呈现增长趋势,盈利水平也将得到提升。相关数据服务业务也会随着卫星导航业务的协同发展而同步增长。

2.陶瓷材料与元器件业务通过子公司佳利电子募投项目的条件建设

LTCC陶瓷元器件年产能大幅提升。随着陶瓷材料与元器件下游通信需求逐步回暖,行业景气度有望上行,这将带动公司陶瓷材料与元器件行业的收入和盈利水平的提高。

3.汽车智能网联,国内汽车电动化、智能化、网联化高速发展,带动智能座舱和智能网联渗透率快速提升,加上公司汽车电子+车载高精度定位气车软件工程服务的“一体两翼”战略持续落地,出货量已进入国内前三汽车智能网联业务将继续保持快速发展趋势。

投资建议:

①公司自主研发的导航定位芯片、模块、板卡、天线等基础器件处于行业领先地位,高精度芯片出货量持续翻番;

22022年研发投入大幅提高,巩固行业技术壁垒优势;

③剥离非核心业务,聚焦芯片主业,公司未来随着并表因素的影响逐渐消除,各项业务业绩将进一步提升,盈利能力也将得到改善;

④公司定增已获深交所审核通过,加大芯片领域投资,进一步强化在高销度定位芯片、模组等基础器件领域竞争优势

我们预计公司2023-2025年归母净利润1.72亿/2.11亿/2.60亿,EPS分别为0.34/0.41/0.51元,PE分别为107/87/71,维持“买入”评级

风险提示:

卫星导航应用上游市场竞争加剧卫星导航产业应用拓展不及预期

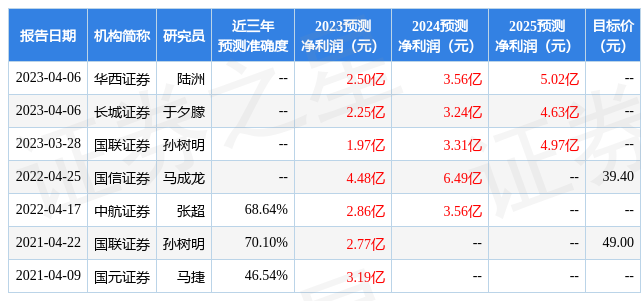

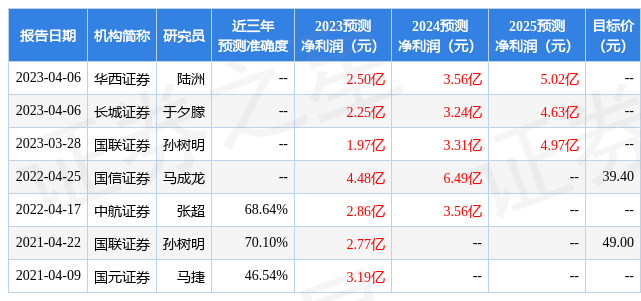

证券之星数据中心根据近三年发布的研报数据计算,国联证券孙树明研究员团队对该股研究较为深入,近三年预测准确度均值为70.1%,其预测2023年度归属净利润为盈利2.77亿,根据现价换算的预测PE为64。

最新盈利预测明细如下:

该股最近90天内共有3家机构给出评级,买入评级2家,增持评级1家。根据近五年财报数据,证券之星估值分析工具显示,北斗星通(002151)行业内竞争力的护城河良好,盈利能力较差,营收成长性较差。财务可能有隐忧,须重点关注的财务指标包括:应收账款/利润率、经营现金流/利润率。该股好公司指标2星,好价格指标1.5星,综合指标1.5星。(指标仅供参考,指标范围:0 ~ 5星,最高5星)

以上内容由证券之星根据公开信息整理,与本站立场无关。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.31

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26