JZL数字周报第14期 04/10 加密市场持续震荡,资金小幅流入

一、行业动态总结

上周加密市场波动不大,延续了此前缩量震荡的态势,整体趋势同美股类似。截至4月9日撰稿比特币报于27878,周内下跌1.04%;以太坊报于1836,周内上涨2.42%。BTC横盘的情况下,以太坊有所补涨,但其他Altcoin均表现一般。BTC市占率下跌0.64%,ETH/BTC汇率对上涨3.48%,加密总市值下跌0.31%,目前仍处在Bitcoin Season中。

美股方面,上周五耶稣受难日,美股休市一天,道指小幅上涨0.63%,标普上涨0.1%,纳指下跌1.1%,整体波动不大,但目前标普500指数已面临前期重要阻力,能否顺利突破仍然未知。

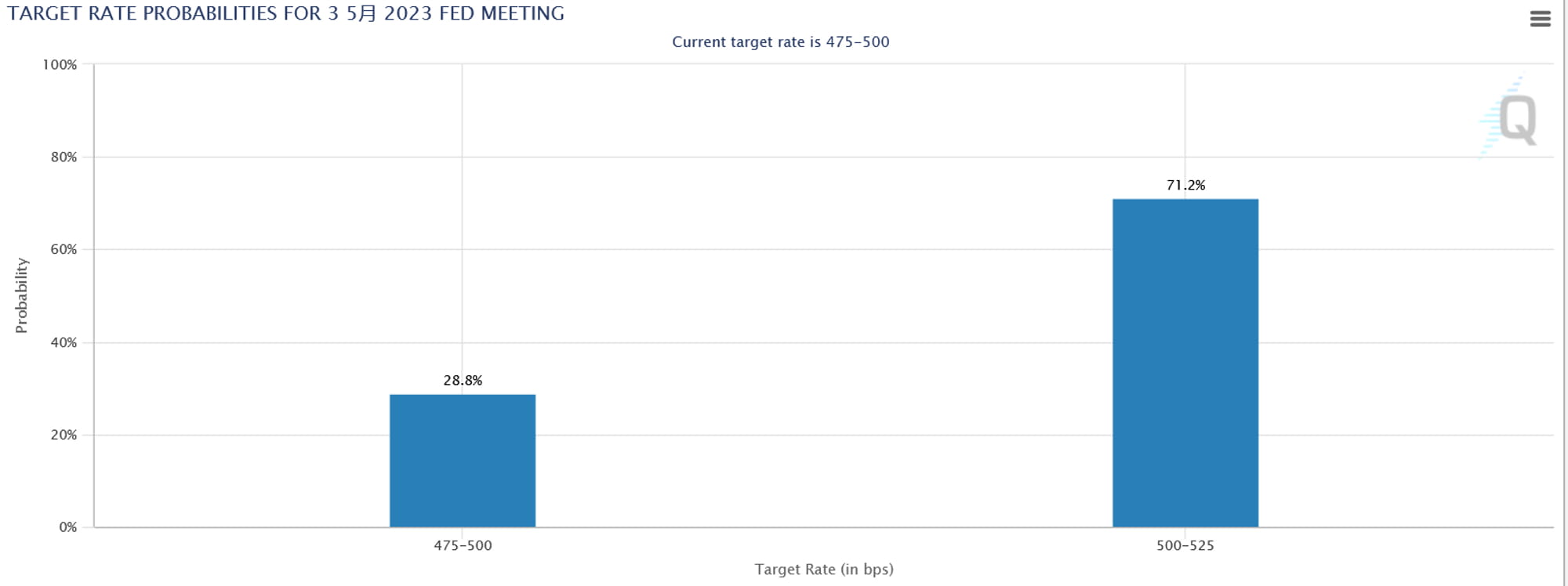

上周五非农数据公布,3月新增非农就业23.6万人,低于预期,且连续两个月出现下降,但失业率下降到3.5%。受此消息影响,5月加息25bp概率大幅上涨至约70%,美元指数也出现跳涨,随后回落。

但美股股值期货并未下跌,反而也出现跳涨,与加息预期和美元指数的负相关关系打破。由此来看,目前市场的主要矛盾已从加息预期切换为衰减交易。

本周美股进入财报季,北京时间4月12日周三20:30将公布3月CPI数据,预计行情波动较大,需要注意风险。

行业数据

1)稳定币

根据glassnode数据,截止2023年4月8日,前五大稳定币(USDT、USDC、BUSD、DAI、TUSD)合计供应量约1272.65亿,较上周增加约1.18亿(0.09%),币市资金小幅流入。

法币稳定币中,USDT供应量上涨,但持续放缓。USDT本周仅增加约5.21亿枚(0.65%)。市占率达到60%后,USDT增速放缓,大部分USDC资金可能已经完成置换。

USDC本周供应量有所企稳,小幅增加约0.75亿枚(-0.23%),自硅谷银行事件后,USDC供应量已连续四周大幅下跌,市占率跌至25%,本周终于出现企稳迹象,北美资金有所回流。

BUSD供应量本周继续下跌,减少约4.85亿(-6.42%)。由于Paxos已被禁止铸造BUSD,预计BUSD供应量将持续下跌,BUSD可能退出历史舞台。作为替代品的TUSD本周供应量小幅上涨,增加0.24亿(1.21%),TUSD连续小幅正增长。

整体而言,币市资金的净流出有所企稳,但仍未出现外部资金大量入场迹象。增量资金有限的情况下,市场的拉升需要积蓄更多的流动性,并且存量资金博弈之下,将以结构性行情为主。

2)BTC矿工余额

BTC矿工地址余额表明链上被标记为矿工地址的BTC持有余额合计,包括Foundry USA,F2Pool,AntPool,Poolin,Binance等地址。

该数据通常用于判断对于矿工对于当前BTC价格的兴趣,矿工余额升高时,通常说明筹码处于堆积状态;矿工余额降低时,表明矿工正在抛售或抵押其持有的BTC。

根据OKLink数据,截止4月9日,与上周相比,矿工余额有轻微增加,市场高位横盘已有3周,但矿工未见出货离场。矿工余额自3月初回调期间囤货后,至今未出现大幅变动,预计BTC价格大概率要继续向上。

目前的横盘震荡可能更多属于筹码和流动性积累,市场积蓄力量后会再尝试一轮上攻。

3)ETH通缩数据

截止4月9日,根据ultrasound.money数据,本周ETH供应量较上周减少约6921枚,自The Merge完成后,ETH供应量已累计减少8.17万枚。以近一周数据推算,年化通胀率为-0.3%,较上周略有增加,以太坊链上活动维持活跃。

上周市场高位震荡,BTC市占率高位横盘后开始下跌,ETH/BTC汇率横盘两周后出现明显补涨,预计该情况可能持续。近2年以来,ETH/BTC汇率始终维持在约0.05~0.08的宽幅震荡区间,BTC高位横盘期间,ETH可能迎来补涨。

相比POW机制下的ETH,POS机制下供应量已累计减少约231万枚,以当前美元计价这部分抛压近43亿美元。

二、宏观与技术分析

市场继续横盘,目前来看,需要利好去催化,市场才有机会继续往上。

两年期美债横盘,目前整体预期今年年底开始降息25bp

纳斯达克指数短时间横盘,市场开始预期衰落

arh999:0.78

持币100以上地址数快速下行

持币地址数相对稳定

三、投融资情况总结

2023年4月3号至4月9日,加密VC市场披露的投融资事件31笔,累计融资金额超过2.695亿美元;(https://www.rootdata.com/Fundraising)

报告期内,超过1,000w美金融资额的事件一共7起:

投融资回顾

机构动态

四、不良资产动态跟踪

1.FTX数字不良资产债权市场最新动态:

上周,加密交易所FTX欧洲子公司FTX EU为他们所管辖的客户创建了一个新的网站,用于客户从该平台提取余额。据FTX EU声明表示,“ftxeurope.eu”将单独处理法定余额索赔,但是新网站将不会提供其他服务。新域名ftxeurope.eu已获得塞浦路斯证券交易委员会 (CySE) 的批准。登录新网站时会会弹出一个对话框,要求用户“登录您的FTX EU帐户,以查看您的余额并请求提款”。原来的旧网站目前仍无法使用。

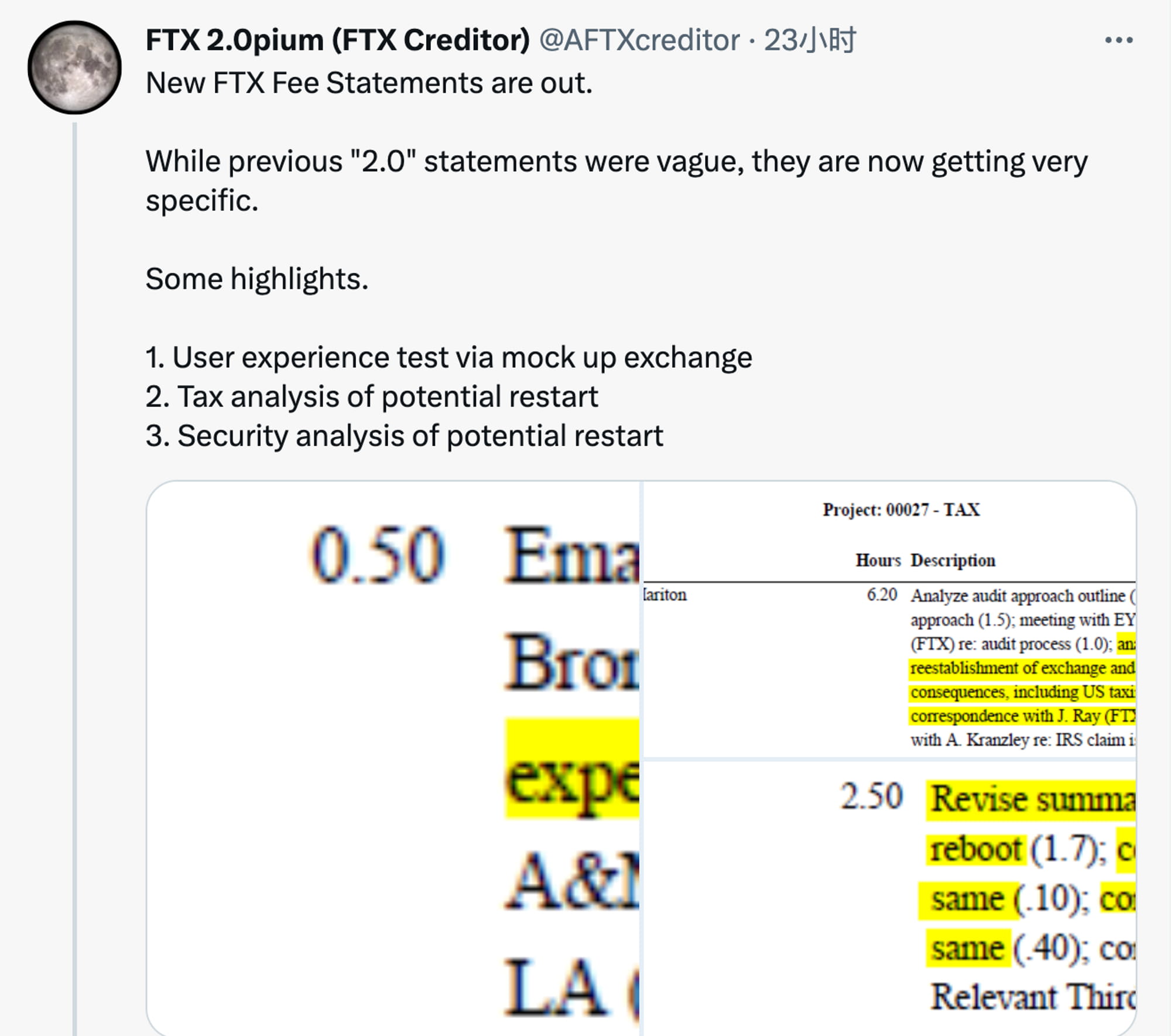

2.FTX债权人相关信息:FTX费用报表中包括“对潜在重启方案进行税务及安全性分析”等信息

FTX债权人发布推特声称,最新公布的FTX费用报表显示,此前文件中含糊不清的“FTX 2.0”重启一事有了更加确凿的用语和相关信息。其中包括创建模拟交易所进行的用户体验测试、对潜在的重启方案进行税务以及安全性方面的分析。

上周场外OTC市场的债权均价变化不大,保持在18-20%这个区间。

3.Mt. Gox 还款窗口打开,可在 10 月 31 日前支付还款

据 Mt. Gox 受托人的信函显示,Mt. Gox 债权人提供还款信息的截止日期已过,Mt. Gox 受托人现在可以在 10 月 31 日截止日期前支付基本、中期和早期一次性还款。受托人指出,他将进行还款的准备工作,与包括加密货币交易所在内的金融机构名单进行协调,这些机构将接收付款并将其分配给债权人。受托人表示,「鉴于此,预计需要一些时间才能开始还款」,且在东京地方法院的许可下,可以延长还款期限。Mt.Gox 将分配其持有的 142,000 枚 BTC(39 亿美元)、143,000 枚 BCH(1,790 万美元)和 690 亿日元(5.23 亿美元)中的未知部分。

据之前的信息显示,在2023年1月6日,Mt. Gox 债权人登记截止日期从 2023 年 1 月 10 日推迟至 3 月 10 日,基本还款期限、早期一次性还款期限和中期还款期限也从 2023 年 7 月 31 日延后至 9 月 30 日。

4.全球市场概况

在硅谷银行破产后,将资金从一个地区银行转移到另一个地区银行变得越发的频繁。本周焦点转向了另一家地区性银行Western Alliance Bancorp,因为这家总部位于Phoniex, AZ的银行周二在财务披露中没有更新股东存款余额。投资者对此非常不满意,在周三一度导致股价暴跌超过19%,后来在宣布存款减少的幅度低于一些分析师预期后,股价才稍有回升。

五、加密生态跟踪

各板块数据整理

蓝筹指数:蓝筹指数震荡下行,持续验证8k左右的交易支撑位的力度,但整体力度较弱,谨防跌破风险

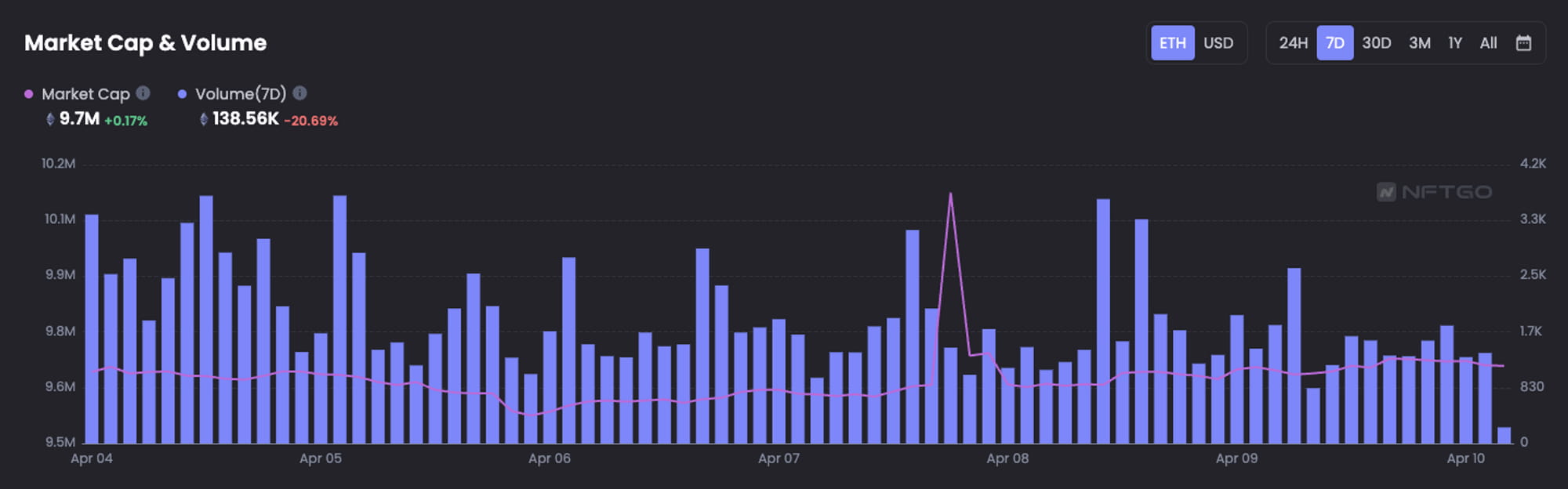

市值&交易量:整体市值持续窄幅震荡,7号突发缩量上涨后又迅速下跌

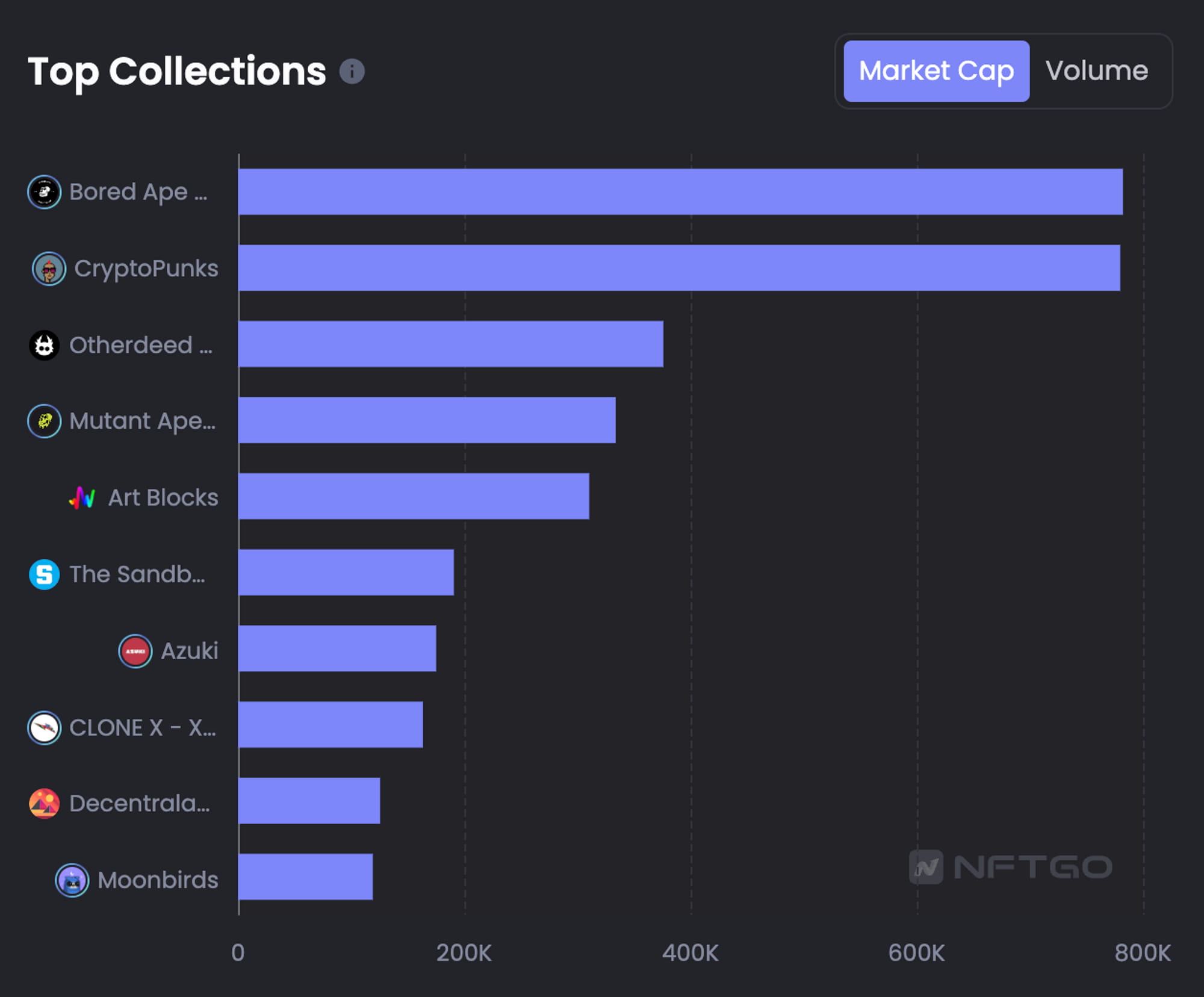

top collection:cryptopunks、BAYC、猴子地排名前三

Gamefi 链游

整体回顾

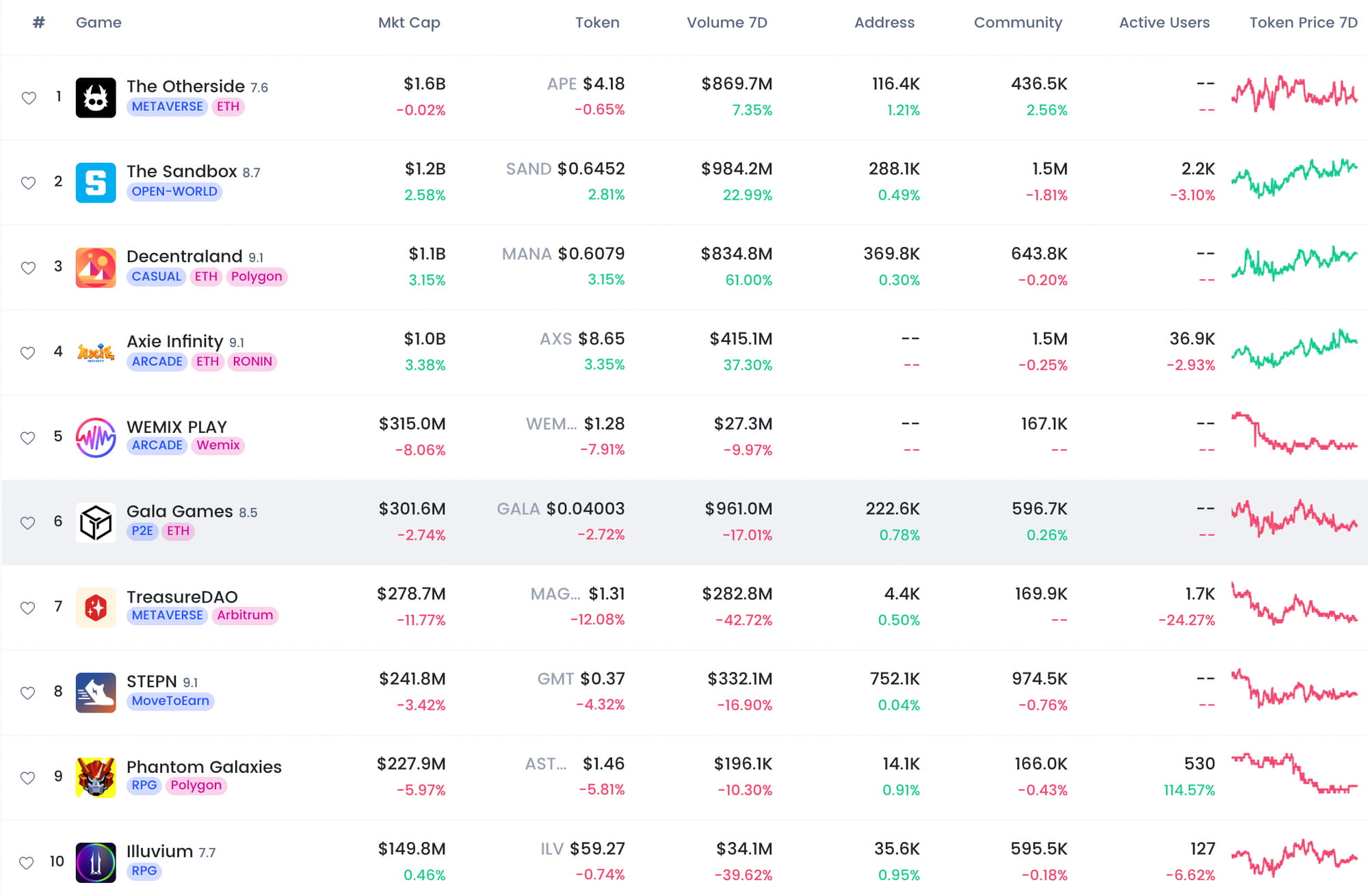

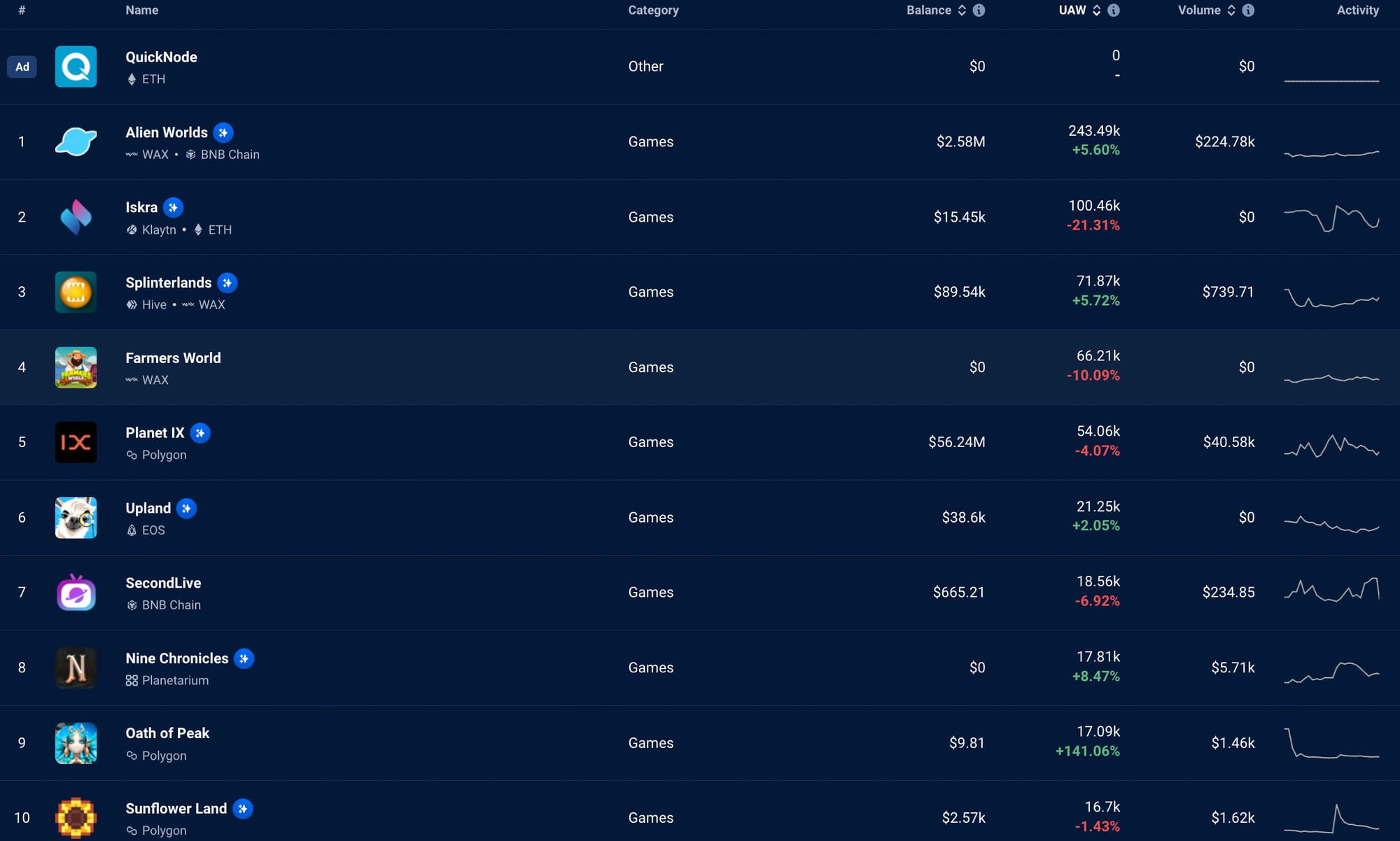

总体来看,Gamefi行业本周币价小幅回暖,但头部链游交互量有所下滑。

从Token价格来看,前10市值链游token60%小幅下滑。本周前十市值中涨幅前三的链游分别为Axie、Decentraland、The Sandbox,且均为小幅上涨。

按链上合约交互量来看,前十活跃链游中,过去一周交互活跃度50%上涨。其中,Oath of Peak交互量上涨141%,这可能主要归功于其进行的有奖活动等线上运营动作。

DeFi &L2赛道数据

截至撰稿,DeFi TVL为50.52B,较上周小幅上涨了0.18B。按TVL排名前五的协议分别为:Lido、MakerDao、AAVE、Curve、Uniswap。Lido和Curve本周分别上涨2.57%和下跌0.04%。

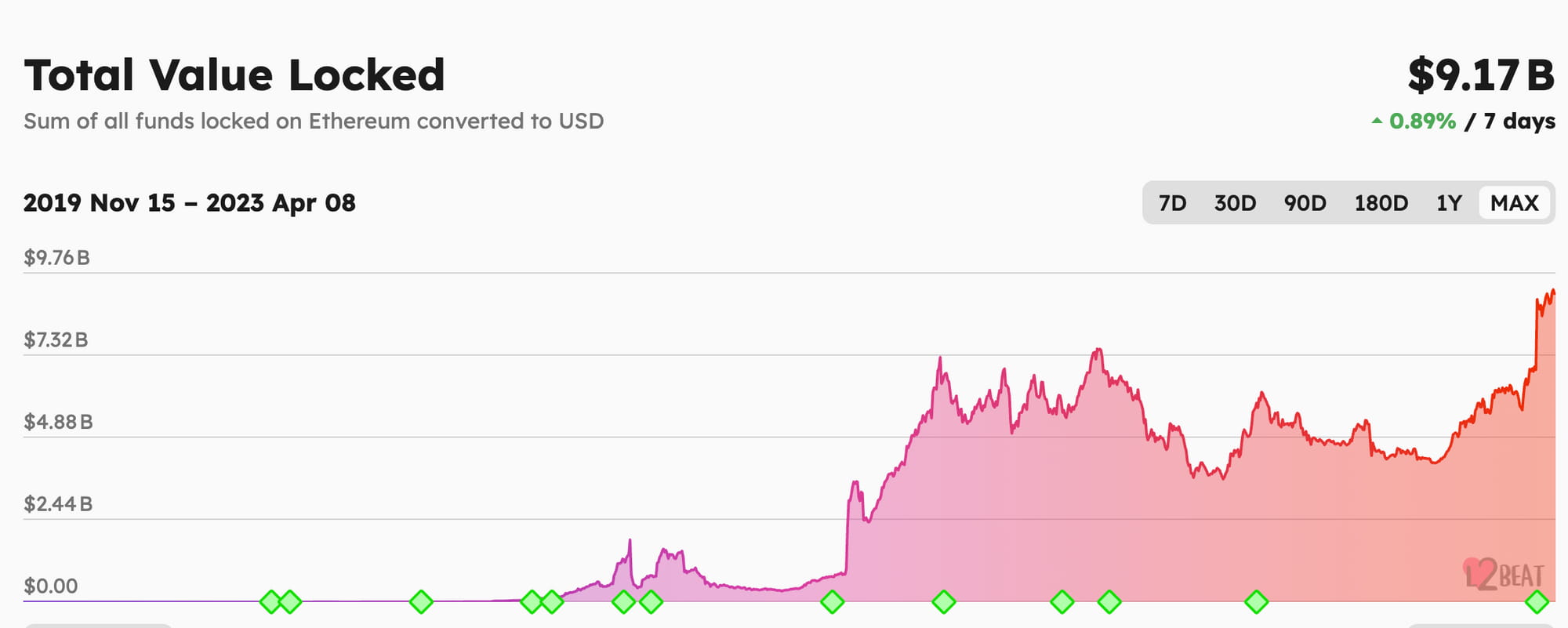

截至撰稿,Layer2 TVL为9.17B,较上周增长0.18B,增长0.89%。

其中,Arbitrum One、Op、zkSync Era、Starknet TVL分别位居第一、第二、第四、第十,zkSync Era和Starknet TVL过去一周分别上涨74.45%和15.08%,zkSync Era排名已经由第七跃居第四。

本周重点事件&项目

推荐理由:LayerZero官方推出、空投交互必做

官网:https://theaptosbridge.com/bridge

支持钱包:小狐狸、Coinbase 钱包;Aptos:Pontem、FewCha、Martian、Petra

现阶段支持的资产:USDC、USDT 和 ETH

现阶段可跨链网络:Etheruem、Arbitrum、Optimism、Avalanche、Polygon 和 BNB

优点:界面简洁、易操作;新用户体验友好;牺牲效率为前提换来了相对安全。

缺点:合约跨链需要“合约交互”手续费,费用较高;目前转出到其他网络需要等待,效率较低;部分流动性池可能缺乏深度。

当然,因为 Aptos 生态处于早期发展阶段,LayerZero 正在增加更多网络和资产。

Aptos Bridge

LayerZero 和 Liquidswap DEX 合作推出的 Aptos Bridge 在现阶段更像是为 Aptos 定制的一个跨链桥,而不是集成在 Layerzero 的原生跨链桥 Stargate 协议里。LayerZero 相较于其他跨链桥的特色是实现不同链上原生资产的直接交易,但目前 Aptos Bridge 尚不支持包括 APT 在内的 Aptos 生态原生资产,为了将资产导入生态系统,新链依靠封装的资产来镜像其他链中的现有资产,但封装资产资产本身带有底层跨链桥的风险,所以,目前 Aptos Bridge 为了新链早期便利在安全性上有所妥协。

但 LayerZero 表示,随着 Aptos 原生资产被引入生态系统,LayerZero 将移交控制权或促进资产迁移到资产的原生版本,后期或许会和 LayerZero 的原生资产桥 Stargate 集成。

Aptos Bridge 最大的亮点就是,在进行第一笔交易时就可以获得一笔 APT 的 Gas 空投,来支持新用户的第一笔跨链交易。

与其他跨链协议对比:

关于我们

JZL Capital 是一家注册于海外,专注区块链生态研究与投资的专业机构。创始人从业经验丰富,曾经担任过多家海外上市公司 CEO 和执行董事,并主导参与过 eToro 的全球投资。 团队成员分别来自芝加哥大学、哥伦比亚大学、华盛顿大学、卡耐基梅隆大学、伊利诺伊大学香槟分校和南洋理工大学等顶尖院校,并曾服务于摩根士丹利、巴克莱银行、安永、毕马威、海航集团、美国银行等国际知名企业。

【免责声明】市场有风险,投资需谨慎。本文不构成投资建议,用户应考虑本文中的任何意见、观点或结论是否符合其特定状况。据此投资,责任自负。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26