债市早报:资金面先紧后松,银行间主要利率债收益率普遍下行

金融界4月10日消息 金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时债市信息。

【内容摘要】4月7日,资金面先紧后松,主要回购加权平均利率小幅上行;银行间主要利率债收益率普遍下行;中国奥园境外债务工具暂缓偿还债务协议已于3月31日生效,北京证监局对泛海控股出具警示函,上交所对民生证券予以书面警示,存债券承销尽职调查不充分等问题;转债市场指数小幅上涨,转债个券多数上涨;海外方面,各期限美债收益率普遍大幅上行。

一、债市要闻

(一)国内要闻

【国常会:当前经济恢复正处于关键期】国务院总理李强4月7日主持召开国务院常务会议,研究推动外贸稳规模优结构的政策措施,审议通过《无人驾驶航空器飞行管理暂行条例(草案)》,决定延续实施国家助学贷款免息及本金延期偿还政策。会议指出,推动外贸稳规模优结构,对稳增长稳就业、构建新发展格局、推动高质量发展具有重要支撑作用。要针对不同领域实际问题,不断充实、调整和完善有关政策,实施好稳外贸政策组合拳,帮助企业稳订单拓市场。要想方设法稳住对发达经济体出口,引导企业深入开拓发展中国家市场和东盟等区域市场。要发挥好外贸大省稳外贸主力军作用,鼓励各地因地制宜出台配套支持政策,增强政策协同效应。会议强调,当前经济恢复正处于关键期。要在深入调查研究基础上,扎实做好经济运行监测、形势分析和对策研究,适时出台务实管用的政策措施,进一步稳定市场预期,提振发展信心,巩固拓展向好势头,推动经济运行持续整体好转。

【中国3月末外汇储备规模环比增加507.19亿美元】国家外汇局网站4月7日信息显示,中国3月末外汇储备规模为31838.7亿美元,环比2月增加507.19亿美元,预期31490亿美元,前值31331.53亿美元。目前,我国外汇储备规模数据已连续6个月维持上升态势。对于3月外汇储备规模的明显上升,外汇局称,3月份受主要经济体货币政策及预期等因素影响,美元指数下跌,全球金融资产价格总体上涨。在汇率折算和资产价格变化等因素综合作用下,当月外汇储备规模上升。外汇局指出,我国坚持稳字当头、稳中求进,经济基础厚实,发展前景广阔,有利于外汇储备规模保持基本稳定。

【银行业监督管理法、商业银行法修订草案已上报国务院】4月6日,银保监会发布2022年法治政府建设年度报告显示,2022年银保监会统筹推进现代金融监管法治顶层设计。着力完善银行保险监管基础性制度体系,扎实推进银行业监督管理法修改工作,会同有关部门加快推动商业银行法、保险法修改。银行业监督管理法、商业银行法修订草案已上报国务院,重要立法项目取得实质性进展。

【交易商协会评估更新《定向债务融资工具专项机构投资人名单》】中国银行间市场交易商协会网站4月7日消息,交易商协会已于近期完成了《定向债务融资工具专项机构投资人名单》2023年度第一次评估更新,经征询债券市场专业委员会,现予发布,自发布之日起施行。据介绍,本次是2023年第一次更新《名单》,更新后的《名单》主要呈现以下两个特点:一是市场覆盖度进一步提升,名单内投资人各月末定向债务融资工具持有量较上次更新提升近6%。二是覆盖主要成熟投资人类型,涵盖银行、保险、证券公司、基金、外资等各类投资人。同时,此次更新还调出了部分实际参与定向发行债务融资工具不活跃的投资人,《名单》有效性进一步提升,被调出的机构满足条件可再次申请或经定期评估成为专项机构投资人。暂未纳入《名单》的机构可作为特定机构投资人参与定向发行债务融资工具的投资交易,由主承销商通过交易商协会综合业务和信息服务平台协助履行投资人加团流程。

【沪深北交易所在京召开中央企业座谈会】日前,上交所联合深交所、北交所在京举办中央企业座谈会。会议聚焦“推动中央企业用好资本市场做强做优做大”主题,共同探讨央企通过公募REITs盘活存量资产、通过改制上市实现科技自立自强等议题,听取央企对中国资本市场发展建设的意见和建议。上交所总经理蔡建春表示,下一步,上交所将重点做好以下工作:一是高度重视本次座谈会调研成果,形成“问题清单、建议清单、处理清单”三张清单,创造性抓落实,共同推动解决难点堵点问题;二是推动央企提高上市公司质量,开展专业化整合,完善中国特色现代企业制度,加强与投资者沟通交流,开好业绩说明会;三是支持央企用好公募REITs盘活存量资产,精选优质项目,尽快推动落地,保障REITs扩募平稳实施;四是积极做好政策引导和服务支持,发挥资本市场全产品线功能作用,助力央企灵活运用多元化的资本市场工具,实现高质量发展。

【贝壳研究院:一季度新房市场温和复苏,短期不确定性加大】据贝壳研究院监测,2023年一季度新房案场指数温和修复,客户看房热情有所改善。在经历连续2个月上涨后,3月新房案场指数已超过去一年平均水平,但仍处于较冷与均衡状态的边界,距离2021年的较热状态还有不小差距。对比二手带看热度来看,新房整体修复节奏慢、强度低。从市场成交前瞻性指标来看,3月新房案场指数和成交量KMI出现调整,并于3月最后一周回落至市场临界状态,显示市场热度降低,经纪人对未来成交信心减弱,短期内市场不确定性加大。

【深圳取消安居型商品房、人才住房等住房类型】日前,深圳市规自局发布一则关于“修订地价测算规则”的征求意见通告,而在其起草说明中明确提到,取消了原来的安居型商品房、人才住房等住房类型,同时新增了保障性租赁住房、共有产权住房类型。据介绍,待深圳市住房保障体系调整后,深圳的保障性住房将主要分为三类,分别是公共租赁住房、共有产权住房和保障性租赁住房。其中,共有产权住房将取代安居型商品房、可售型人才房,成为一种新的可售型保障房类型。

(二)国际要闻

【美国3月非农新增就业创27个月来最低】美国劳工部公布的3月非农就业报告显示,3月新增非农就业人数23.6万,为2020年12月以来最小增幅,略高于预期值23万,2月新增人数从31.1万上修至32.6万。3月失业率为3.5%,预期为持平于2月的3.6%。3月平均时薪同比增4.2%,低于预期增速4.3%和2月增速4.6%,创2021年6月以来最低增速。3月平均时薪环比增0.3%,持平预期,略高于2月增速0.2%。3月劳动力参与率较2月的62.5%微幅提升至62.6%,预期持平2月。

点评:美国3月新增非农就业超预期,3个月移动平均值仍在30万以上、失业率小幅降低,显示劳动力市场仍有一定韧性,时薪环比增速回升,显示劳动力市场韧性仍在支撑工资粘性。不过,考虑到就业数据的调查期截止至12日当周,银行危机对就业的冲击可能尚未在就业数据中充分体现。从结构上看,新增就业中除休闲酒店、教育医疗等受益于疫后复苏且对利率不敏感的非周期行业以外,建筑、金融业等大部分行业的新增就业均有明显降温,加之最新公布的2月职位空缺率大幅降低,表明劳动力市场需求可能正在快速降温,3月劳动参与率连续第四个月回升,显示劳动力市场供需缺口正在快速改善。后续来看,考虑到银行业危机带来的信贷收缩可能会导致消费需求加速走弱,服务业作为劳动力市场强劲的根基,大概率也将伴随服务消费增速的下滑而出现进一步降温。不过,在当前就业韧性对通胀的支持下,若3月通胀数据未明显低于预期,预计5月美联储仍将继续加息25bp,后续或将停止加息。

(三)大宗商品

4月7日,因耶稣受难日,美欧能源期货市场休市。

二、资金面

(一)公开市场操作

4月7日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了170亿元7天期逆回购操作,中标利率为2.0%。Wind数据显示,当日有1890亿元逆回购到期,因此单日净回笼资金1720亿元。

(二)资金利率

4月7日,银行间市场资金面先紧后松,主要回购加权平均利率小幅上行:当日DR001上行2.01bps至1.367%,DR007上行2.86bps至1.997%。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

4月7日,午后资金面改善提振债市情绪转暖,银行间主要利率债收益率普遍下行。截至北京时间20:00,10年期国债活跃券230004收益率下行1.25bp至2.8475%;10年期国开债活跃券220220收益率下行1.05bp至3.0390%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动:

4月7日,地产债成交价格整体稳定,5只债券成交价格偏离幅度超10%。其中,“H9龙控01”跌超30%,“21碧地02”跌超56%,“21阳城01”跌超66%;“22旭辉01”涨超13%,“H0阳城02”涨超166%。

4月7日,城投债成交价格整体稳定,3只债券成交价格偏离幅度超10%。其中,“21甘电E1”跌超12%,“18十堰停车场项目NPB”跌超17%,“19鑫鸿债”跌超25%。

2. 信用债事件:

泛海控股:公司回复深交所关注函称,轮候冻结不会对民生证券股份过户产生影响。

泛海控股:北京证监局对泛海控股出具警示函,公司存在未及时披露民生信托、长城资产及融创相关事项等违规事项。

中国奥园:公司公告称,境外债务工具暂缓偿还债务协议已于3月31日生效。

首创城发:惠誉评级确认北京首创城市发展集团有限公司的长期外币发行人违约评级为“BBB”,并确认国际金融中心物业有限公司的长期外币发行人评级为“BBB-”。评级展望均为“负面”。

中国国航:公司公告称,要约收购山航集团相关股份工作正在有序推进中。

平煤神马控股集团:公司公告称,承兑逾期的17张商票系财务人员未及时应答,目前均已结清。

美团:标普确认美团的“BBB-”长期发行人评级,展望从负面调整为稳定。

美好置业:美好置业集团股份有限公司披露公告称,为控股子公司融资展期提供担保 累计对外担保余额30.7亿。

山东高青农村商业银行:因“违反金融统计管理规定、违反账户管理规定”等七项违法行为类型,被给予警告,合计并处81.6万元罚款。

德信地产:10亿元中票获“已受理”,募资拟用于偿还德信中国境外美元债。

柳州市投资控股有限公司:公司公告称,发行人拟将“21柳州投资MTN001”票息由6.5%上调至7.5%,利率生效日为2023年4月23日,投资人回售申请期为2023年4月10日至4月14日,回售行权日为4月23日。本期债券发行总额为5亿元,发行票息为6.5%。

华远地产:3月份对控股子公司提供新增担保3078.45万元。

新城控股:“21新城控股MTN001”投资人回售申请期为2023年4月7日至4月13日,行权日为2023年4月21日;同时拟将“21新城控股MTN001”后1年票息上调30BP至6.6%,利率生效日为2023年4月21日。

民生证券:上交所对民生证券予以书面警示,存债券承销尽职调查不充分等问题。

(三)可转债

1. 权益及转债指数

【A股三大股指小幅收涨】 4月7日,权益市场主要指数开盘后低位震荡上行,上证指数、深证成指、创业板指分别收涨 0.45%、0.85%、0.84%,两市合计成交额维持万亿规模以上。当日申万一级行业指数多数上涨,房地产、传媒分别上涨3.69%和3.48%,明显领先市场,通信、医药生物涨超2%,涨幅居前;当日仅煤炭、农林牧渔、有色金属、建筑装饰、食品饮料、电子等6个行业小幅下跌,跌幅不及1%。

【转债市场指数小幅上涨】4月7日,转债市场主要指数跟随权益市场开盘后震荡上行,但涨幅不及主要股指,中证转债、上证转债、深证转债分别微涨0.39%、0.29%和0.58%。当日转债市场成交额447.60亿元,较前一交易日减少83.98亿元。当日,转债市场多数个券上涨,478只个券中有387只上涨,88只下跌,3只持平。个券表现上,新上市建龙转债上涨22.63%,大幅领先市场,凯发转债、科伦转债、一品转债涨超5%,当日涨幅居前的存量个券以医药生物、电力设备居多;当日仅少量个券下跌且跌幅不大,其中仅测绘转债、华统转债、北方转债等跌逾2%,调整较为明显。

2. 转债跟踪

今日,智尚转债开启申购,平煤转债上市;明日,韵达转债开启申购,春23转债、亚康转债上市。

4月7日,博俊科技、明阳电路、海泰科、阳谷华泰、宏昌科技可转债申请获深交所审核通过,TCL中环拟发行可转债融资不超过138亿元。

4月7日,贵广转债公告不提前赎回,且未来六个月内(即2023年4月8日至2023年10月7日),若再次触发有条件赎回条款,公司均不行使提前赎回权;嘉泽转债公告不提前赎回,且未来三个月内(即2023年4月8日至2023年7月8日),若再次触发有条件赎回条款,公司均不行使提前赎回权。

(四)海外债市

1. 美债市场:

4月7日,当日公布的美国3月非农数据依然稳健,失业率下滑、劳动参与率提升,市场认为美国劳动力市场仍然坚韧,从而对5月美联储继续加息的预期增强,推动各期限美债收益率普遍大幅上行。其中,2年期美债收益率上行15bp至3.97%,10年期美债收益率上行9bp至3.39%。

数据来源:iFinD,东方金诚

4月7日,2/10年期美债收益率利差倒挂幅度扩大6bp至58bp;5/30年期美债收益率利差收窄5bp至12bp。

4月7日,美国10年期通胀保值国债(TIPS)损益平衡通胀率小幅上行1bp至2.25%。

2. 欧债市场:

4月7日,因耶稣受难日,欧洲债市休市。

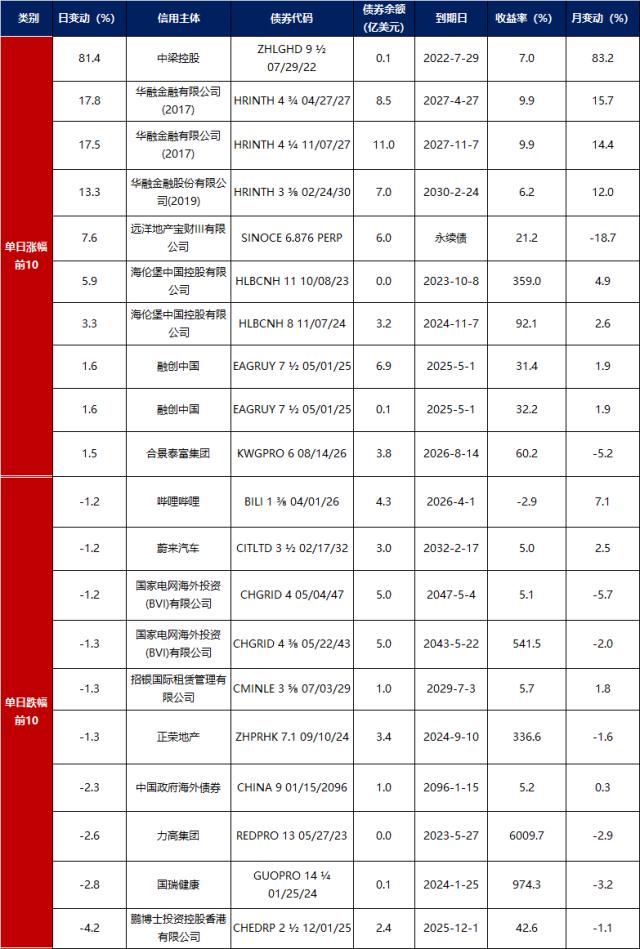

中资美元债每日价格变动(截至4月7日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56