Mysteel参考丨2022年马口铁出口总值创新高,2023年风向有变?

导语:据海关总署数据显示,2022全年,我国累计出口钢材6732.3万吨,同比微增0.9%。是近6年来继2021年首增后,维持稳增长的第二个年份。

品种结构看,值得一提的是近三年来,作为出口贡献率占比不到3%的“小众”品类——马口铁(镀锡钢板/镀铬钢板)外贸表现却异常亮眼,2021全年出口量突破214万吨体量,接连两年创历史新高,为中国钢材“走出去”闪烁星火之光。本文将以镀锡板为例,回顾2022年马口铁出口状况,并展望疫后时代,中国马口铁的“海外之路”还存在哪些挑战与机遇。

一、2022镀锡板出口回顾

2022年我国镀锡板出口总量共计173万吨,同比增加37万吨,增幅27.6%;出口总金额24亿元,同比增加7亿元,增幅47%;单吨均价1405美元/吨,同比减少190美元/吨,降幅16%。

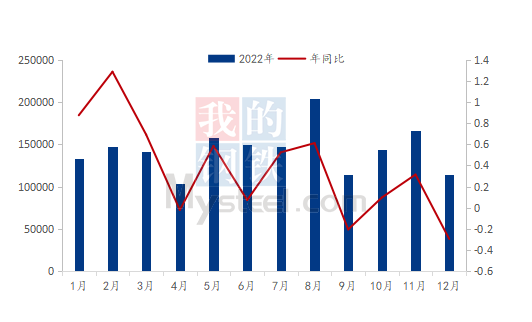

同比看,2022开年顺接2021年尾浪冲高的余情,表现为先扬后抑。一季度出口量暴增为全年出口增量奠定基础,其中2月份增速高达129%。全年仅有4、9、12月份出口数据同比回落,回顾缘由也不尽相同:4月份适逢国内春季疫情大爆发,镀锡板主要出口城市如广东、福建、天津、上海等地多有管控,生产受限、港口封闭,进口方规避风险谨慎询单,彼时报关货物锐减;而9月份则更多是在疫情影响减弱、上半年地缘纷争造成的国际需求缺口收缩,进出口市场逐渐回归理性,海外弱需求的经济基本面重新主导市场供应,进口方按需采购,且由于实际需求不理想,库存消化困难,放缓下半年采购节奏;在弱需求基础上4季度欧美加息不止,通胀加剧,国外需求进一步看弱,且汇率波动频繁,国内出口报价不再具备明显优势,镀锡板出口后劲不足。

图1:2022年镀锡板出口量按月统计(单位:吨、%)

数据来源:钢联数据

1.2022年镀锡板出口省市

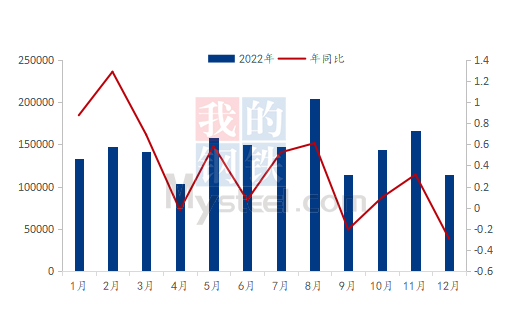

2022年,中国出口镀锡板的23个省市中,出口量前十位分别为:江苏、上海、河北、福建、北京、广东、湖北、浙江、天津、山东。其中,江苏省出口量40万吨,占全国镀锡板出口总量23%,同比增25%;上海出口量31万吨,占总量18%,同比增3%;河北省出口量30万吨,占总量17%,同比增加31%;福建省出口量24万吨,占总量14%,同比增4%。主要出口省份中,山东、浙江增长最快,出口量增速分别为67%、52%。

中国镀锡板主要出口口岸整体变化不大,其与稳定的产业布局紧紧挂钩,国内镀锡板产业上游钢厂主要集中在江苏、河北两省,中游贸易环节侧重在上海、北京两地及周边区域如湖北、天津均有部分辐射,下游制罐类产业则又相对集中在广东、福建两省。产业链由北向南错落布局,充分利用沿海省市港口优势,便捷国内镀锡板销往全球。

图2:2022年镀锡板出口量按城市分布(单位:%)

数据来源:钢联数据

2.2022年镀锡板出口国别

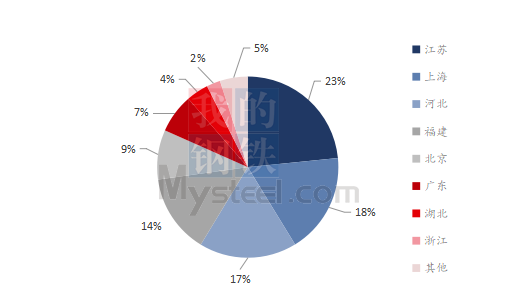

2022年,中国镀锡板出口涵盖116个国家及地区,可远销全球各洲,并以欧美、东南亚地区为主要市场,其中又分别以意大利、泰国为首。出口量前5位国家:意大利、墨西哥、比利时、美国、西班牙,共占出口总量40%。

其中意大利和西班牙不仅自身是镀锡钢板消费大国,同时也是欧洲“加工中心”,对素铁需求大且稳定,2022年我国对意大利出口27.5万吨,同比增92%,数年来稳居榜一。对西班牙出口8万吨,同比增3%;泰国作为东南亚地区最大消费国,在我国镀锡板出口国排名中常年排名前十,2022年我国对泰国出口镀锡板7.2万吨,同比增14%;另外去年受地缘纷争影响,俄罗斯对华进口镀锡板需求显著上升,总进口量6.6万吨,同比增76%。

主要出口对象中,比利时为年内最大“黑马”,以增幅271%,出口总量10.3万吨跃居榜三。同样增幅超200%的国家有:南非、菲律宾、秘鲁,年内对中国进口镀锡板总量分别为:7.2万吨、6.2万吨、3万吨。

不难看出,近两年我国镀锡板进口国排名频繁大洗牌,尤其是西欧、南美洲及东南亚地区发力明显。国际环境纷乱复杂,国外供需错配现象加剧,而中国完善的产业链优势,品质与价格的双重保障下,也为镀锡板外贸争得不少机会。

图3:镀锡板出口按国别前20名统计(单位:吨)

数据来源:钢联数据

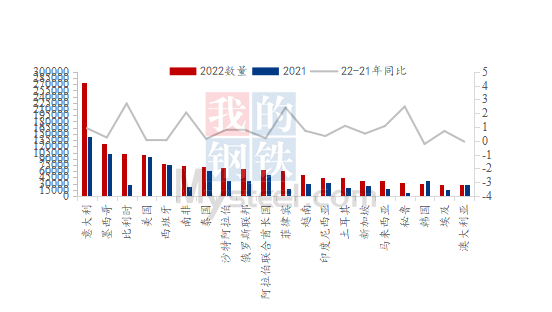

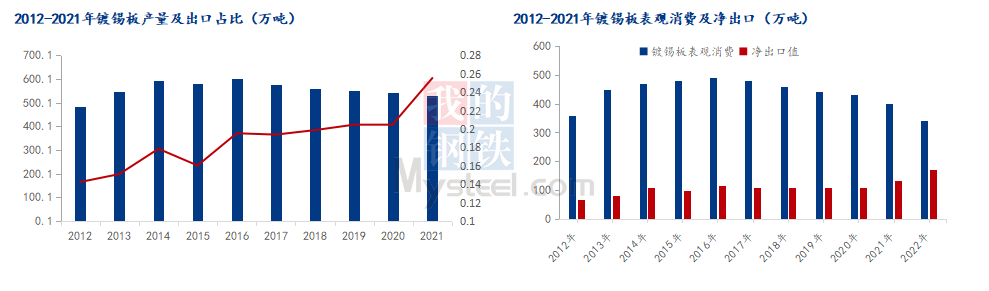

3.内外贸对比

据Mysteel调研样本数据测算2022年国内镀锡板产量485万吨,同比下滑3%。其中出口量占比全年产量36%,同比增加10个百分点。自2017年以来,出口占总产值比重逐年提高。2022年镀锡板表观消费量342.2万吨,同比降幅14.3%,为近10年来新低;而2022年镀锡板净出口值达171.8万吨,同比增幅28.7%,创近10年来新高。

在2022年国内钢价大幅累跌、化工及食品等主要下游领域消费不振的熊市行情下,内弱外强对比尤为明显,而海外庞大的需求缺口,即使国内出口退税政策取消后,中国外贸依然迸发出强劲生命力,很大程度分解了内贸供需双弱的压力,也为具体的从业者找到扭亏为盈的支点,缓解资金压力。

图4:镀锡板内外贸数据对比(单位:万吨)

数据来源:钢联数据

二、2023镀锡板出口展望

据海关总署公布的2023年镀锡板出口数据显示:1-2月我国镀锡板出口总量共计28.82万吨,同比增幅2.69%。其中1月出口量16.56万吨,降11.68%;2月出口量12.26万吨,增17.06%。根据出口接单与报关存在2-3个月时差的滞后性来看,1-2月份的数据反映的是去年4季度的出口情况,不难看出,比起去年初的高歌猛进,镀锡板外贸行情已经出现拐点。

据市场调研来看,整体预期偏弱,多数出口商反馈,自去年底至今,出口接单情况持续回落。主要原因是外需低迷,自去年以来,欧美加息不断,全球高位通胀,国际经济早已步入下行周期,镀锡板作为贴近消费端的钢材品种,衰退影响虽有所滞缓,不过民众可支配收入及购买力下降,被迫消费降级,反映到实际操作则是按需采购、降低原料库存储备,不少进口商年前囤货尚未消化,放缓了采购节奏。其他原因还有汇率的频繁波动,相比于其他货币,人民币表现更为强势,贬值力度不及其他竞争国,出口报价优势不明显,部分订单分流至越南等东南亚国家;另外年初美国兴起贸易保护主义,对华马口铁实施反倾销与反补贴双重政策,面对强国敌对,目前国内马口铁对美出口贸易几乎全面停滞。

出口影响因素美国反倾销与反补贴制裁:2023年2月8日,美国商务部发布公告,应美国企业Cleveland-CliffsInc.和美国钢铁、造纸、森工、橡胶、制造、能源以及联合工业和服务业工人国际工会的申请,对进口自中国的马口铁产品启动反倾销和反补贴调查,对进口自加拿大、德国、韩国、荷兰、中国台湾地区、土耳其和英国的马口铁产品启动反倾销调查。据数据显示:2022全年中国对美国出口镀锡板10万吨,总金额达1.3亿美金,约占比总出口量6%,美国虽不是我国镀锡板出口主要市场,但当地需求缺口大,且主要消费中高端镀锡板材,是国内国营大厂重点开发的出口市场。

而相较于反倾销,反补贴则更为棘手,除了积极应诉、谈判之外别无他法。无论是周期冗长的应诉还是彻底放弃美国市场,对镀锡板未来的出口布局都是不小的影响。

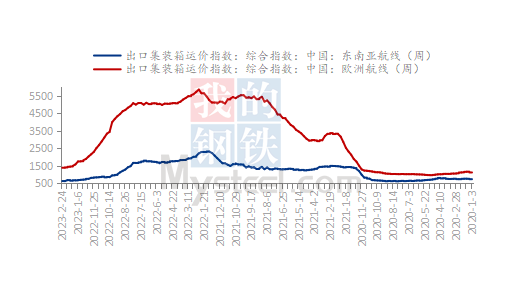

海运费:3月6日上海航运交易所发布上海出口集装箱综合运价指数为954.48点,较上期下跌1.4%,持续呈现底部下探趋势。自2021年下半年以来,全球集装箱运输市场便进入下跌行情,去年初短暂到达顶峰后开始震荡波动,于7月中旬进入快跌通道。目前已逐渐修复至疫前水平。

直接影响进出口成本的海运费一定程度能反映全球经济现状,当国际供需因疫情等多因素导致严重错配时,资源供不应求,叠加国际运力配置失衡、集装箱紧缺等,均导致海运费上涨。而当经济步入衰退周期,需求缩水,全球货品出现滞销等现象,全球航运市场需求随即出现大幅萎缩。所以运费的理性回落,首先降低了镀锡板出口成本,为一大利好,但也侧面警示了当前外贸的风险重重。

图5:中国对不同地区集装箱运费情况

数据来源:钢联数据

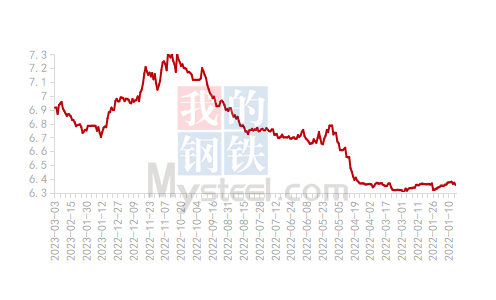

通胀及加息:从2021年4月开始,美国通货膨胀水平便一路高企,2021年11月达6.2%,2022年6月攀升至9.1%,创上世纪80年代以来新高。为此,美联储在2022年6月、7月、9月和11月连续4次各加息75个基点。2022年3月至2023年2月,美联储快速连续加息8次,累计加息450个基点,联邦基金利率达到4.5%—4.75%区间,为40年来最激进的加息操作。美元作为全球主要储备货币,中国外贸大多以美元结算,美联储高密度加息对中国出口的影响主要作用在需求与汇率方面:首先是外需缩水,2月份新出口订单指数为52.4%,前值46.1%,虽有回升趋势但仍徘徊在荣枯线上下,不稳定性因素较多;其次是汇率波动频繁,前期人民币加速贬值,后期随着国内经济回暖,人民币升值动力增大,2023年人民币汇率呈双向波动态势的可能性增加,很大程度上会给镀锡板出口带来很多不确定因素。总之,即使目前通胀及加息影响进入较平缓阶段,美联储加息对中国出口整体依然弊大于利。

图6:美元兑人民币变化情况(单位:元)

数据来源:钢联数据

海外需求:2023年1月份全球制造业PMI为49.2%,较上月上升0.6个百分点,结束连续7个月环比下降走势,但仍在50%以下。这意味着全球经济持续下探的趋势虽有缓解,但经济下行压力仍在。另外经济衰退同样影响海外消费心理,高通胀及高失业率下使人陷入没钱、钱又不值钱的恐慌中,消费降级概念被普及,全球企业也在追随降本增效新风潮,对消费形成进一步抑制,也导致部分海外需求转移至东南亚地区。总结

其实影响镀锡板出口的因素众多,除去国际因素,也离不开内需的相辅相成。拉动经济的三大马车:投资、消费、出口。随着国内产业转型升级的深化,中国正在逐渐摆脱廉价“加工中心”的标签,相应的部分外资企业也在将工厂转移至“性价比”更高的东南亚地区,投资带来的增量有限。故在疫后寻求经济复苏的重要元年,国内重心旨在促进经济内循环,而消费能否如预期实现正增长,也直接影响了政策上对出口扶持的倾斜力度;另外值得一提的是未来几年国内计划新增马口铁年产能近80万吨,彼时国外蓝海市场的深度开发也必将成为消化产能的重要窗口。

总体来看,今年镀锡板出口面临的挑战要多于机遇,整体预期走弱,不过镀锡板广泛运用于食品、饮料及化工行业,紧贴消费端,其海外刚需存量尚在,我国的全产业链优势依然是有力竞争力,前三年的出口红利离不开疫情管控导致国际供需错配,而当下疫情因素逐渐退出国际贸易舞台,疫后时代,全球经济急需重振以外,部分红利商品如镀锡板出口业务也将理性回调。故预计2023年镀锡板出口行情将逐渐向疫前水平修复,同比或有明显回落,但相较于疫前年份仍有较乐观的增量空间,整体可持谨慎乐观心态。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56