Mysteel参考丨后疫情时代,西北热轧板卷市场有望破局实现新增长

概述:2023年前两月,西北钢材市场整体采购积极性却未达到预期状态,当前市场整体心态出现部分低迷情绪。随着进入2023年,各地项目出现了部分反差,仍有部分工地出现停摆的状态,主要原因是当前整体资金相对短缺,连带当前钢材市场整体表现不明,企业对未来市场持观望态度。西北市场在2月整体恢复仍相对缓慢,但随着3月份开工旺季的到来,各项宏观政策的落地叠加西北地区各城市资金的刺激,让原有钢材市场需求焕发新的生机。后疫情时代,西北板材市场有望破局实现新的增长,本文将结合当前市场现状进行简要分析。

一、疫情时代西北热轧板卷价格跌宕运行

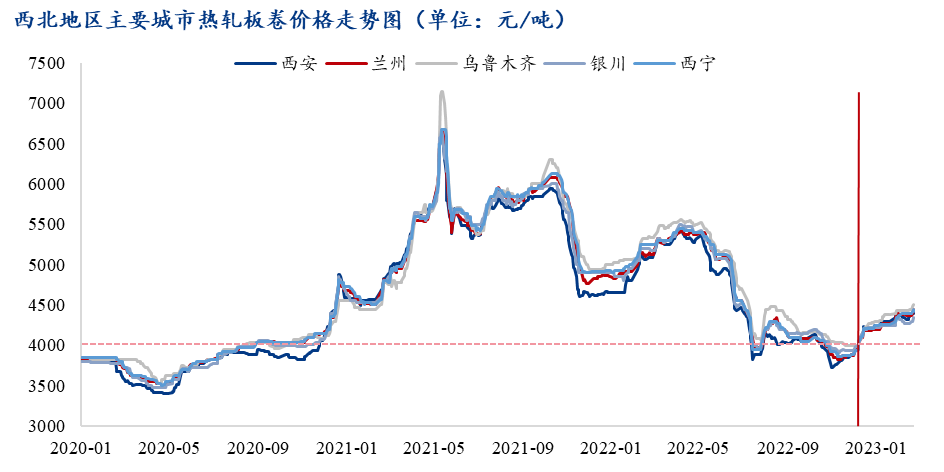

图1:西北地区主要城市热轧板卷价格走势(单位:元/吨)

数据来源:钢联数据

回顾2020年-2022年三年疫情时期,西北热轧板卷价格整体呈现前低后高再回落的局面,西北五省整体价格呈现正相关同步走势。从2020年疫情的全面爆发,热轧板卷价格整体回落呈现下行趋势,但后半年随着复产复工等相关政策的刺激,各地价格逐渐抬升,到2021年5月份价格达到历史高位,而乌鲁木齐热轧板卷价格甚至超过7000元/吨,市场投机行为愈演愈烈。但随着市场的逐步降温,现货价格也再逐步回落,市场整体氛围出现转折,这种氛围一直延续到了2022年。随着疫情的卷土重来,2022年西北五省点状式疫情的爆发,让整体市场又被泼了一盆冷水,市场呈现出了供需错配以及需求低迷的状态,这种状态一直持续到了2022年底。从2022年12月5日开始疫情封控告别了历史舞台,虽位于年关期间,整体需求以及工地开工情况并不理想,但整体预期加大市场心态有所提升,热卷价格的恢复在2023年1月已经初见雏形,3月份有望实现新的突破。后疫情时代随着宏观政策的持续落地,西北热轧板卷价格有望恢复到理想状态。

二、疫情时代西北热卷价差各地分化

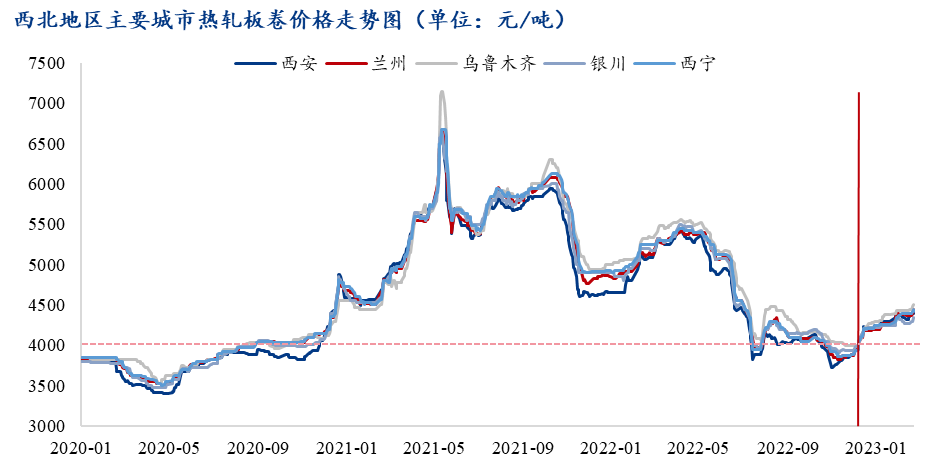

图2:西北主要城市热轧板卷区域价差走势(单位:元/吨)

数据来源:钢联数据

从2020年至2022年以来,西北主要城市区域价差整体围绕中值呈现上下波动即边际平衡波动运行。首先从兰州与西安来看,两地区域运费价格围绕120元/吨上下波动,疫情时代总共出现三个时期异于正常水平即2020年9月到12月底、2021年9月到12月底、2022年5月到9月底。按传统区域价差来看,兰州热卷价格是普遍高于西安热卷价格的,但以上三个时期均高于两地120元/吨运费,西安资源可以较为轻松的流通到兰州当地,资源出现了挤占的现象。疫情时代后期,随着物流等供应链的更加流畅,西安热卷资源目前并不能流通到兰州市场,这使得当地工地资源采购更加依赖当地资源。同样兰州与乌鲁木齐、兰州与西宁、兰州与银川在疫情时代都相继出现过兰州与西安热卷区域价差拉大的现象,主要原因一是疫情的封控让各地区出现物流迟缓中断的现象,供应链导致的价格抬高;二是同地区疫情的放开程度不同,需求表现不同造成的价格分化。但随着疫情时代的结束,西北五省主要城市各地呈现出各自为营的局面,串货现象进一步减少,西北热轧板卷生产加工制造企业集聚效应进一步体现,未来整体破局更加明显。

三、2020-2023年西北品种价差阶段性发展

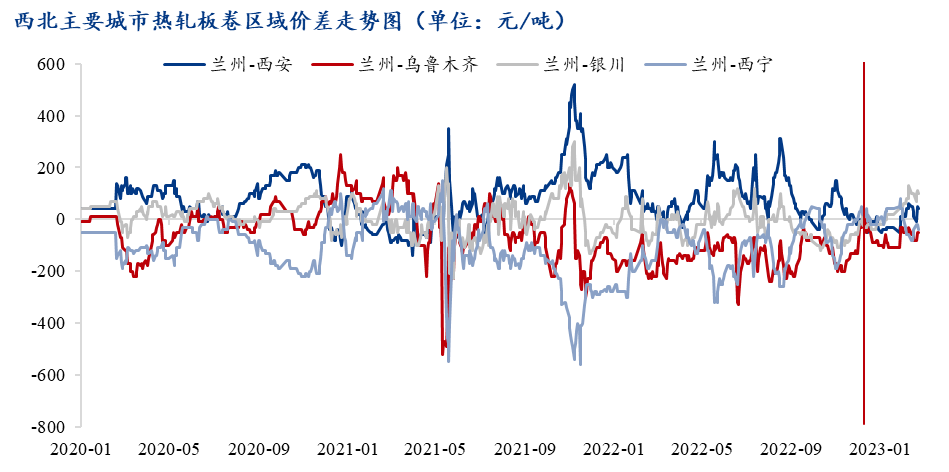

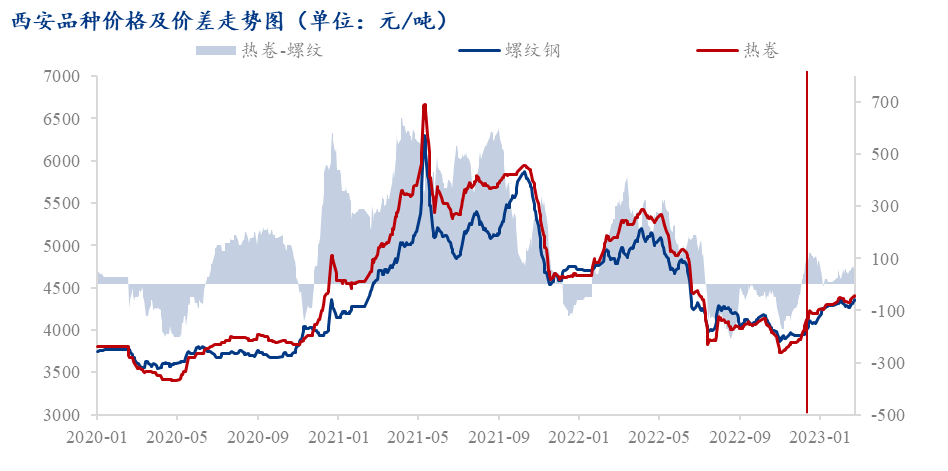

图3:西安品种价格及价差走势(单位:元/吨)

数据来源:钢联数据

疫情时代卷螺差出现4次倒挂,分别是疫情初期2020年4月至7月、2020年12月、2022年1月、2022年7月至12月。正常情况下,热卷生产成本高于螺纹钢150元/吨左右,而以上时期皆不符合正常水平。

2020年4月-2020年7月(价格下跌,卷螺差下跌),受“新冠”疫情影响,钢厂生产停滞,工地停工,家电、汽车等制造业行业低迷,但是建筑业的复工更快,更直接;制造业供应链更长,复工复产稍慢。

2020年11月-2020年12月(价格上涨,卷落差下行),受冬季因素影响,工地开工进一步放慢,同时随着疫情的进一步影响,西北制造业进一步受到较大影响,整体状态相对一般,卷螺差倒挂维持时间并不长。

2021年12月-2022年2月(价格下跌,卷螺差震荡幅度放缓),煤焦等原料成本坍塌,加上房地产政策的收紧,建筑钢材进入需求淡季,整体表现弱于板材。价格下跌,卷螺差宽幅震荡,高点408元/吨、438元/吨,低点96元/吨。

2022年6月-2022年12月(价格震荡下行,卷螺震荡幅度加大),2022年疫情收官之年,近半年处于封控期间,整体各项产业基本处在停滞状态,建筑业同样受到宏观政策影响,整体表现相对一般,同时加工制造业也处在停摆状态。

从2022年12月5日的疫情管控政策优化,卷螺价差逐步恢复到正常水平,虽位于冬季整体表现并不亮眼,但随着时间的进一步推移,两者逐渐恢复到疫情前期水平,同时随着各项政策的落地以及各项资金的进一步加码,市场整体表现逐步出现破局的现象,工程机械行业、建筑业、加工制造业等都逐步恢复到原有水平,即将进入三月开工旺季以及房地产行业的回暖,势必增加企业信心,提高热轧板卷整体产业活力。

四、2022年西北热轧供应基本持平

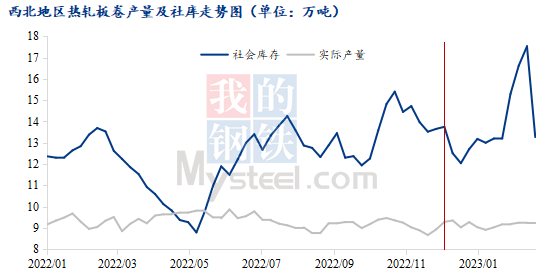

图4:西北地区热轧板卷产量及社库走势(单位:万吨)

数据来源:钢联数据

从2022年西北地区热轧板卷产量及社库情况来看,目前西北存在两家大型热轧板卷生产企业即酒钢和八钢,整体产能在500万吨。而2022年,西北地区实际产量在477万吨左右,整体维持较为平稳的生产状态,疫情对生产企业影响相对比较薄弱。从社会库存来看,2022年5月份处于全年库存低位。主要原因是疫情管控的部分放开,让各行各业整体生产恢复,热轧板卷需求量也随之增加。但从5月份开始一直到疫情管控的全面放开,整体社库趋势仍维持累库状态,主要原因是疫情的全面封控,让市场需求进一步下滑,同时叠加市场经济活力较差,整体资源消化出现瓶颈。但从12月5日开始,市场需求得到短暂恢复,整体社库表现也随之下降,临近年关多数企业冬储备货,让社库水平按传统方式运行到近两年高位。但随着3月传统旺季的逐渐来临,工地开工、制造业复苏、宏观政策的刺激等多方位多角度的恢复,让热轧板卷社会库存出现较大下降,整体需求也随之提升,无论是传统制造业还是新基建,新的破局将随着生产旺季的到来将更加迅速。

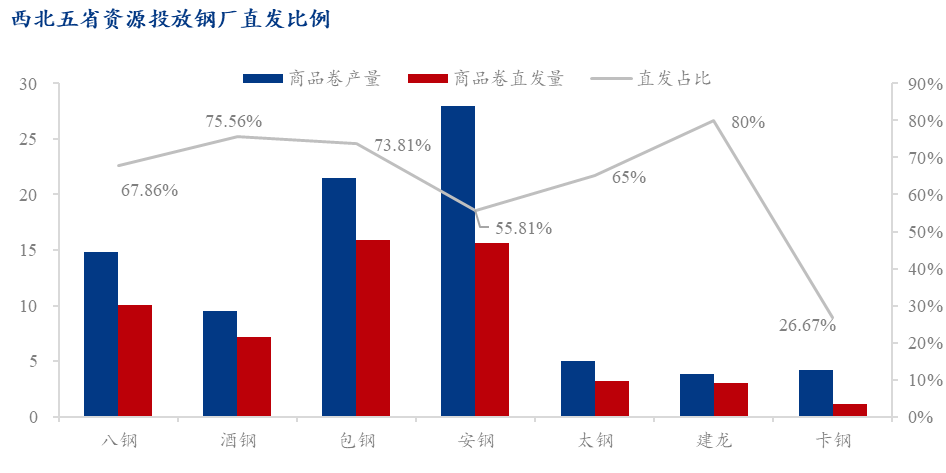

图5:西北五省资源投放钢厂直发比例(单位:万吨、%)

数据来源:钢联数据

西北地区地域辽阔,但整体加工制造业相对于华东地区并不发达,整体资源利用率相对较为低。在整个西北地区一共有7个钢厂(八钢、酒钢、包钢、安阳、太钢、建龙、卡钢)的资源在上述地区投放与流通,其中以八钢、酒钢、包钢的资源最多。近年来,随着下游终端直接从钢厂采购的数量逐渐增多,多数终端用户从市场上采购热卷的数量较之前明显减少。此外,部分钢厂也开始主动寻找下游,以酒钢和建龙为例,在陕西市场的资源投放均以终端直供为主,市场流通端基本不投放。据笔者调研了解,2022年西北主要热卷资源投放钢厂直发比例月平均达到63.53%,其中以酒钢、包钢、建龙、八钢的直发比例最大,基本达到了68%-78%,仅卡钢(哈萨克斯坦资源)市场流通比例大一些。随着钢厂直供比例的逐渐增加,大型终端从市场大批量采购的现象逐渐减少,市场整体资源投放量也更加合理化,西北热轧板卷市场整体情况正逐步走向更加集约化发展,整体破局将迎来新的生机,市场未来发展将呈现新的增长。

五、西北板材成本利润逐步回升

图6:西北钢厂成本及利润走势(单位:元/吨)

数据来源:钢联数据

从2022年西北地区钢厂成本及利润来看,2022年整体利润呈现震荡下移的状态,表现从7月份利润进一步下探,利润短期围绕边际线上下波动,由于疫情因素的影响,同时联带需求下行,现货价格持续走低,虽然铁矿和焦炭价格政策端调节让整体成本下行,但现货价格的下行联带利润的持续走弱。从12月5日开始疫情管控全面的放开,整体需求方面得到小幅度缓解,虽热轧板卷成本的上移,但现货市场价格的上移,带动利润的持续走强。据Mysteel调研了解,西北钢厂热轧板卷利润亏损围绕在180元/吨,整体仍处在倒挂状态,但整体利润运行态势呈上扬趋势,整体表现逐步得到缓解,市场逐步渐入佳境。各行业的开工的逐步复苏,制造业、建筑业的复苏让热轧板卷价格得到进一步的上移,同时铁矿石和焦炭价格的进一步调节让利润方面逐渐破局,后疫情时代西北热轧板卷或将迎来新的发展状态。

六、总结

今年注定是西北热轧板卷市场不平凡的一年,2023年是防疫措施优化后的第一年,多数市场、生产企业、商户都悄然发生着不一样的变化。市场下游需求随着各因素的刺激将进一步发展,同时生产企业整体供应也随着时代的发展逐渐变化。后疫情时代,西北热轧板卷市场有望实现新的破局,实现产业发展新增长。

综合来看,3月份西北(西安)热轧板卷价格或将围绕4500元/吨上下波动,整体震荡幅度为100元/吨,整体状态呈现震荡上扬态势。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47