美国银行业又现千亿美元存款外流!美国银行业走出困境了吗?欧洲银行业危机“翻篇”了么?

金融界4月3日消息 美国商业银行的存款下滑势头仍并未能阻止,根据美联储本周五(3月31日)发布的最新H.8报告,截至3月22日当周,美国所有商业银行的存款规模再度减少了1257亿美元,为连续第九周下滑。

不过值得关注的是,最新的下降幅度已明显减弱。另外一个变化是,小型银行存款上涨,为倒闭来的首次,但大型银行存款却略有下降。

美国银行业走出困境了吗?

中信证券指出,整体而言,此轮货币紧缩对美国银行业的负面影响不容忽视。

一方面,美国银行将持续面临存款流失问题。由于美国仍处于货币紧缩的过程,未来美联储降息需等待较长一段时间,因而预计短期金融资产的高收益率会持续导致美国银行存款流出,尤其是声誉偏低的中小银行。由于贷款端利率较难快速大幅提升,若美国银行提升存款利率,则利润空间将被大幅压缩,因而美国银行面对存款流失较为无力。

另一方面,美国中小银行商业房地产风险敞口较高,经济放缓背景下也埋下银行风险隐患。小银行对于商业房地产贷款的投放远高于住宅房地产,美国近70%的商业房地产贷款来自于小银行。而自加息以来,美国商业房地产市场不断降温,其价格不断下跌,写字楼空置率也有所上升。CRED IQ数据显示约有1620亿美元商业房地产贷款于2023年到期,到期规模为未来十年最高水平。在经济放缓、银行业贷款标准或进一步紧缩、商业房地产价值不断萎缩的情况下,未来美国银行资产端的商业房地产贷款风险令人担忧。

欧洲银行业危机“翻篇”了么?

国泰君安证券表示,在银行危机爆发后,欧洲央行行长拉加德强调了央行将在风险压力上行时加大对银行体系流动性的支持,并且强调了货币政策制定过程中“数据依赖”至关重要。但金融风险并不仅仅局限于流动性,结合当前欧洲的金融环境,金融条件紧缩对于经济的负面反馈是未来主要的风险点。

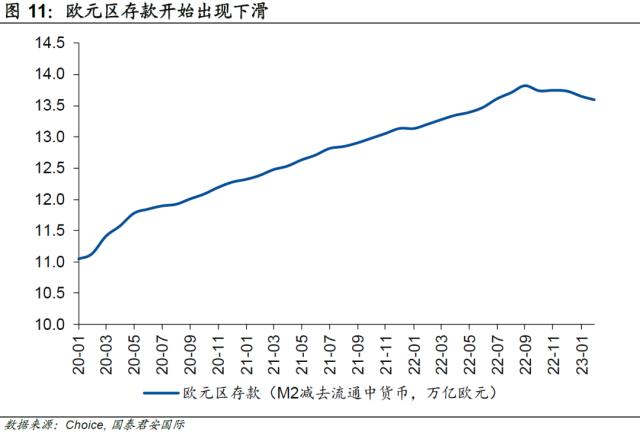

事实上,在本轮欧美银行业危机爆发前,欧元区的存款就已经开始出现下滑。这事实上意味着银行体系对实体经济行业已经产生了“负反馈”。存款下滑的情况在今年表现得更加明显,在很大程度上也意味着部分存款开始追逐高利率,因此离开了银行系统。这样的情况在欧美银行业危机爆发后可能会更加显著,这也意味着“负反馈”在未来一段时间将是欧元区经济的最大下行风险。

另一方面,欧洲央行本轮加息的起点较美国落后,这也导致其通胀高点的出现及下行的速度滞后于美国。当前市场已经开始押注美国将于2023年开启降息,而欧元区尚未有加息终止路径的共识。在利率预期尚未见顶的情况下,虽然短期银行危机蔓延的担忧暂时缓解,但是长期而言,高利率风险是否会再次外溢甚至爆发新的危机仍是一个不确定事件。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26