哪些协议是Arbitrum发币的最大赢家?

本周 Arbitrum 的代币 ARB 空投即将正式解锁,如果不出意外的话,这将为 Arbitrum 生态注入超过 20 亿美元的附加流动性。

我翻遍了 Dune、Flipside 和 DefiLlama 等数据网站,找到了一些极具潜力的 Arbitrum 项目,我认为这些项目有机会借这次空投的「东风」实现十倍乃至百倍的飞跃式增长。

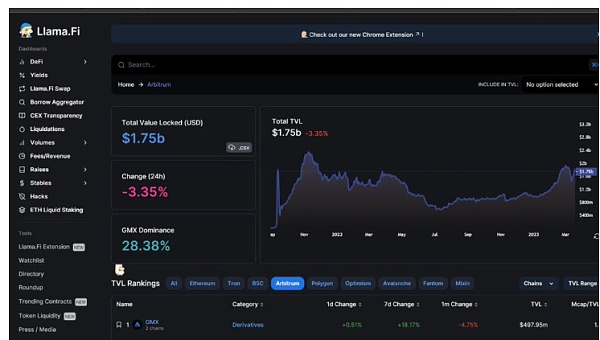

截止发文时,Arbitrum 生态的总锁仓价值(TVL)为 17.5 亿美元,ARB 空投的代币价值预计在 5 亿美元至 20 亿美元之间。毫无疑问,Arbitrum 上的各类应用都将从这笔流动性注入中受益,为了找到被低估的小市值代币,针对不同类型的项目,我们可以关注两个关键指标,对于 DEX 来说,TVL 至关重要,而衍生品类别的应用,重点则应该关注手续费收入(年化)。

Arbitrum 生态蓝筹 DEX

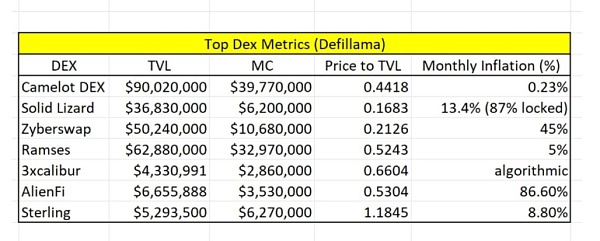

从这张表中可以看出,从流通市值与 TVL 的比值来看,Arbitrum 上最好的蓝筹 DEX 应该是 Camelot,而 SolidLizard 风险较高。

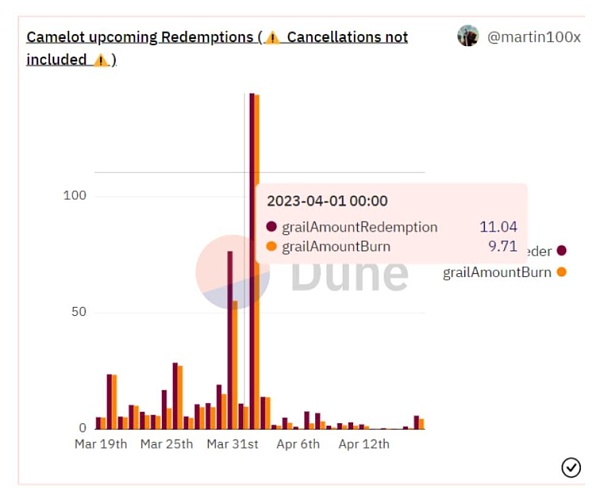

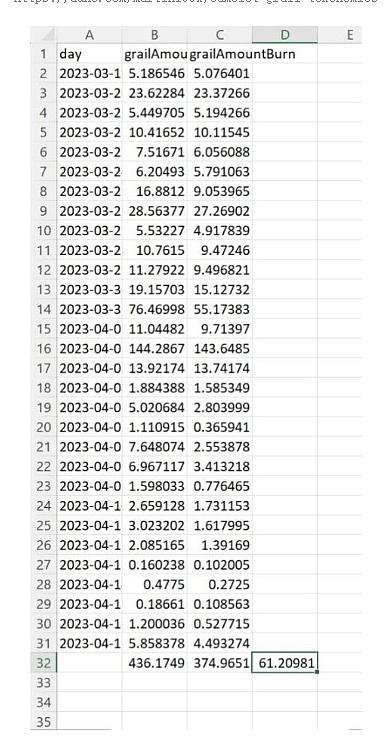

我认为 Camelot 的代币经济模型设计的很好,因为从规则上看,其代币的发行量与销毁量预计能做到 1:1 。

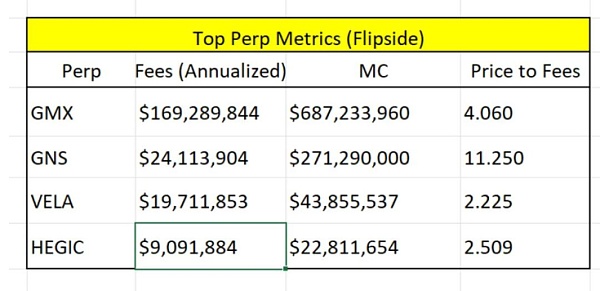

Arbitrum 生态蓝筹衍生品协议

GMX 仍然是 Arbitrum 生态最好的蓝筹衍生品协议,其流通市值与手续费年化收入的比值高达 4。考虑到 GMX 即将支持合成资产交易,这显然会对币价提供新的利好支持。

下表中的费率为过去 30 天的年化手续费收入:

我认为 VELA 在 Dune 仪表板上数据的真实性存疑,因此,我决定根据其 APR 计算 VELA 的手续费收入。在 16.25% 的 APR 下,质押 VELA 每年可获得 2,956,753 的费用,假设 15% 归 VELA 所有,按照当前的币价估算,手续费收入约为 1900 万美元。

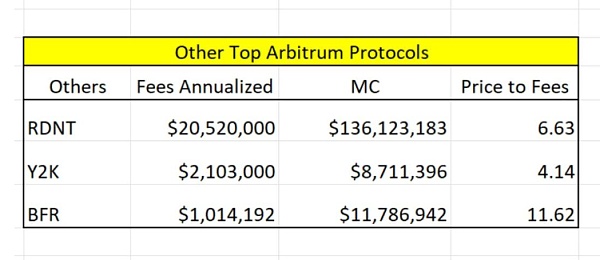

其他协议

Radiant 的代币 RDNT 和 Y2K Finance 都值得期待,这两个项目的数据见下表,此外 Y2K 在黑天鹅事件(如 Depegs)期间的强势表现证明了其能够成为一个有效投资组合中用于风险对冲的标的。

我还特别看好 PlutusDAO,因为它被定位为 Arbitrum 的治理聚合器,我认为 PlutusDAO 要将 plsRDNT 纳入其平台也将是一个利好事件,PlutusDAO 目前已经控制了 JONES-WETH 89% 的流动性 ,以及 52% 的 DPX 代币和 45% 的 SPA 代币。

前文我提到的几个项目近期值得关注的利好事件:

PlutusDAO,V2 代币经济模型、plsRDNT、plsARB(流通市值 /TVL 为 0.49)

Radiant Capital,3 月 19 日上线了 V2 版本

Vesta Finance,即将到来的 Vesta lev+(流通市值 /TVL 为 0.35)

GMX,将上线合成资产

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26