巴菲特要出手拯救美国银行危机?拜登已紧急联系了股神!周末信息量巨大

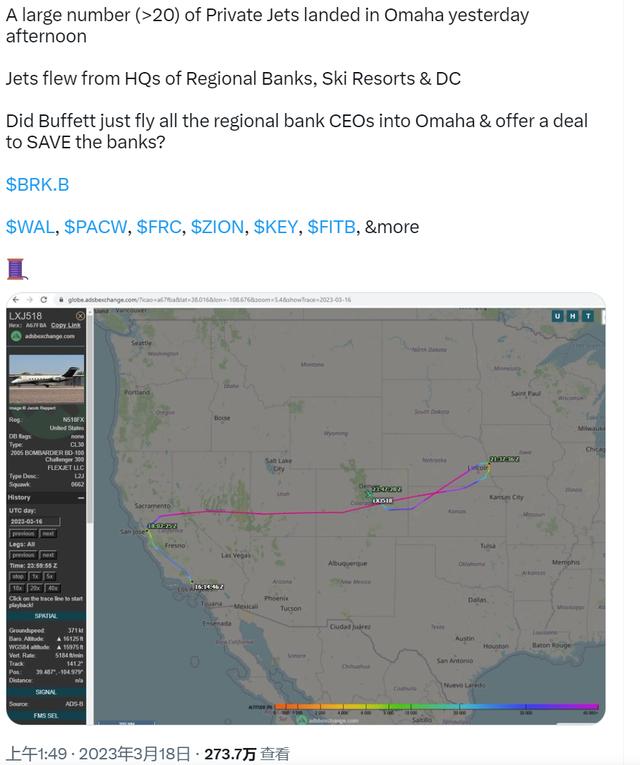

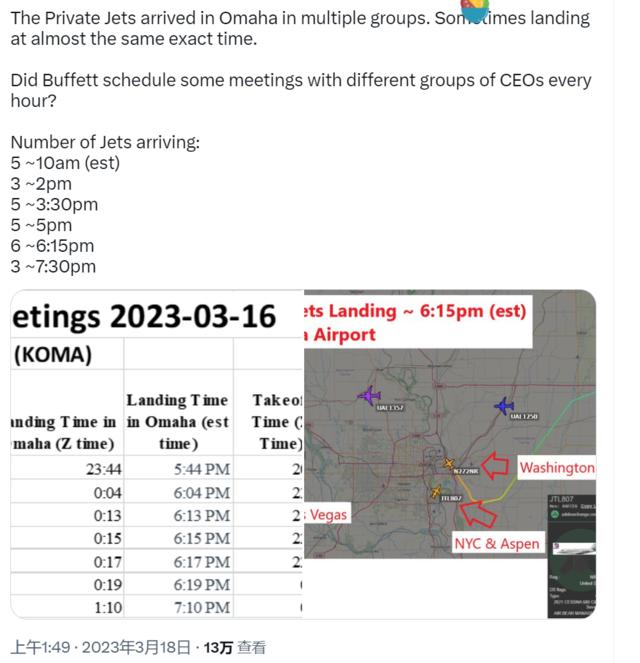

消息人士透露,大量专机周五下午飞抵伯克希尔哈撒韦总部奥马哈。这些飞机“从区域银行的总部、滑雪胜地(瑞士)和华盛顿”起飞,分多组抵达奥马哈,“有时几乎在同一时间着陆”。

在美国银行的生死关头,还是要靠股神力挽狂澜?

我们美股投资网还清楚记得,2008年金融危机,巴菲特的伯克希尔公司斥资50亿美元买入5万份美国银行累积优先股,每年股息收益为6%,同时获得7亿份美国银行认股权证,能够以每股7.14美元的价格购入美国银行 BAC 股票。

巴菲特一直以来都十分钟爱金融股。除美国银行外,巴菲特还是美国第三大银行富国银行的最大股东,但它去年已经全部清仓富国银行。

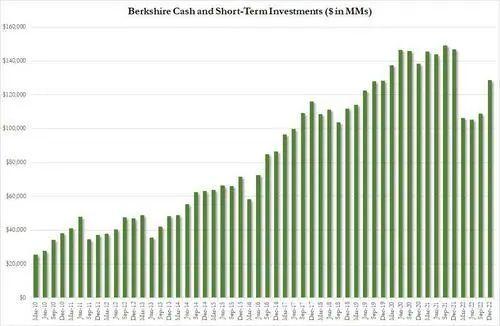

目前巴菲特手中持有1300亿美元的现金,是拯救美国地区银行接连破产的最佳人选!

媒体当地时间周六援引知情人士报道称,巴菲特最近几天一直在与拜登证府的高级官员保持联系,主题是如何应对银行业危机。

知情人士透露称,过去一周拜登的团队与巴菲特进行了多次对话,讨论巴菲特可能以某种方式投资美国地区银行业,这位92岁高龄的亿万富翁还就当前的市场动荡提供了更多的建议和指导。

大量专机停靠奥马哈,为什么?

Twitter上一推文也曝光了位于巴菲特旗下伯克希尔哈撒韦公司总部奥马哈的私人飞机路线。

这则推文指出,“昨天下午有大量(超过20 架)私人飞机降落在奥马哈”,这些飞机“从区域银行的总部、滑雪胜地(瑞士)和华盛顿”起飞。私人飞机分多组抵达奥马哈,有时几乎在同一时间着陆。

长期以来,巴菲特一直利用他在投资界的地位和雄厚财力来帮助陷入困境的银行恢复信心。

在2008年金融危机期间,巴菲特向高盛提供了50亿美元的资金,以在雷曼兄弟倒闭后支撑这家银行。当时,股神在纽约时报撰文挺市,当时这篇文章的标题就是《我在买美国股票》。

下周,我们会看到第二篇吗?

数据显示,到今年年初,巴菲特旗下的伯克希尔哈撒韦公司拥有接近创纪录的1280亿美元现金,超过大多数国家。

但目前尚不知道,如果巴菲特出手,他将扮演什么样的角色来拯救陷入危机的银行。

达摩克利斯之剑高悬头顶

硅谷银行倒闭后,迅速在区域性银行业掀起一场挤兑风暴,另一家小银行Signature紧接着倒闭,目前受创最严重的当属第一共和银行(First Republic Bank,FRB),即使在华尔街巨头联手为FRB投入300亿存款后,市场依然恐慌,银行业危机继续!倒计时开始

就在本周初,拜登仍在向外界宣称:“我们的银行系统是安全的”。

但当外界发现拜登证府向巴菲特求助时,他们可能意识到金融系统并不安全,反而十分脆弱。

据媒体当地时间周四报道,SVB暴雷后的那个周末,到周六,监管机构发现不到20家中型银行出现大量存款外流的迹象,这些银行的股价也一直在下跌。

此时监管机构确信,危机是系统性的,需要紧急干预。

美国监管机构上周末公布了紧急措施,承诺全额支付倒闭银行中未投保的存款。美联储则掏出了BTFP支持工具,帮助陷入流动性危机的银行获得贷款。

10亿美元!瑞银“超低报价”换股收购瑞信,瑞信拒绝

据媒体周末援引知情人士报道,瑞银提出以最高10亿美元的“超低价”收购瑞信,而随后有报道称瑞信已经拒绝。

四位直接了解情况的人士表示,如果达成交易,两家大行之间的交易最早将于当地时间周日晚间签署,报价将仅为瑞信周五收盘价的一小部分,几乎将瑞信原股东“赶尽杀绝”。

报道称,双方当地时间周日上午就报价进行讨论。瑞银计划以每股0.25瑞郎的价格以瑞银股票支付,远低于瑞士信贷周五收盘价1.86瑞郎。他们补充说,如果瑞银的信用违约利差跳升100个基点或更多,瑞银还坚持进行重大不利变更,使交易无效。

所有知情人士都强调,形势瞬息万变,无法保证条款不变,也不能保证达成协议。

一些人表示,目前的条款对瑞信及其股东不公平,其他人批评称,通过阻止瑞银股东投票的计划,使正常的公司治理规则无效。瑞士监管机构已提出放弃通常需要股东投票才能加快出售的要求。

知情人士说,两家银行之间的接触有限,条款受到瑞士央行和监管机构金融市场监管局(Finma)的严重影响。他们补充说,美联储已对该交易表示赞同。

虽然目前的条款对瑞士信贷的股权估值为10亿美元,但该数字并未反映瑞士央行为确保交易完成而将提供的额外拨备。

自周三瑞信要求瑞士央行向其提供500亿瑞士法郎(合540亿美元)紧急信贷额度以来,双方一直在与监管机构进行谈判。

针对瑞银不太感兴趣的投行业务,知情人士表示,瑞银完成收购后将大幅缩减瑞信的投行业务,使该业务在合并后的集团中所占比例不超过三分之一。

目前的交易条款并未具体说明瑞信的各个业务部门将会发生什么,只是概述了对瑞信100%的收购。

而现在的问题是,当前瑞银市值650亿美元,而瑞信为80亿美元,两大银行合体后市值将会是多少?

在瑞银收购瑞信消息传出后,这家深陷危机的百年投行债券罕见地在周末交易时段上涨。

一位知情人士向媒体透露称,一家大型交易商对瑞信债券的报价比周五高出6.5美分。

该人士说,瑞信2028年到期的25亿美元高级无担保债券的投标价格上涨6.5美分至99美分。根据Trace的价格报告系统,同一债券周五的交易价格为94.5美分。

这是欧美债券交易商连续第二个周末为陷入危机的银行证券做市。在上周末的交易时段,硅谷银行母公司的债券价格也出现上涨。

知情人士向媒体透露称,高盛和摩根士丹利等银行的债券交易部门周末都在营业。由于债券是在柜台交易的,从技术上讲它们可以随时易手,但是在周末进行交易是非常罕见的。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47