此次降准存在三个反常!是否超预期?为什么是这个时点?LPR会调降吗?股债楼产生哪些影响?一文读懂

金融界3月18日消息 本周央行超额续作MLF+预告降准,对流动性的急切呵护溢于言表。招商宏观就指出,对比历次降准操作,此次降准存在三个反常:

1)国务院尚未释放信号,央行直接公布降准决议。历史上,每逢降准降息出台,国务院通常会首先在常务会议上释放信号,央行随即研究落实。2)央行降准公告中并未阐述具体目的。历史上,央行在降准的同时,会以答记者问的方式,阐明具体目的。3)MLF超量续作与降准同时推出,历史罕见。

3月17日,中国人民银行宣布,决定于3月27日降低金融机构存款准备金率0.25个百分点(不含已执行5%存款准备金率的金融机构)。本次下调后,金融机构加权平均存款准备金率约为7.6%。参考去年12月降准0.25个百分点释放了约5000亿资金,叠加模型估算,券商预计本次降准或将释放5000-6000亿的资金。

为何这个时点降准?央行表示,推动经济实现质的有效提升和量的合理增长,打好宏观政策组合拳,提高服务实体经济水平,保持银行体系流动性合理充裕。

并强调,将精准有力实施好稳健货币政策,更好发挥货币政策工具的总量和结构双重功能,保持货币信贷总量适度、节奏平稳,保持流动性合理充裕,保持货币供应量和社会融资规模增速同名义经济增速基本匹配,更好地支持重点领域和薄弱环节,不搞大水漫灌,兼顾内外平衡,着力推动经济高质量发展。

事实上,早在2023年3月3日,国新办“权威部门话开局”新闻发布会上,易纲的相关表述就引发了市场对于降准的探讨。

央行行长易纲当时表示,“目前货币政策的一些主要变量处于比较合适的水平,实际利率水平也比较合适,用降准的办法来提供长期的流动性,支持实体经济,综合考虑还是一种比较有效的方式,使整个流动性在合理充裕的水平上。”

降准是否超预期?为什么是这个时间点

3月15日央行大额超量续作MLF实现了2810亿元中长期资金净投放,导致市场对3月降准的预期热情有所冷却。中信证券明明指出,在如此情景下再预告3月27日降准25bps,超出了市场预期。

天风宏观指出,与往常降准最大的不同点是当下国内的经济、金融环境正在稳步改善,整体虽略有瑕疵,但不改方向好转。

长江宏观分析,虽然本次降准并未遵循过去几次“国常会提及—央行如期降准”的先例,但也并非超预期。易纲3月初发布会提及“用降准的办法来提供长期的流动性,支持实体经济,综合考虑还是一种比较有效的方式”,或已释放降准信号。

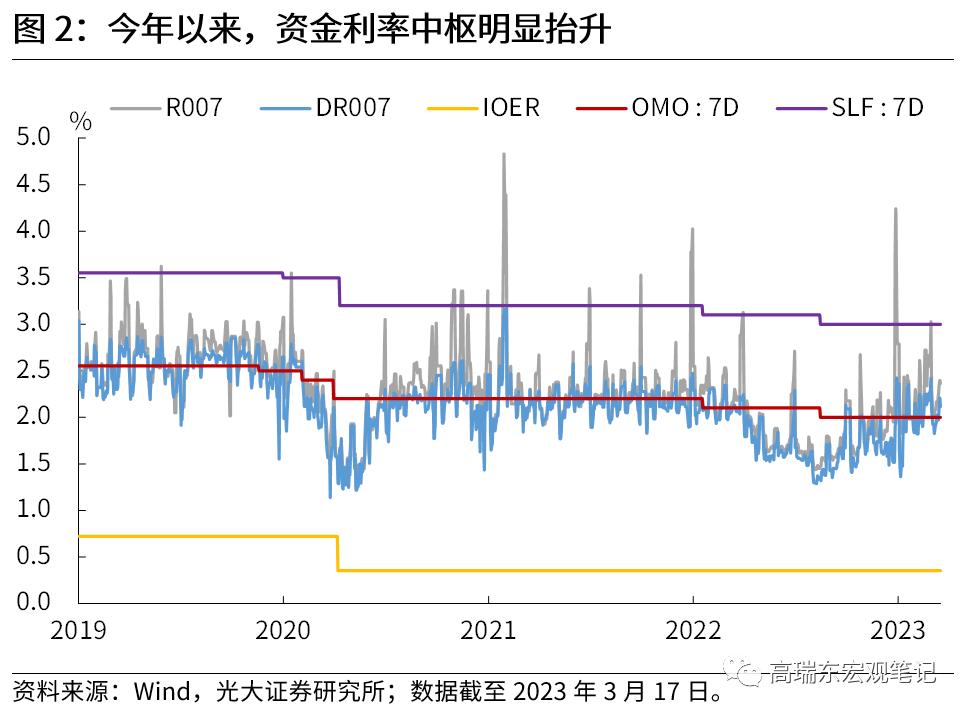

在天风宏观看来,本轮降准的核心是为了稳住银行的负债端,降低银行的负债成本。申万宏源宏观就指出,在信贷短期增长强劲背景下,央行基础货币投放难以快速缓解银行间流动性缺口,3月以来银行间流动性收紧,近期DR007更是上冲至2.2%附近,缓和银行间流动性压力势在必行。

中信证券宏观提到,3月27日刚好是1季度末,是流动性需求较高的时点,也可以起到平滑流动性的作用。

民生宏观则指出,这次降准并不意外,开年信贷扩张偏快是本次降准的现实背景。降准作用在于打开银行扩表约束,便于全社会信用扩张。所以每当信贷规模扩张较快之时,降准必要性便会提高。

光大宏观也指出,市场对降准已有预期,但时间节点略超预期。政府债券融资节奏加快,叠加美欧银行风波压低海外加息预期,为降准创造了有利契机。

华泰宏观分析,近期欧美金融体系出现较大扰动,如美国硅谷银行、Signature等银行遭遇挤兑后被接管、瑞信出现风险暴露加重市场恐慌情绪,高利率下海外金融系统的脆弱性凸显,海外金融风险蔓延的担忧仍未完全缓解。此时降准,强化了稳住市场主体预期的政策导向。

浙商证券首席经济学家李超则指出,央行降准核心考量是保就业。他分析,2月我国全国城镇调查失业率为5.6%,较前值提高0.1个百分点,且超全年目标值,值得关注的是2月16-24岁人口调查失业率18.1%,较前值大幅提高0.8个百分点,年轻群体结构性失业压力仍然突出。

今年政府工作报告的新增城镇就业目标提高100万至1200万,也是考虑到今年更大体量的大学生毕业人群,意味着保就业政策诉求仍然较强,就业优先政策及其他总量、结构性政策均将积极发力。

货币政策探讨:接下来会降息吗?

如何理解当下的货币政策?华创宏观张瑜判断,货币政策降成本的趋势短期不会改变,降准可以推动LPR调降,但幅度可能较小。作为参考,2021年7月、12月两次50bp降准,推动年底1年期LPR调降5bp,5年期LPR不动。今年3月20日LPR有调降可能,但幅度不宜高估。

明明预计3月20日LPR报价下行存在一定难度,还需更强政策信号。因为,2022年4月、12月两次降准后均未能推动LPR下行,若叠加本次降准,预计将累计实现降成本效果5300*(2.85%-1.62%)+(5000+5000)*(2.75%-1.62%)=178.19亿元,不足以推动LPR下行(估计需300亿元左右降成本效果可推动LPR下调5bps)。

明明分析,本次降准公告中重提“发挥货币政策工具的总量和结构双重功能”,明确要“保持货币信贷总量适度、节奏平稳”,并再度强调“兼顾内外平衡”。在“精准有力”的基调上,央行重提“发挥货币政策总量和结构双重功能”,表明在经济修复过程中货币政策虽然更倾向于结构性货币政策工具,但总量工具也会在适宜时机灵活使用。

张瑜也指出,当下央行中长期流动性的投放更依赖结构性工具,而非总量工具。结构性货币政策使重点领域信贷事实上得到了较低的融资成本。她提示,2023年四季度核心CPI有破2%的可能,物价压力下预计5月之前仍有总量货币政策发力可能,5月之后预计总量工具动用可能性将明显降低。

中金宏观指出,接下来货币政策的走向主要取决于两方面的因素:1)经济是否已经回升到合理区间、并可以稳固保持;2)资产价格是否有大幅上涨的倾向。在中金宏观看来,这两个问题的答案尚需观察。

长江宏观从资金面、经济面两个视角分析,弱复苏仍需政策加码,但不会“大水漫灌”。从资金面看,当前我国大型、中小型存款类金融机构的法定存款准备金率分别为10.75%、7.75%,距离历史上的最低水平6%仍有475、175个BP的调降空间。而从后续MLF到期规模来看,下半年到期量仍大,或仍有降准置换MLF的可能。

“从经济基本面看,当前经济复苏并非一帆风顺,仍有诸多困难,货币宽松仍有必要,且宜早不宜迟。”在长江宏观看来,上半年经济复苏基础尚不牢固、通胀也仍在筑底、美联储加息预期明显缓和,正是更为适宜的政策窗口。

会产生哪些影响?历次降准之后股债走势一览

国君宏观分析,本次降准对重大项目、政策推动领域有积极意义,但对于居民和民营企业的意义有限。基于目前经济修复以及信贷投放状况,短期在需求端加码的概率有限,年中或为政策出台的窗口期。

1)一方面,居民与企业部门扩表需要的是预期扭转,与降准操作本身并无关联。居民端,3月以来消费和地产销售表现依然平平,居民部门债务收缩可能来到了尾部阶段,但是否会过渡到主动扩表依然需要观察,单纯降准并不会带动居民部门进入加杠杆的周期;企业端,企业存款的连续高增也体现出企业对资本开支的谨慎,降准对民营企业预期改善意义依然有限。

2)另一方面,降准助力宽信用推进,但目前来看更多指向重大项目和政策导向产业。经济修复逐渐从消费、出行向开工链、制造业扩散,基建仍是短期最确定的抓手,现代化产业体系仍存在结构性机会。

资产看,降准后股票、债券、行业怎么走?国盛证券梳理2008年以来历次降准,降准后股票的长期表现通常好于短期,中小盘股略占优,计算机、电子、医药生物、电力设备等行业表现较好;

与股市相比,债券收益率似乎更能在降准前纳入一定预期(price in),表现为降准前一周债券收益率提前下跌,降准落地后下行空间受限,不过这一规律在2019年之后表现不显著。

具体到本次降准,对债券市场而言,虽然25BP的力度克制,但时点上超市场预期,结合当前基本面“弱复苏”进一步确认,预计短期内能一定程度提振债券市场表现;对股票市场而言,流动性并非当前股票定价的核心矛盾、基本面仍是关键,预计对股票的提振力度可能会较为有限。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26