债市早报:年初前两月经济如期修复,央行3月加量平价续作MLF

金融界3月16日消息 金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时的债市信息。

【内容摘要】3月15日,1-2月经济如期修复,央行3月加量平价续作MLF,但受税期将至影响,银行间资金面继续收敛,主要资金利率多数上行,银行间主要利率债收益率小幅上行;“20青岛世园MTN001”持有人会议审议通过提前兑付等议案,“19南通三建MTN001”本息兑付存在不确定性,复星国际拟拟135.8亿向沙钢出售南钢60%股权,“18营口银行二级01”决定不行使赎回选择权;转债市场指数集体收涨,平煤转债、神马转债今日(16日)开启申购;海外方面,美国2月零售销售显著下滑,利率期货市场发生罕见熔断,部分美债现货交易流动性恶化,市场加息预期再度显著降温,各期限美债收益率大幅下行,主要欧洲经济体10年期国债收益率亦大幅下行。

一、债市要闻

(一)国内要闻

【年初前两个月经济如期修复】据国家统计局3月15日公布的数据,2023年1-2月规模以上工业增加值同比实际增长2.4%,上年12月值为1.3%;1-2月社会消费品零售总额同比增长3.5%,上年12月值为同比下降1.8%;1-2月全国固定资产投资同比增长5.5%,上年1-12月累计值为5.1%。统计局表示,总的来看,1-2月份,伴随着疫情防控较快平稳转段,经济循环加快畅通,生产需求明显改善,经济运行企稳回升;但外部环境更趋复杂,需求不足仍较突出,经济回升基础尚不牢固;下阶段,要坚持稳字当头、稳中求进,完整、准确、全面贯彻新发展理念,加快构建新发展格局,着力推动高质量发展,加快政策落实落地,大力提振市场信心,推动经济运行整体好转,努力实现质的有效提升和量的合理增长。

【央行3月加量平价续作MLF】3月15日,为维护银行体系流动性合理充裕,央行开展4810亿元1年期中期借贷便利(MLF)操作和1040亿元7天期公开市场逆回购操作,中标利率分别为2.75%和2.0%,与此前持平。根据Wind数据显示,15日有2000亿元MLF到期,单日实现净投放2810亿元。值得一提的是,这是2021年以来最大量的一次MLF净投放,也是央行连续4个月MLF增量续作。

点评:3月MLF延续加量续作,源于年初两个月信贷持续强劲增长,银行体系补充中长期流动性需求增加,另一方面,这也有助于控制市场利率上行势头,为推动经济较较快修复营造有利的货币金融环境。3月MLF操作利率不变,符合市场预期,背后是一季度宏观经济转入回升过程,当前下调政策利率的必要性不高。

【央行:坚定不移推动高质量发展 精准有力实施稳健的货币政策】日前,央行党委召开扩大会议。会议强调,要坚定不移推动高质量发展,精准有力实施稳健的货币政策,把握好信贷投放节奏,保持货币信贷总量合理增长,全力做好稳增长、稳就业、稳物价工作;建设现代中央银行制度,深化改革开放,健全绿色金融体系,全面提升金融服务管理水平;持续防范化解金融风险。坚持底线思维,织密金融安全网,强化金融稳定保障体系建设,完善应急处置预案,维护金融市场和金融基础设施平稳运行,牢牢守住不发生系统性风险的底线。坚持“房住不炒”定位,推动房地产市场平稳健康发展。

(二)国际要闻

【美国2月零售销售显著下滑】3月15日周三,美国商务部公布的数据显示,美国2月零售销售环比为-0.4%,基本符合市场预期,较前值的3%大幅下降。扣除汽车和汽油后,2月核心零售销售环比0%,虽然高于市场预期的-0.2%,但较前值2.6%显著下滑。另值得一提的是,美国2月零售销售同比增加5.4%,创2020年12月以来的最低增速纪录。相关零售数据都没有经过通胀调整。细分来看,在13个零售品类中有9个品类零售销售下降。其中家具、餐饮行业、杂货店零售领跌,环比跌幅分别为2.5%、2.2%和1.8%。与此同时,加油站零售环比下降0.6%,另外医疗及个人护理零售环比增加0.9%。但从同比来看,不少类别的零售依然大幅增长。其中食品、杂货店、非商店零售商、医疗及个人护理领涨,同比涨幅分别为15.3%、10.5%、8.5%和8.0%。与此同时,加油站零售下降1.9%。

点评:美国2月份整体零售销售环比下滑,背后反映出美联储连续加息下,消费者在汽车、建材等对利率更敏感的类别方面支出显著受限,且对非必须服务的需求走弱。不过,考虑到1月零售数据上修提高了基环比基数,核心零售销售仍高于预期,美国消费支出仍然具有韧性。我们认为,这一数据几乎不会改变美联储对宏观经济的判断,美联储或将在3月会议上维持加息25个基点的政策路径。

【美国利率期货市场发生罕见熔断 部分美债现货交易流动性恶化】3月15日周三,由于期货价格飙升触发熔断,美国利率市场出现短暂交易停止。在美国三家地区性银行接连闪电倒闭,瑞信集团财务状况引发忧虑后,美元融资市场的压力在增加,在Silvergate Capital Corp.,硅谷银行和Signature Bank接连倒闭后,各家银行急于提高现金缓冲能力,美国国债现货市场的部分领域流动性消失。美国国债现货市场买入和卖出报价的价差显著扩大,说明随着债券市场波动率飙升,市场深度变薄,流动性出现下降。周三的意外交易暂停影响了与有担保隔夜融资利率(SOFR)相关的6月、7月和8月期货,以及8月和9月联邦基金利率期货。纽约时间下午2点,2023年6月到期的SOFR期货合约报95.74左右,稍早在升至盘中高点96.11时触发短暂的交易暂停。利率市场上的熔断并不常见:根据CME规章手册第460章,3个月期SOFR期货波动达到50基点时会触发交易暂停。

(三)大宗商品

【WTI原油期货价格跌破70美元 NYMEX天然气价格跌幅再次扩大】3月15日,WTI 4月原油期货收跌3.72美元,跌幅5.21%,报67.61美元/桶。布伦特5月原油期货收跌3.76美元,跌幅4.85%,报73.69美元/桶。NYMEX 4月天然气期货收跌5.21%,报收2.439美元/百万英热单位。

二、资金面

(一)公开市场操作

3月15日,央行公告称,为维护银行体系流动性合理充裕,当日开展4810亿元1年期中期借贷便利(MLF)操作和1040亿元7天期公开市场逆回购操作,中标利率分别为2.75%、2.0%。Wind数据显示,当日有40亿元逆回购和2000亿元MLF到期,因此单日净投放3810亿元。

(二)资金利率

3月15日,MLF加量续做,但受税期将至影响,银行间资金面继续收敛,主要资金利率多数上行:DR001上行28.65bps至2.113%,DR007上行4.38bps至2.122%,其他期限利率多数小幅波动。

三、债市动态

(一)利率债

1.现券收益率走势

3月15日,MLF超额平价续做,但受税期因素影响资金面再度收敛,现券期货弱势震荡,银行间主要利率债收益率小幅上行。截至北京时间20:00,10年期国债活跃券220025收益率上行0.20bp至2.8750%;10年期国开债活跃券220220收益率下行0.15bp至3.0545%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动:

3月15日,地产债成交价格整体稳定,2只债券成交价格偏离幅度超10%,“20旭辉01”涨超11%,“20阳城01”涨超569%。

3月15日,城投债成交价格整体稳定,3只债券成交价格偏离幅度超10%,“PR磁湖01”跌超13%,“PR铜管廊”跌超15%,“18秀湖债”跌超26%。

2. 信用债事件:

正荣地产:公司公告称,正推进境外整体债务管理方案筹备工作,预计2022年核心亏损约30亿元至40亿元。

海航控股:公司公告称,公司宽体机占比仍高于行业平均水平,将通过提前退租、出售处置等方式进行优化。

洛阳城投:公司公告称,“22洛阳停车场债”持有人会议将延期至3月24日召开。

青岛世园:据渤海银行公告,“20青岛世园MTN001”持有人会议审议通过提前兑付等议案。

黔东南交投集团:公司公告称,涉及两起被执行事件,合计约2.14亿元,近期各方将与远东租赁正式签署和解协议后撤销2.14亿元执行。

江苏南通三建:公司公告称,“19南通三建MTN001”本息兑付存在不确定性。

新华联:公司公告称,所持长沙银行1.39亿股股份归长投控股所有。

复星国际:公司公告称,拟135.8亿出售南钢60%股权,并以26.5亿收购万盛。

武汉当代文体:公司公告称,未能于2023年3月13日支付“H20明诚1”2022年3月12日至2023年3月11日期间的全额利息以及本金,金额16,125.00万元。

融创房地产:公司公告称,“H融创07”、“20融创02”、“PR融创01”已对本期债券本息兑付安排作出进一步调整,拟于2023年3月31日根据持有人会议决议要求进行现金支付及小额兑付。

营口银行:银行公告称,决定不行使“18营口银行二级01”赎回选择权,发行总额5亿元,未赎回票息5%。

(三)可转债

1. 权益及转债指数

【A股三大股指走势分化】 3月15日,权益市场主要股指走势分化,上证指数高开高走,全天高位震荡收涨0.55%,深证成指、创业板指则在高开后出现震荡走低态势,并在午后翻绿分别收跌0.03%和0.24%,两市成交额缩量至约8200亿元,但北向资金维持净买入。当日申万一级行业指数多数上涨,22个上涨行业中建筑装饰上涨3.33%,明显领先市场,建筑材料、刚跌、环保等7个行业涨幅超过1%;而9个下跌行业仅美容护理、计算机、食品饮料等行业跌幅超过1%。

【转债市场指数放量上涨】3月15日,转债市场主要指数集体高位震荡,中证转债、上证指数、深证转债分别上涨0.25%、0.22%、0.32%。当日转债市场成交额774.12亿元,较前一交易日增加26.50亿元。当日,转债市场多数个券上涨,478只个券中316只上涨,154只下跌,8只持平。个券表现上,当日新上市天23转债收涨17.20%,明显领先市场,同时受益于正股上涨行情拉升,盘龙转债、北方转债也涨超10%,另外花王转海、华源转债、飞鹿转债涨超5%,涨幅名列前茅;当日多数下跌个券调整幅度不大,仅精测转债、华亚转债跌逾4%,宏图转债跌逾3%,百达转债、朗新转债等4只个券跌逾2%。

2. 转债跟踪

今日,平煤转债、神马转债开启申购;此外,春23转债拟于3月17日开启申购,百畅转债拟于3月17日上市,爱玛转债拟于3月20日上市。

3月15日,芯能科技拟发行可转债募资不超过8.8亿元。

3月15日,未来转债公告不下修转股价格,且在未来2个月内(2023年3月16日至2023年5月15日),若触发转股价格下修条件,均不提出向下修正方案;模塑转债公告预计满足转股价格修正条件。

3月15日,朗新转债、晶瑞转债公告可能满足赎回条件。

(四)海外债市

1. 美债市场:

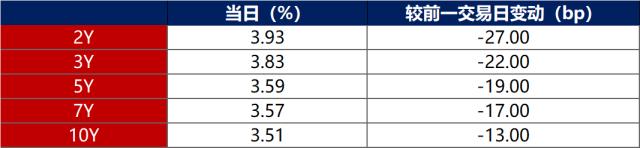

3月15日,公布美国2月零售销售及PPI数据均低于预期,叠加硅谷银行、瑞信银行风险事件冲击,推动市场加息预期再度显著降温,各期限美债收益率普遍转为大幅下行。其中,2年期美债收益率下行27bp至3.93%,10年期美债收益率下行13bp至3.51%。

数据来源:iFinD,东方金诚

3月15日,2/10年期美债收益率利差倒挂幅度收窄14bp至42bp;5/30年期美债收益率利差由倒挂转正,扩大12bp至11bp。

3月15日,美国10年期通胀保值国债(TIPS)损益平衡通胀率小幅下行2bp至2.29%。

2. 欧债市场:

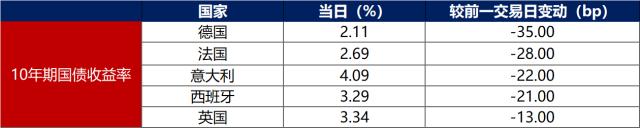

3月15日,由于对欧央行加息预期显著降温,主要欧洲经济体10年期国债收益率普遍转为大幅下行。其中,德国10年期国债收益率下行35bp至2.11%;法国、意大利、西班牙、英国10年期国债收益率分别下行28bp、22bp、21bp和13bp。

数据来源:英为财经,东方金诚

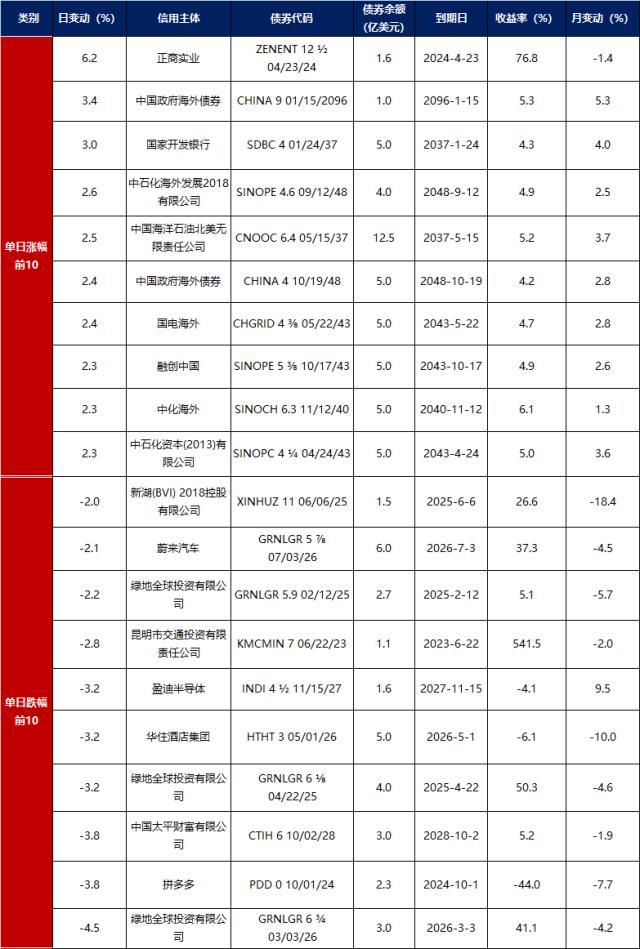

中资美元债每日价格变动(截至3月15日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)92.50

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05