比特币期货溢价跌至一年最低水平引发交易员警惕

3 月 12 日,比特币期货交易价格比常规现货交易所低 5.5%,导致衍生品市场波动。

市场分析

点击输入图片描述(最多30字)

在确认金融监管机构拯救了倒闭的硅谷银行 (SVB) 的储户后,3 月 12 日至 13 日期间增长了 14.4% 。24,610 美元的盘中高点可能不会持续很长时间,但 24,000 美元代表今年迄今上涨了 45%。在 3 月 10 日跌破与美元 1:1 的挂钩汇率后,也引起了加密货币行业的严重动荡。在发行管理公司 Circle 确认硅谷银行持有 33 亿美元的储备后,这种担忧加剧了。

3月12日,美国财政部长珍妮特耶伦、美联储主席杰罗姆鲍威尔和联邦存款保险公司(FDIC)主席马丁格伦伯格发表联合声明,安抚SVB储户。

监管机构还宣布了 Signature Bank (SBNY) 的系统性风险例外情况,该干预措施旨在补偿储户因前任管理层遭受的损失。Signature Bank 是与 Silvergate Bank 一起服务于加密货币行业的最著名的金融机构之一,Silvergate Bank上周宣布自愿清算。

为了避免更大的危机,美联储和财政部制定了一项紧急计划,用美联储紧急贷款机构的资金补充 Signature Bank 和 Silicon Valley Bank 的所有存款。根据监管机构的联合声明,“纳税人不会承担任何损失”,尽管配置国债资产的策略值得商榷。

这种不寻常的变动导致交易所之间的价格扭曲,促使 Binance 和 Coinbase 禁用 USDC 稳定币的自动转换。与 1 美元的脱钩在 3 月 11 日凌晨触底接近 0.87 美元,并在 FDIC 成功干预 SVB 危机得到确认后恢复至 0.98 美元。

让我们看一下比特币衍生品指标,看看专业交易员在当前市场中的地位。

比特币期货指标陷入极度恐惧

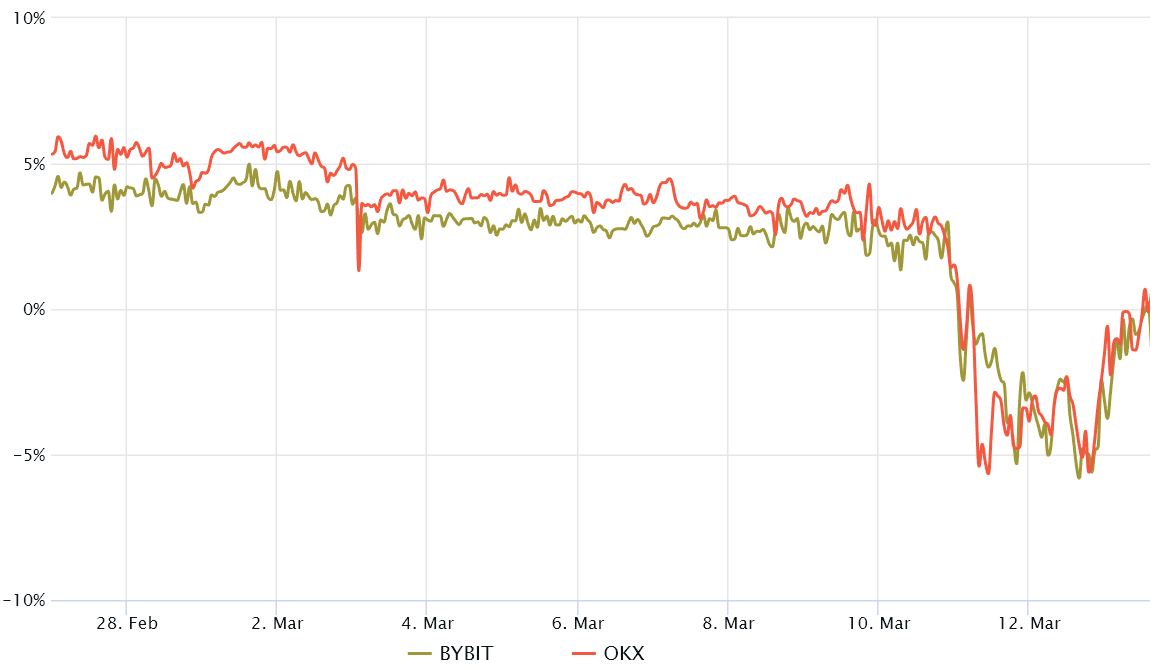

比特币季度期货在鲸鱼和套利平台中很受欢迎。这些固定月份合约的交易价格通常比现货市场略有溢价,表明卖家要求更多资金以延迟较长时间的结算。

因此,健康市场中的期货合约应该以 5% 到 10% 的年化溢价交易——这种情况被称为期货溢价,这并不是加密市场独有的。

该图表显示,由于基差指标在 2.5% 至 5% 之间波动,交易员在 3 月 10 日之前一直持中性至看跌的态度。然而,情况在 3 月 11 日凌晨迅速发生变化,因为稳定币 USDC 脱钩,加密货币交易所被迫改变其转换机制。

因此,比特币三个月期货溢价变成了折扣,也称为现货溢价。这种变动非常不寻常,反映出投资者对中介机构缺乏信任或对标的资产极度悲观。即使 USDC 稳定币价格接近 0.995 美元,目前 0% 的溢价表明缺乏通过期货工具对比特币的杠杆

加密法定网关是恢复改善市场动态的关键

通过收回 24,000 美元的支撑,比特币恢复了自3 月 1 日 Silvergate Bank 股价在延迟提交其年度 10-K 财务报告后暴跌以来未见的水平。此外,加密货币交易所和稳定币提供商被迫暂停美元存款,Signature Bank 的关闭影响了 Okcoin。

由于传统银行仍对该行业持谨慎态度,加密公司(包括交易所)的银行业务选择可能会变得更加有限。据一些分析师称,美国监管机构有意阻止主要银行与加密货币交易所开展业务。

出于各种原因,法币网关的进出坡道对于稳定币、市场标记和加密货币交易所至关重要。将比特币兑换成现金的能力对于他们的日常运营至关重要,因此寻找新的银行合作伙伴所需的时间越长,稳定币就越难以允许赎回和兑换以维持高位流动性水平。

衍生品指标可能已经从最初的银行业危机蔓延风险中恢复过来,但它们仍然表明比特币多头对长期复苏缺乏信心。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管82.80

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管69.35

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56