年初小牛GMX涨疯 GMX会是下个牛市的黑马吗?

年初这轮小牛GMX涨疯,最近深入学习了一下,确实挺有意思!

传统金融中,衍生品交易是规模最大的,Crypto也不例外。GMX 是运行在Arbitrum、Avalanche 上的Perpetual Dex,跟dYdX等Dex 本质的区别就是,GMX 以GLP 池子作为Trader 的对手方,而不是撮合多/空的方式。

核心就是这个GLP池子!

Arbitrum 上池子主要由USDC、BTC、ETH、DAI、FRAX、LINK、UNI、USDT构成,且绝大部分是USDC 和B/E(48.52%、15.9%、22.81%)

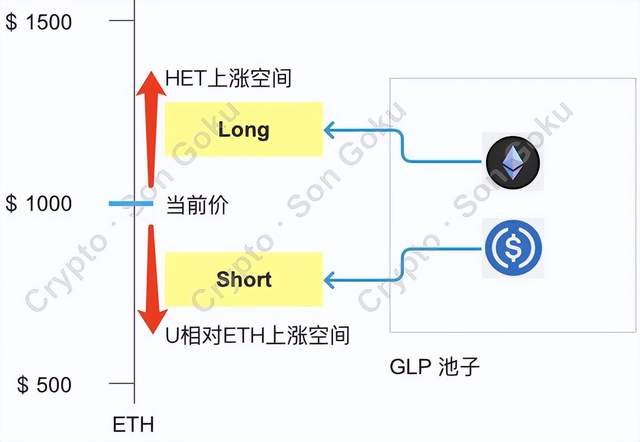

GLP池是如何作为Trader 多/空对手方的呢?

这里先要建立个基本认知:

- 拿B/E是看多

- 拿U是看空

其实很好理解,把U换成B/E当然是认为它会涨,不然就会拿U等它继续跌。

所以GLP 池子基本一半是稳定币、一半是B/E,以此来提供稳定的多/空对手盘,然后根据Open interest 及Utilization 调整Target Weight。

比如当前Long ETH 的OI 比较多,GLP池子形成的Short的对手盘就会比较多,自然就应该调高ETH的Target 鼓励更多的LP存入看多资产ETH...

具体Perpetual是怎么实现的呢?

其实也很简单:

- 当Trader做多ETH时,相当于从GLP 池中“借”ETH 的上行空间;

- 当Trader做空ETH 时,相当于从GLP 池中“借”稳定币相对于ETH 的上涨空间。

整个过程GLP 池中的资产并没有被借出来,而是直接在平仓的时候进行结算。

假设:

ETH:$1000

GLP池:9 ETH + 11000 USDC = $ 20000

张三抵押1ETH,10倍杠杆Long ETH,这个时候相当于向GLP“借”9个ETH的上行空间。

1. ETH 涨到 $2000

(忽略Tx fee、借贷费用)

收益:(2000 - 1000)* 9 = $ 9000

结算:9000/2000 = 4.5 ETH

GLP池子:4.5 ETH + 11000 USDC = $ 20000

极端情况:

ETH 上涨到 $100,000

收益:(100,000 - 1000)* 9 = $ 891,000

结算收益:891,000/100,000 = 8.91 ETH

GLP池子:0.09 ETH +11000 USDC = $ 20,000

注意到没,不管怎么涨GLP池子都会剩一点ETH!

无论怎样涨,被“借”的ETH 都不会被掏空,GLP池子里最坏的情况总会剩一点。之所以这样是因为GLP池子的代币数量限制了开仓仓位,每一个仓位都要有对应的现货支撑!GMX还设置了流动性保护,也就是最多开到对应GLP流动性的70%仓位。

有个问题:如果当前已经有70%的OI,LP要提走流动性怎么办?

有朋友说GLP的池子U本位是不变的,上面的例子至始至终都是 $ 20000。其实并非如此,只有当把所有ETH 借空时GLP池子的U本位是不变的。

如果GLP池子:10 ETH + 10000 USDC = $ 20000

抵押1 ETH 10倍做多时会借9个,无论怎样涨,GLP都是大于$ 20000的,因为未被借的那1ETH的上行空间没有被掏走。

2. 做多爆仓情况

假设ETH没有涨,反而下跌到889触发爆仓,张三抵押的1ETH将全部被GLP池子吃掉:

GLP池子:10 ETH + 11000 USDC ≈ $ 20000

同理如果GLP池子没有被“借”空的话,GLP 的U本位应该是明显小于 $ 20000的。

再来看下Short的情况:

3. 做空赚

张三抵押1000 USDC 10倍做空ETH,相当于“借” 9000 USDC 吃相对ETH的涨幅,或借9个ETH直接卖掉看空。

当ETH跌到500时:

收益:$ 4500

GLP池子:9ETH + 6500USDC = $ 11000

Trader做空赚钱的时候GLP 账面损失最大!其实放那不动9 ETH + 11000 USDC 也只剩$15500了。

4. 做空爆仓

如果ETH没有跌反而涨到$ 1111,张三自然又爆仓了,抵押的1000 USDC也全部被GLP池子吃掉:

GLP池子:9 ETH + 12000 USDC ≈ $ 21999

这就是一个零和游戏,Trader赚LP就亏,Trader亏LP就赚!

Trader在GMX上的PNL将直接反映在GLP的价格上:

- Trader亏,GLP价格上涨(Trader的抵押品加入GLP池)

- Trader赚,GLP价格下跌

GLP 作为Trader的对手盘,肯定是要承担一定风险的!只是从历史运行数据来看,Trader们总体是亏的。

作为LP给平台提供了流动性,按理说就不应该再承担损失或冒很大的风险,但实际是办不到的!比如基于AMM的Dex,LP必然要承担无常损失,这是价格发现的成本。

所以平台往往要另行弥补,比如Tx fee分成、流动性挖矿奖励等。AMM机制的Dex,覆盖无常损失后的整体收益就是LP是否愿意继续提供流动性的动力。

GMX 这方面做得还算不错,所有费用包括开仓、借贷、swap的费用全部分给GMX、GLP的质押者,GLP 能分70%,使得APR 高达30%左右,熊市有这样的收益也算不错了。

另一方面,为GLP提供流动性本身也是在参与du博,需要有一定的风险预期,只是你的对手盘更多的是那些容易上头的du鬼。

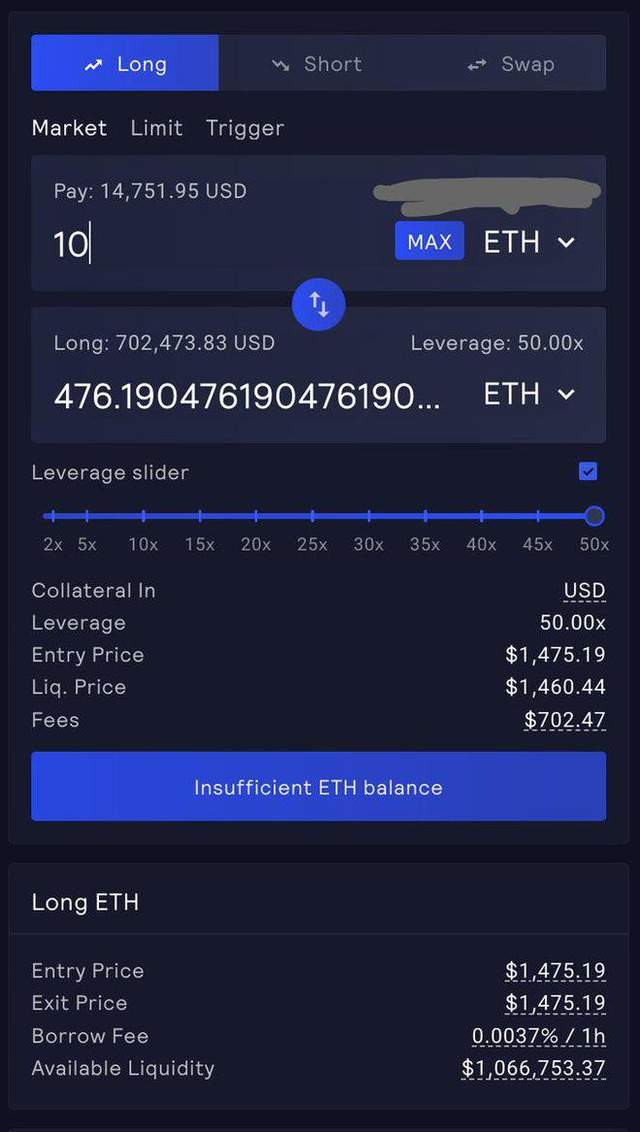

简单体验了一下,GMX 还是很简洁易用的,就是目前GLP池子标的太少。

比较特别的一点就是零滑点或滑点极低,这是直接通过预言机喂价的优势,同时无需通过AMM机制进行价格发现,自然LP 也不用承担无常损失的风险。

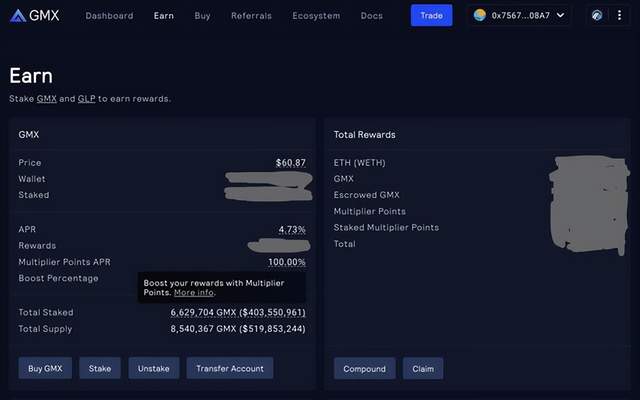

再来看看GMX 提供的收益,主要针对GMX和GLP:

GMX为平台治理代币,主要涉及代币分配、GLP 池子构成、esGMX奖励等。质押GMX 获得奖励:

- esGMX

- MP:Multiplier Points

- 30% 平台收益

MP 主要勇于Boost reward的,100%不是指收益而是MP点数,比如质押100个GMX满1年能获得100个MP点数。

一个人的加密道路总是那样坎坷

你需要加入一个由一群志同道合的人组成的队伍

期待你的加入。公粽耗;狗哥他来了

质押esGMX 的效果等同于GMX,获得的收益都相同,只是无法在二级市场流通交易。

esGMX 想变现就必须Vest 成GMX,这是一个再质押的过程,生成这些esGMX 对应的GMX或GLP也必须同步保持质押,365天的线性归属过程中esGMX 代币将每秒转换为GMX,已转换为GMX 的部分可随时领取。

而且只要不Unstake,Vest中的GMX照样获得所有收益,esGMX也是线性归属为GMX,对市场也不会形成抛压。

这是GMX 代币经济模型中的一个亮点,这使得绝大部分的GMX都处于质押状态,并且利好币价。

当提供流动性换取GLP时,GLP是直接被Stake的,质押也会获得esGMX奖励,跟GMX不同的是没有Multiplier Points,但分得的平台收益比GMX高。当LP存入池子对应代币时,会换取相应的GLP:

GLP价格 = 池子资产总价值/GLP供应量,资产总价值包括OI的未实现利润/损失,基本假设是每个OI都可能在下一秒被平仓。

GLP池子除了作Perpetual 的对手方,也支持Swap。Swap 过程相当于存A代币换GLP,再用GLP换B代币,基于预言机喂价基本可以零滑点秒兑换,只是代币不同Weight 导致手续费可能会比较夸张。

有个关键点:平仓也可能涉及Swap,Trader抵押的和最终提取的可以是不同代币,但这会被视为交易活动而收取交易费。

GMX 有哪些问题/风险呢?

1.缺乏价格发现机制

直接通过预言机喂价而没有自身的价格发现机制,严格说不算一个完整的Perpetual Exchange。

之前在Avalanche 上就出现过1次操控预言机事件,Trader 利用AVAX 在CEX 中的稀薄流动性,操纵AVAX 的链下价格从GLP 池中获利56.6 万美元。

2.多空不平衡

类似dYdX或各种Cex的Perpetual,通常都会以资金费用来平衡多空,当做多力量大于做空时多方需要向空方支付资金费用,反之亦然。

GMX 不是,唯一限制开仓的就是池子里对应的现货数量,GMX 保障每一个仓位背后都有现货支撑,但这也无法完全平衡多空。

当大牛趋势行情到来时,平台绝大多数都做多的,这完全有可能把池子里的B/E 给掏空,就算GMX项目方把Target Weight调再大,LP也不一定愿意再继续存进来,而随着GLP池子价值进一步被掏走,LP也可能提走流动性,这是否可能导致池子枯竭?

望Defi大神指点分析一下!

3. 合约预留参数

起初我以为GLP池子代币的Target Weight 是由算法根据市场情况自动调整的,没想到是合约预留了参数,项目方每周通过之前的OI、UTILIZATION数据人工调整的。

项目方甚至可以自由修改包括GLP池子构成、权重、质押奖励等,这会带来什么问题还不知道,可以确定的是项目方是做盘子起家的!

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26