社融超预期,汽车“价格战”开启?

3月10日海外悲观情绪蔓延,压制A股风险偏好,沪指、深成指低开低走,盘中单边下探,均跌超1%;创业板指盘中冲高回落,尾盘翻绿。盘面上看,汽车整车板块领跌,旅游餐饮、煤炭、建材、家居、地产、石油、建筑、酿酒、医药、金融等板块均走低,汽车服务板块走强,信创、云计算、大数据等数字经济概念逆势活跃,种业股发力拉升,影视股亦上扬,华谊兄弟一度触及涨停。海外方面,美国季调首请失业金人数创五个月最大增幅,贵金属逆市走强。

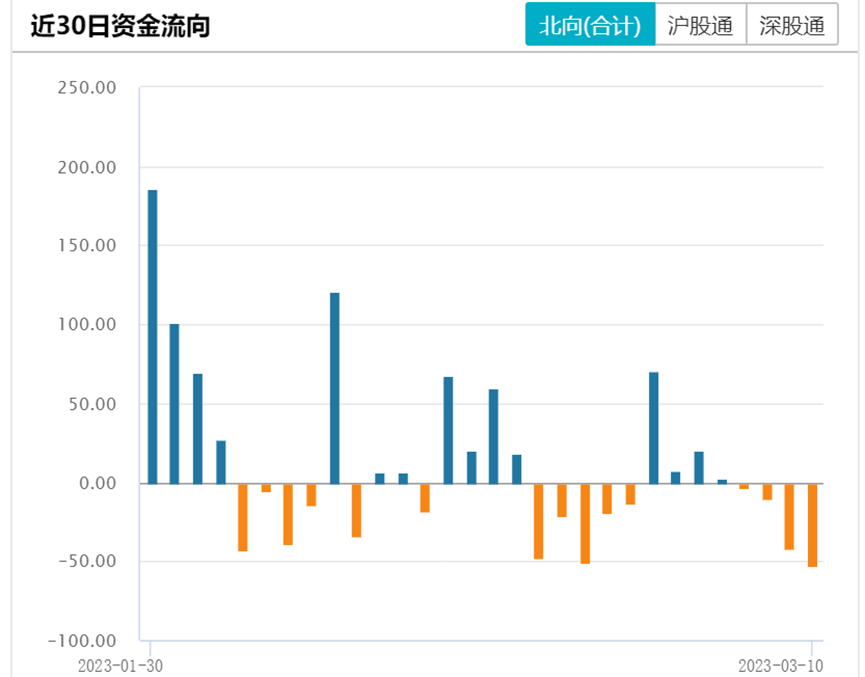

截至收盘,沪指跌1.4%报3230.07点,深成指跌1.19%报11442.54点,创业板指跌0.1%报2370.36点,上证50指数跌1.33%;两市合计成交8096亿元,成交量有所放大,北向资金净卖出超50亿元。市场将迎来经济数据的验证,继续强调基本面对中期行情的支撑,短期的调整仍未改变市场的中期趋势,或为投资者的进一步加仓提供机会。

来源:Wind

3月10日,有关部门公布2月金融统计数据报告以及社会融资规模统计数据报告。其中,2月社会融资规模31600亿元,比上年同期多1.95万亿元;预期22000亿元,前值59840亿元。其中,对实体经济发放的人民币贷款增加1.82万亿元,同比多增9241亿元;对实体经济发放的外币贷款折合人民币增加310亿元,同比少增170亿元;委托贷款减少77亿元,同比多减3亿元;信托贷款增加66亿元,同比多增817亿元;未贴现的银行承兑汇票减少70亿元,同比少减4158亿元;企业债券净融资3644亿元,同比多34亿元;政府债券净融资8138亿元,同比多5416亿元;非金融企业境内股票融资571亿元,同比少14亿元。

M2货币供应同比12.9%,预期12.5%,前值12.6%,增速分别比上月末和上年同期高0.3个和3.7个百分点。中国2月新增人民币贷款18100亿元,预期15000亿元,前值49000亿元。回顾2022年总体信贷需求整体偏弱的背景下,今年1月开始的社融数据温和复苏,2月份的社融数据超预期表明,市场的信贷需求反弹的趋势更为强劲。结构上来看,基建或仍是2月贷款主要投向,主要由于7400亿元政策性金融工具配套融资落地;项目复工率等高频草根数据显示今年春节假期后基建开工率到2月底恢复程度已高于去年同期。感兴趣的小伙伴可以关注基建ETF(159619),一键配置中字头龙头企业。

汽车板块3月10日下跌较多,汽车ETF(516110)下跌4.21%、智能汽车ETF(159889)跌2.64%。

来源:Wind

消息面上,比亚迪等一众车企宣布降价引发市场对“价格战”的恐慌,整车板块3月10日大幅下挫。比亚迪昨晚宣布包括两大主力车型(宋PLUS新能源、海豹)在内的若干车型降价(宋PLUS车系下订即可88元抵扣6888元购车款,海豹下订即可88元抵扣8888元购车款),加上此前东风集团在湖北省地区的大幅降价,让市场对整车价格战的担忧进一步加剧。

根据TechWeb新闻统计,目前已经有超过30个汽车品牌推出了各式各样的优惠活动,除了直接的现金优惠以外,还包括保险补贴、金融贴息等多种形式。涉及车型还包括奔驰C级/E级、沃尔沃XC40、福特电马、上汽奥迪A7L/Q6/e-tron、问界M5 EV/M7、小鹏P7等。

年初受国家补贴退出、前期政策透支影响,叠加12月底防控感染冲击以及春节时间较早,汽车销量1月较为惨淡,低基数下2月出现回暖,显示出下游需求有所恢复,但依然维持低位。根据相关数据,2023 年2 月乘用车批发销量161.8 万辆,同比+10.2%,环比+11.7%。1-2 月批发销量306.6 万辆,同比-15.5%。新能源车销量表现略好,2 月新能源批发销量达49.6 万辆,同比+56.1%,环比+27.5%,渗透率达30.6%,同比+9pct,其中自主新能源渗透率达45.7%。

后市来看,经济复苏、扩内需的政策基调下,政策退坡、防控感染及春节假期等不利因素逐渐消退,零售/批发/产量总体呈现同环比正增长趋势,2月经销商库存预警指数也出现了回落趋势;若购买力逐步释放叠加地方刺激政策进一步出台,23年乘用车销量有望呈现前低后高。部分合资车企大幅降价促销效果较为显著,后续车企商务政策可能仍会根据需求动态调整;而销量提升下,盈利持续兑现、具有收入安全垫的龙头车企或仍有一定的市场份额提升机会。

长期来看,汽车消费作为扩大内需的重要抓手,新能源汽车又是我国制造业转型升级、具备全球竞争力的重点产业,后续相关政策支持力度仍值得期待。汽车行业的发展趋势是新能源化和智能化,而智能化则更多地依赖于技术的突破以及零部件企业的研发。新能源汽车或者传统汽车价格中枢的下降,或有利于国内龙头企业进一步提升产品力,通过汽车自动驾驶和汽车高价值零部件来提升市占率。

虽然近期因市场消息有一些负面情绪引发板块调整波动。未来出口疲软,可能也会造成汽车整体需求,尤其是新能源汽车的需求减少,但碳中和背景下汽车和新能源车的中长期投资机会仍然存在。可以关注汽车ETF(516110)、智能汽车ETF(159889),尤其是估值相对较低的新能源车ETF(159806)。但也要警惕需求持续偏弱下的调整风险。

美股、港股3月10日继续回调,港股科技ETF(513020)跌4.25%,港股通50ETF(159712)、标普500ETF(159612)跌超2.5%。

消息面上,美国硅谷银行(SVB)近期因为大量取款挤兑,昨晚宣布被迫进行资产重组,包括出售投资组合中的部分证券(这将导致18亿美元的亏损),并计划发行22.5亿美元的股票。这被华尔街视为是恐慌性的资产抛售和对股权的猛烈稀释,隔夜硅谷银行大跌60%。

美股方面,当前影响因素主要还是美国货币政策。此前COI数据回落、美国加息放缓的利好已充分定价,本周三相关人员再放“鹰声”,引发市场担忧。目前市场对美国加息放缓更加趋于悲观,经济数据上可能需要进一步等待今晚出台的非农就业数据及下周的CPI数据。基本面上,四季度美股盈利继续趋弱,盈利增速为防控以来首度转负;当前偏高的估值、承压的盈利叠加美国可能3月加息50BP、收紧流动性的风险,近期美股或有一定的调整波动。但若美国衰退风险进一步降低、经济软着陆概率上升,且CPI数据回落、美国放缓加息的信号更为明确,后续可能有一定空间,仍需继续观察美国经济数据。

而港股方面,分子端受益于国内“扩内需”、经济复苏的逻辑,短期的外部不确定性仍可能会成为市场波动的主要来源。但中期看,港股或有一定配置价值,若短期出现估值下降调整,或有一定的逢低布局机会。也可继续关注港股科技ETF(513020)、港股通50ETF(159712)。

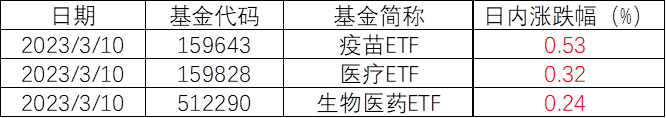

在大盘低开低走的背景下,疫苗板块走出了独立行情,疫苗ETF(159643)交易活跃,涨幅一度达1.23%,后全天收涨0.53%。医药板块整体也走势不错,医疗ETF(159828)和生物医药ETF(512290)分别收涨0.32%和0.24%。

来源:Wind

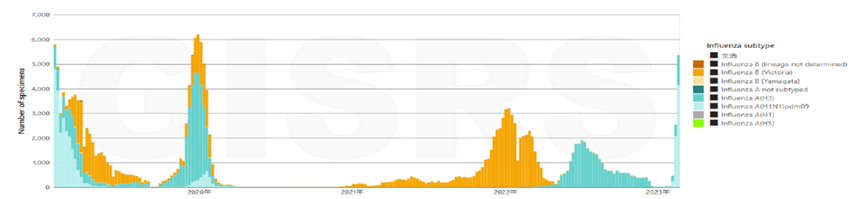

开年以来,我国面临流感季节性爆发的挑战。国家流感中心发布的最新一期《流感监测周报》显示,我国南北方省份流感病毒检测阳性率较前一周继续上升,但仍为季节性流感流行。相关专家表示,面对此轮流感,及时接种流感疫苗仍十分必要。《流感监测周报》显示,本周南北方省份流感病毒检测阳性率较前一周继续上升,其中94起为A(H1N1)pdm09,6起为A(H3N2),4起为A型(亚型未显示),4起为流感混合感染。“预计流感病例还会增加,这与近期人员流动性和聚集性增加有关。”中国疾控中心相关专家表示。

来源:全球流感监测和应对系统(GISRS),国泰基金整理

根据世界卫生组织(WHO)估计,流感防控在全球每年300~500万重症和29~65万呼吸道疾病相关死亡。2010~2020年间中国流感感染、发病和就诊的年平均发生率分别为6.5万人次/千人,4.3人次/千人和2.8人次/千人,且老年人和儿童的发病率相对较高。2023年年初,国内样本数据高于同期,由此可见今年年初至今的流感防控留行情况不容小觑。回顾21-22年流感季数据,与发达国家对比,我国整体流感疫苗接种率仅为2.5%,与美国51.4%的接种率相比仍有较大的提升空间。经过三年的防控之后,群众对于医疗卫生和疫苗接种的重视程度将会得到前所未有的提升。

未来以流感疫苗为代表的疫苗市场有望迎来客观的发展机遇,在居民接种意识得到颠覆性的改变的基础上,疫苗市场发展前景可期,建议感兴趣的小伙伴关注疫苗ETF(159643),把握疫苗细分赛道的投资机会。也可以关注医疗ETF(159828)和生物医药ETF(512290),把握板块整体的配置机遇。

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47