面对上海升级 我们该如何把握以太坊的价格?

持有 1,750 美元以上的收益对 ETH 来说仍然是一个挑战,但衍生品数据显示交易员认为未来的下行走势将仅限于最直接的价格支撑。

以太的价格在 1,725 美元的价格阻力位强于预期后,2 月 19 日至 2 月 25 日下跌了 9.8%。尽管如此,修正仍不足以打破长达六周的上升通道,也没有导致以太衍生品指标转为看跌。

以美元计价的以太 (ETH) 价格指数,1 天

以太的价格弹性可以部分解释为它的一些智能合约区块链竞争对手的运营失败。例如,Solana2 月 25 日面临长达 20 小时的中断,只有在验证者协调的网络升级后才得到解决。网络重启还涉及清除一些最新的插槽,尽管 Solana 开发人员表示“没有确认的用户交易被回滚或受到影响”。

NEM2 月 27 日经历了长达 15 小时的“断链”,导致多家交易所暂停充值和提现,开发商承诺将发布更新以防止进一步的不当行为。奇怪的是,除了圣诞快乐的问候,来自 NEM 官方推特账户的最新帖子是 7 月份发布的一张“请稍候”图片。

加密货币的监管环境仍然阴暗,最新的受害者是全球支付处理公司 Visa 和万事达卡。据路透社 2 月 28 日报道,这些公司正在推迟与加密货币公司建立新的合作伙伴关系,直到市场状况改善并建立更透明的监管框架。

更积极的消息是,以太坊的 Sepolia 测试网于 2 月 28 日成功硬分叉,为上海升级做准备。备受期待的 3 月主网更新应该最终允许验证者从信标链中提取他们抵押的以太币。开发人员现在正在准备 Goerli 测试网以进入类似的阶段。

让我们看看以太衍生品数据,了解 2 月 25 日重新测试 1,560 美元的支撑位是否影响了加密货币投资者的情绪。

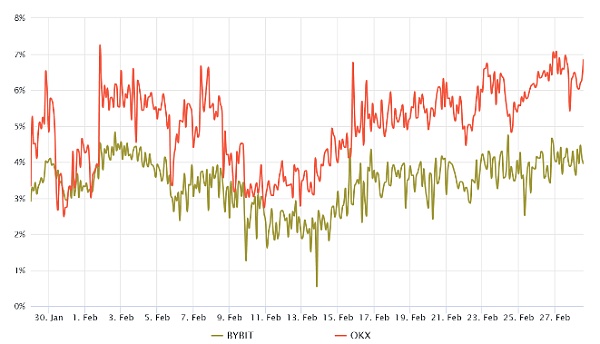

ETH 期货显示对杠杆多头的需求增加

在健康的市场中,年化两个月期货溢价应在 5% 至 10% 之间交易,以弥补成本和相关风险。然而,当合约以低于传统现货市场的价格(现货溢价)进行交易时,这表明交易者缺乏信心,并被视为看跌指标。

以太 2 个月期货年化溢价

上图显示,随着以太期货溢价(平均)在 2 月 26 日触及 5% 的门槛,衍生品交易商变得略微看涨。更重要的是,即使以太价格在 2 月 19 日至 2 月期间下跌近 10%,它也显示出弹性2 月 25 日。

对杠杆多头(多头)的需求增加并不一定会转化为对积极价格走势的预期。因此,交易者应该分析Ether 的期权市场,以了解鲸鱼和做市商如何为未来价格变动的可能性定价。

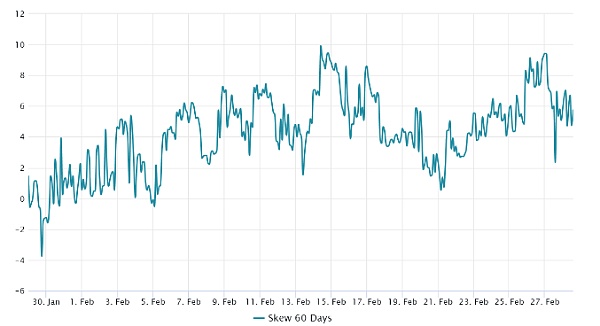

尽管价格下跌 10%,但期权风险指标仍显示出弹性

25% 的 delta 偏斜是做市商和套利柜台为上行或下行保护收取过高费用时的明显信号。

在熊市中,期权投资者给出了更高的价格暴跌几率,导致偏斜指标升至 10% 以上。另一方面,看涨市场往往会将偏斜指标推至 -10% 以下,这意味着看跌看跌期权的需求较少。

以太 60 天期权 25% delta 偏差

2 月 27 日,三角洲偏斜接近看跌的 9% 水平,表明来自专业交易员的压力。然而,随着该指数升至 5,情况在 2 月 28 日有所改善——表明类似的上行和下行风险偏好。

基本面分析师避免在上海升级之前增加看涨头寸是有道理的,特别是因为以太坊开发商有推迟重大网络变化的历史。

尽管存在一系列令人担忧的因素,但期权和期货市场表明专业交易员保守看涨,并相信上涨模式将会持续。从技术分析的角度来看,投资者似乎认为除非以太币跌破通道支撑位 1,520 美元,否则看涨趋势将持续。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26