阿里等股东加持,捍宇医疗港股转战科创板IPO

2023年3月2日,上海捍宇医疗科技股份有限公司(下称“捍宇医疗”)冲刺科创板IPO获上交所受理,本次拟募资17.22亿元。

图片来源:上交所官网

捍宇医疗主要从事结构性心脏病介入器械与电生理产品的研发、生产及商业化。

截至本招股说明书签署日,公司在研产品管线中包括5款针对二尖瓣、三尖瓣反流及先天性心脏房间隔缺损的修复类创新医疗器械,2款分别针对二尖瓣反流、三尖瓣反流的置换类创新医疗器械,以及2款电生理产品。

图片来源:公司招股书

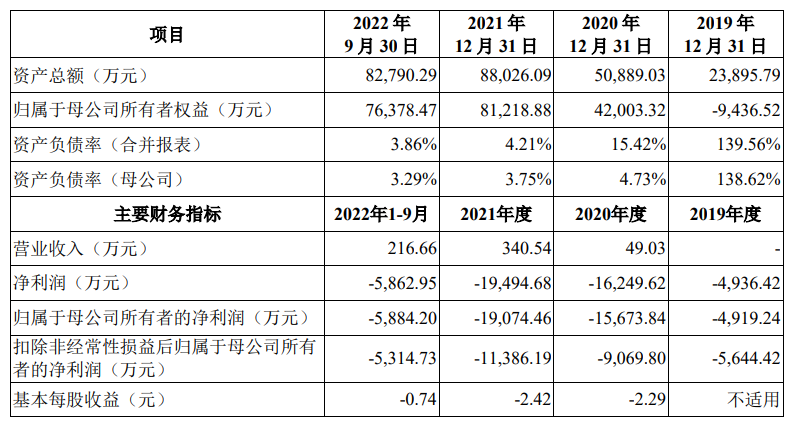

财务数据显示,公司2020年、2021年、2022年9月30日实现营收分别为49.03万元、340.54万元、216.66万元;2019年、2020年、2021年、2022年9月30日归母净利润分别为-4919.24万元、-1.57亿元、-1.91亿元、-5884.20万元。

本次拟募资用于生产基地建设项目、研发中心建设及注册试验项目、营销网络建设项目、补充流动资金。

值得一提的是,这不是捍宇医疗第一次谋求上市,公司曾在2021年4月向港交所递交招股书,谋求港股IPO,并于2021年通过港交所聆讯,不过在2021年11月公司基于市场流动性、市场环境等多种因素的考虑,官宣放弃港股上市的计划。

阿里旗下云锋基金曾在2021年3月参投,截至本招股说明书签署日,云锋基金持股214.29万股,持股比例为2.68%。

捍宇医疗公司适用并符合《上海证券交易所科创板股票上市规则》第2.1.2条第一款第(五)项规定的上市标准:“预计市值不低于人民币40亿元,主要业务或产品需经国家有关部门批准,市场空间大,目前已取得阶段性成果。医药行业企业需至少有一项核心产品获准开展二期临床试验,其他符合科创板定位的企业需具备明显的技术优势并满足相应条件”,且公司符合《上海证券交易所科创板发行上市审核规则适用指引第7号——医疗器械企业适用第五套上市标准》的具体要求。作为一家拟采用第五套上市标准的创新医疗器械研发公司,公司提示投资者关注公司以下特点及风险:

1、公司核心产品尚未上市销售,公司尚未盈利并预期持续亏损

截至本招股说明书签署日,公司核心产品尚未获批上市,尚未开展商业化生产销售,公司尚未盈利且存在累计未弥补亏损。2019年度、2020年度、2021度、2022年1-9月,公司归属于母公司普通股股东的净利润分别为-4,919.24万元、-15,673.84万元、-19,074.46万元和-5,884.20万元,扣除非经常性损益后归属于母公司普通股股东的净利润分别为-5,644.42万元、-9,069.80万元、-11,386.19万元和-5,314.73万元。截至2022年9月末,公司累计未分配利润为-34,471.14万元。未来一段时间内,公司预期存在累计未弥补亏损并将持续亏损。

2、公司预期未来需要较大规模的持续研发投入

报告期内,公司投入大量资金用于创新医疗器械的临床前研究、临床试验及上市前准备。2019年度、2020年度、2021年度及2022年1-9月,公司研发费用分别为3,040.44万元、4,377.58万元、6,628.75万元和4,355.18万元。截至本招股说明书签署日,公司核心产品ValveClamp处于上市前注册审批阶段,有2款产品处于临床试验阶段,其他产品均处于临床试验之前的阶段。公司未来仍需较大规模的持续研发投入,用于在研项目的临床前研究、临床试验及上市申请等研发活动。未来一段时间内,公司预期将持续亏损,累计未弥补亏损将持续扩大。

3、受公司核心产品上市不确定性及未来业绩不确定性的影响,公司上市后亦可能面临退市风险

公司研发费用预计将持续处于较高水平,公司核心产品ValveClamp已完成上市前临床研究,于2022年7月递交NMPA注册申请,若该产品未取得上市许可,则可能触发《科创板上市规则》第12.4.3条的规定,即公司的主要产品研发失败,且公司无其他业务或者产品符合《科创板上市规则》第2.1.2条第一款第(五)项规定要求,则亦可能导致公司触发退市条件。若ValveClamp的上市进程受到较大程度的延迟或无法获得上市批准、获批上市后商业化进展不达预期,自上市之日起第4个完整会计年度触发《科创板上市规则》第12.4.2条的财务状况,即经审计扣除非经常性损益前后的净利润(含被追溯重述)为负且营业收入(含被追溯重述)低于1亿元,或经审计的净资产(含被追溯重述)为负,则可能导致公司触发退市条件。

根据《科创板上市公司持续监管办法(试行)》,公司触及终止上市标准的,股票直接终止上市,不再适用暂停上市、恢复上市、重新上市程序。

此外提请投资者特别关注如下风险:

1、产品上市后销售不达预期风险

(1)商业化经验不足风险

公司的核心产品ValveClamp获得注册许可后,需要经历市场开拓及学术推广等过程才能实现最终的产品上市销售。截至本招股说明书签署日,公司销售收入较小,主要来自宠物领域,并无临床产品规模化销售经验。未来,公司核心产品进入商业化生产阶段后,需建立自己的销售团队,可能存在销售团队招募进度不及预期以及入职后短期内流失的风险,从而对产品的商业化推广带来一定不利影响。此外,产品获批上市到销售放量,受医院招标、医保准入、高值耗材带量采购等政策影响,若公司的销售团队不能紧跟政策动向,把握市场竞争态势,或销售团队的市场推广能力不达预期,未来获准上市的产品未能在医生、患者、医院或医疗领域其他各方取得市场认可,将对公司实现产品商业化并获得经济效益造成不利影响。

(2)熟练掌握相关术式医生数量受限的风险

公司核心产品ValveClamp有望成为全球首款经心尖二尖瓣瓣膜修复介入器械,二尖瓣反流介入治疗在全球范围内均是较新的治疗方式,且在中国市场仅有雅培的MitraClip于2020年获批上市,相关术式尚未得到广泛的市场推广,目前能够熟练掌握二尖瓣反流介入治疗术式的医生数量较为有限。若公司后续产品的市场推广和医生培训力度不及预期,能够操作相关术式的医生数量不能实现快速增长,将对公司产品销售上量造成一定限制。

(3)患者支付能力及医保支付有限的风险

创新医疗器械存在产品定价较高的客观情况,与发达国家和地区相比,中国患者支付能力较为有限。此外,公司核心产品ValveClamp尚未获批上市,尚未通过医保准入或商保合作等方式进一步减轻患者的经济负担,因此产品上市后可能存在患者支出能力及医保支付有限的风险。

2、单一产品依赖风险

公司核心产品为治疗二尖瓣反流的医疗器械ValveClamp,该产品已于2022年6月完成上市前临床研究,于2022年7月递交NMPA注册申请。除ValveClamp外,目前公司有2款产品处于临床试验阶段,其他产品均处于临床试验前阶段,距离研发成功并获批上市尚需一定时间。短期内,公司的价值将主要依赖于ValveClamp上市申请的审批进度、获批上市后的商业化进展。若ValveClamp相关上市审批和商业化进展不顺利,将对公司价值产生不利影响;若公司其他主要在研产品研发进展不顺利,公司长期的收入规模和盈利能力也将受到单一产品的限制,前期大量研发投入面临短期内无法回收的风险。

3、市场竞争风险

目前,在中国二尖瓣反流介入治疗器械中,雅培的MitraClip已获批上市,同时有多款针对二尖瓣反流的介入器械正在开展临床试验或在注册审批中,未来公司产品上市后需面对现有及潜在同行业公司的竞争。公司须根据市场变化和行业发展趋势提高产品竞争力才能在同行业公司的竞争中保持稳定发展。若公司无法应对市场变化,竞争优势被削弱,则可能对公司未来的市场推广及盈利能力造成不利影响。

4、存在累计未弥补亏损及持续亏损的风险

公司自成立以来持续进行创新医疗器械的研发,尚未实现产品的商业化生产和销售。报告期内,公司归属于母公司普通股股东的净利润分别为-4,919.24万元、-15,673.84万元、-19,074.46万元和-5,884.20万元,扣除非经常性损益后归属于母公司普通股股东的净利润分别为-5,644.42万元、-9,069.80万元、-11,386.19万元和-5,314.73万元。截至2022年9月末,公司累计未分配利润为-34,471.14万元。

报告期内公司持续亏损且存在累计未弥补亏损,主要原因是公司自设立以来即从事创新医疗器械的研发,该类项目研发周期较长且在实现商业化生产前需要持续投入,因此导致公司持续亏损。此外,公司由于股权激励产生的股份支付费用也导致公司亏损大幅增加。公司的研发费用预计将持续处于较高水平,同时公司未来产品上市后的商业化进展亦存在一定不确定性。因此公司未来可能持续处于未盈利状态或累计未弥补亏损持续扩大,进而可能导致触发《科创板上市规则》规定的退市条件,而根据《科创板上市公司持续监管办法(试行)》,公司触及终止上市标准的,股票直接终止上市。

5、实际控制人持股比例较低、未来可能发生实际控制权变更的风险

截至本招股说明书签署日,实际控制人及其一致行动人杨惠仙通过直接及间接方式合计控制捍宇医疗23,143,799股,持股比例合计为28.98%,本次发行(按本次股份发行上限计算)完成后,戴宇峰仍为公司的实际控制人,但实际控制人及其一致行动人合计持股比例将进一步稀释至21.73%。截至本招股说明书签署日,除杨惠仙外实际控制人戴宇峰未与其他股东签署或达成具有约束效力的一致行动协议。截至本招股说明书签署日,公司单一持股第一大股东磐茂上海持股比例为21.16%,本次发行完成后其持股比例将稀释至15.87%,但鉴于公司的股份相对分散,若在上市后,包括磐茂上海在内的现有股东或潜在投资者通过二级市场增持公司股票或通过其他形式增加其能够实际支配的公司股东大会表决权,将对公司上市后的实际控制人地位构成不利影响,由此对公司未来的业务发展和经营管理存在潜在风险。

虽然磐茂上海已经出具了《关于不谋求控制权的承诺》,承诺其作为公司股东期间内不会采取任何手段谋求公司控股股东的地位,亦不会签署谋求公司实际控制权的任何协议、安排或达成任何谋求公司实际控制权的合意,且不会协助或促使任何其他方通过任何方式谋求公司的控股股东或实际控制人地位。但是,实际控制人及其一致行动人所持股份较低仍有可能存在公司实际控制权发生变化的风险。此外,如果一致行动协议的签署方解除一致行动协议可能导致公司董事会发生变动,从而给公司生产经营和业务发展带来潜在的风险。

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26