Mysteel:汽车原材料周报(2.20-2.24)

核心观点:24日国内钢材指数(Myspic)综合指数报收158.97点,周环比上涨1.35%。供应方面,本周五大钢材品种供应932.11万吨,增量15.55万吨,增幅1.7%。库存方面,本周五大钢材品种总库存2355.56万吨,周环比30.92万吨,降幅1.3% ;有色方面,铜价受美元走强而回调,消费上复苏态势较缓 ;铝市方面,云南减产、川贵检修复产相对缓慢,对铝价形成支撑。

综合来看,上周现货价格跟随期货整体上行,但高位成交情况相对较差,终端采购情况有放缓的迹象,考虑到供给快速回升或将给后期带来较大压力,且本轮反弹后套保资源部分进场,预估本周期货价格存在回调风险,现货或将跟随调整。

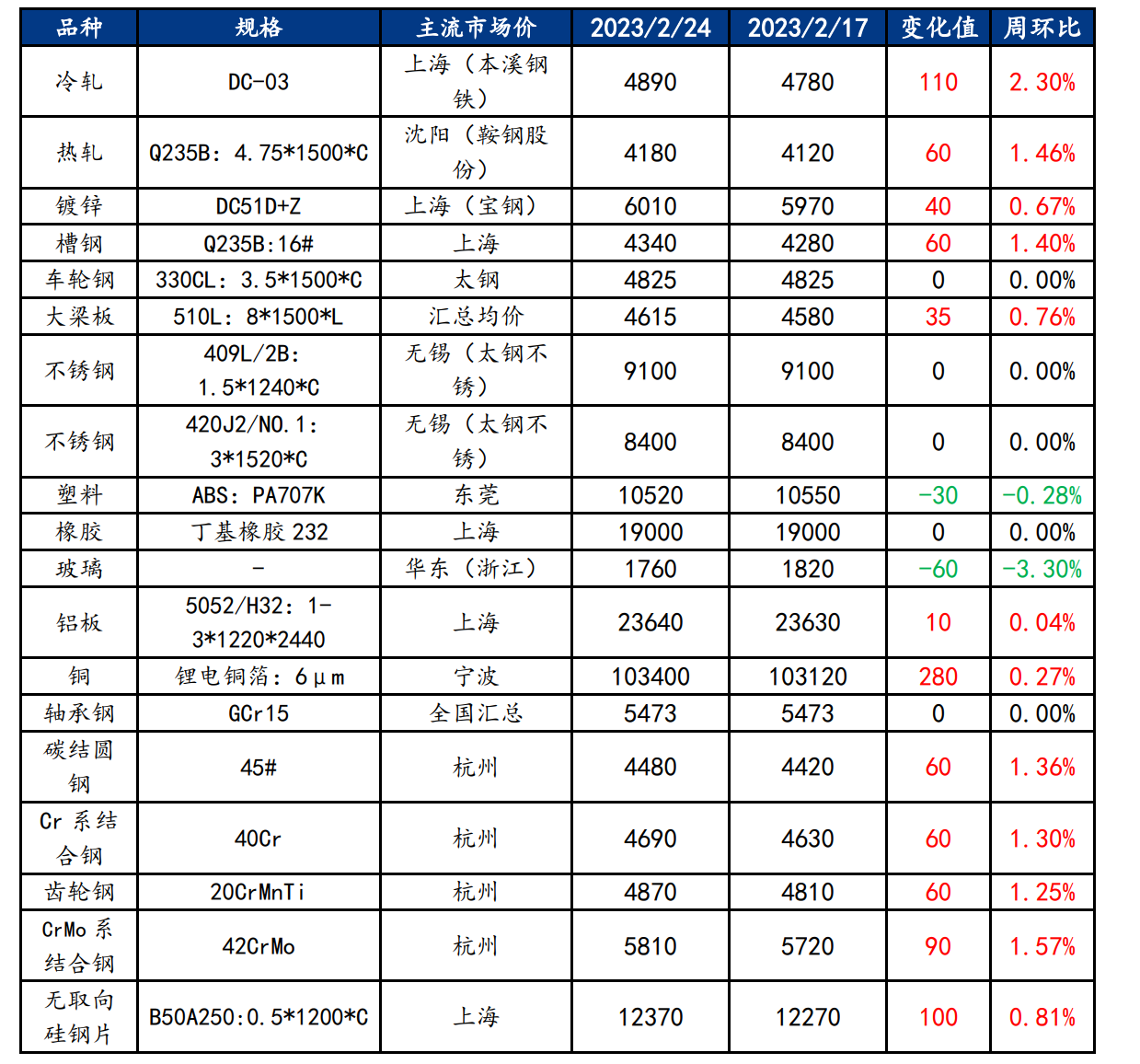

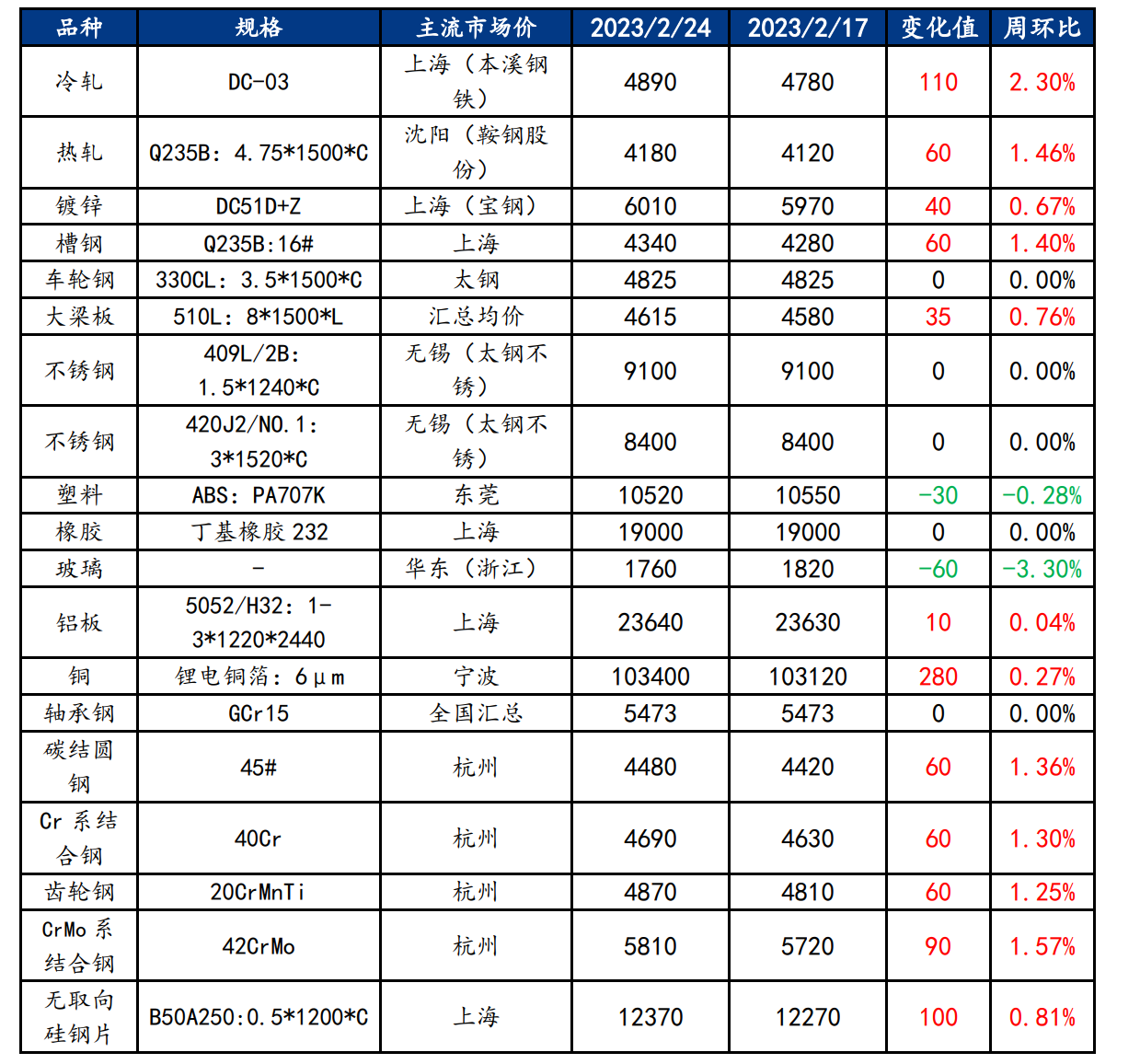

一、原材料品种价格监测

截止2023年2月24日,各原材料当日即时价格以及价格周环比情况如下:

二、汽车行业原材料基本面分析——钢材篇

主要内容摘要①——冷轧:盘面上升,需求恢复,冷轧板卷价格小幅上涨

上周冷轧板卷产量880.37万吨,环比减少0.14万吨。库存方面,当前冷轧钢厂库存37.93万吨,环比减少2.67万吨,社会库存142.84万吨,环比减少1.56万吨。周一至周四期货持续上行,在成本高企且预期较好的情况下,商家涨价意愿较强。周四热卷期货盘尾下行,市场成交转弱,且市场冷清氛围延续到周五。心态方面,市场到货稍有减少,且市场需求有复苏的迹象,库存已持续两周表现为下降状态,因此在供弱需强的情况下,市场整体心态偏乐观。就本周市场而言,预计本周整体价格或将盘整偏强运行。

主要内容摘要②——热轧:热轧基本面继续向好 消费有所好转价格或将震荡上行

目前情况,供应增量有限,钢厂产品结构调整,市场流通量减少,市场低价购买意愿加强,底部支撑尚存。目前南北价差已呈现收窄,未来2周需求持续性难以发生大变化,对于基差回归带来有力条件。钢厂目前压力并不大,但利润不高导致产品结构调整,外加出口短期缓解了国内的资源分流,使得价格支撑度较好。但原料基本面无恶化,产量稳定的情况下,也注定利润空间难以扩张,会导致压力改变方向,由下向上进行传导. 市场以兑现冬储利润为主,受订单制约导致心态仍未明显转变。后期则以预期差提平复为主,对于本周预期价格预估在4150-4250元/吨之间.

主要内容摘要③——特钢:市场对后市预期有所增强,预计优特钢窄幅震荡

上周全国优特钢价格小幅上涨,市场整体表现尚可。随着期螺价格大幅上涨,市场信心有所修复,市场交投氛围好转。随着开工率逐渐上升,需求有所释放,成交量增长明显。分地区来看,华中地区钢材生产成本增加,钢厂挺价意愿较强,市场价格短期难以回落,下游需求虽然缓慢恢复,但高价资源并未完全接受,按需采购为主,成交情况一般;华南地区上周市场整体成交回暖,随着需求的释放,订单周环比有所改善,但下游对高价资源接受有限,部分仍按需采购为主;东北地区上周期螺价格震荡上行,市场信心有所修复,市场交投氛围有所好转。东北目前开工率仍然偏低,需求缓慢释放,成交情况虽有好转,但增量并不明显;华北地区优特钢市场需求释放,整体成交有所回暖但市场价格偏高,终端观望按需采购为主。

综上所述,上周全国优特钢市场价格小幅上涨。市场方面,随着期螺价格上涨,现货价格也有所上涨。随着开工率逐渐上升,需求放量明显,市场整体表现尚可。钢厂方面,钢厂调价主稳个调,以上调为主。情绪方面,市场对后市预期有所增强。综上所述,预计本周优特钢市场窄幅震荡运行。

主要内容摘要④——不锈钢:下游需求恢复缓慢,不锈钢价格窄幅震荡

周内不锈钢现货市场随着期货盘面进行小幅的调整。周初不锈钢期货盘面止跌反弹,刺激部分下游客户的适时补库,同时推动价格的上涨,但涨后氛围有所转弱,一方面是下游客户已经完成阶段性的采购操作,成交有所减缓,另一方面是对价格的接受程度不高,多选择谨慎观望,故到下半周,整体的市场交投氛围较为一般。截止2月24日,民营304冷轧2.0mm毛边17000-17100元/吨,涨50元/吨,民营304五尺热轧毛边16750-16800元/吨,涨50元/吨;201J1冷轧1.0mm 9800-9850元/吨,涨50元/吨;430冷轧8300-8350元/吨,跌150元/吨。

库存方面,据Mysteel调研,2月23日,全国主流市场不锈钢78仓库口径社会总库存141.06万吨,周环比上升0.72%。其中300系冷轧不锈钢库存总量54.51万吨,周环比下降0.02%。本周全国主流市场不锈钢78仓库口径社会总库存稍有增库,主要体现在无锡市场,佛山市场整体还是降库为主。无锡市场由于钢厂资源的到货,加上现货消化稍缓,故冷热轧呈现资源增加的态势;而佛山市场由于价格的上涨,带动部分的平板资源消化,库存下降较前期明显。

目前下游需求正在逐步回升,但是整体的节奏较为缓慢,缺乏成交量的支撑,即使不锈钢期货盘面上扬,也难以推动价格的持续性上涨或者高价位坚挺,故价格上涨存在一定的阻力;另外,临近月底,在资金以及库存的双重压力下,市场贸易商或会为了资金的周转,积极出货的心态有所增强,预计下周不锈钢现货价格或呈现弱稳态势运行。

三、汽车行业原材料基本面分析——有色金属材料篇

主要内容摘要⑤——铝:上周电解铝价格小幅上涨,预计本周窄幅震荡运行

宏观方面,美联储、欧洲进一步加息共识已定,制约铝价上涨,国内方面,稳经济为主导,着力扩大国内需求,国内消费回暖为铝价提供支撑。供给端来看,云南减产、川贵检修复产相对缓慢,对铝价形成支撑。需求端,进入3月消费旺季,但是由于开工率回升缓慢,当前需求不足以推动铝价上行,预计同比价格下降。从成本来看,煤炭价格上涨减弱了铝价下跌空间。综合来看,铝产业本周供应有所下降,但是在市场预期之内,需求恢复缓慢,但有煤炭成本支撑,因此预计本周电解铝价格窄幅震荡运行。

四、汽车行业动态信息一览

1.蔚来宣布2023年新增1000座换电站

蔚来宣布2023年换电站建设目标,由原定新增400座,提升至新增1,000座,2023年将累计建成超过2,300座换电站。其中,约600座为城区换电站,将重点布局有一定用户基数但还没有换电站的三四线城市与县城;约400座为高速换电站, 将加快9纵9横19大城市群高速换电网络的布局速度。

2.AFS:今年全球因缺芯已减产38.5万辆车,中国占6.5%

据外媒报道,根据汽车行业数据预测公司AutoForecast Solutions(以下简称为“AFS”)的最新数据,截至2月19日,由于芯片短缺,今年全球汽车市场已减产约38.5万辆汽车。其中,中国汽车市场减产量已达2.5万辆,约占总减产量的6.5%。

上周,由于芯片短缺,全球各地区又减产35,000辆汽车。其中,北美地区减产近13,000辆汽车,欧洲地区减产4,400辆汽车;中国地区也受到芯片短缺的轻微影响,减产8,853辆汽车。

如需汽车行业原材料周报详细版,欢迎各位行业伙伴随时联系我,或添加企业微信交流。感谢阅读!

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26