国海策略:全年主线通常在何时形成?

1、历年市场行业主线大体可分为两类,一类由产业周期驱动,如2013-2015年的“互联网+”周期,另一类由宏观因素驱动,如2016-2017年的供给侧改革形成的白马蓝筹主线以及去年的通胀及疫后修复链条。

2、强产业周期驱动的年份,主线往往在3-4月就开始形成,如2013、2015和2019年。原因是历年3-4月为上一年年报和本年一季报的披露期,各行业的全年预期在业绩的印证下得到确认或纠偏,全年的产业趋势和机会在这一时点更加清晰。

3、强宏观周期驱动的年份,主线更易在5-6月形成,如2016、2017和2020年等。原因是历年Q2开工时间较长,旺季下的高频经济数据更能反映出全年的经济增长动能,同时随着4月底政治局会议的召开,全年增速目标实现的可能性以及总量政策力度和定调更加明确。

4、当前行业轮动较快,3月全年主线行业有望逐步浮现,今年以数字经济建设为核心的产业周期呈现多点开花的格局,大概率会率先推动今年成为强产业周期驱动的年份,重点关注1-3月占优的成长行业,有望成为全年跑赢的主线。

5、维持TMT板块是全年主线的判断,数字经济相关领域如信创、消费电子以及半导体的产业周期启动大概率在今年迎来基本面的确认。此外,复苏线重点关注大制造领域的机械,化工,有色和建材。

1、全年主线通常在何时形成?

今年以来市场风格轮动较快,春节前超额收益主要在地产链条,春节后的三周内市场风格则轮动至TMT板块,而近两周TMT板块超额又开始有所收敛,把握主线在全年形成的时点对全年的超额收益具有较好的指引作用。本篇报告回顾了过去十年市场主线形成的时间点,以判断今年市场主线大概率形成的时间以及方向。

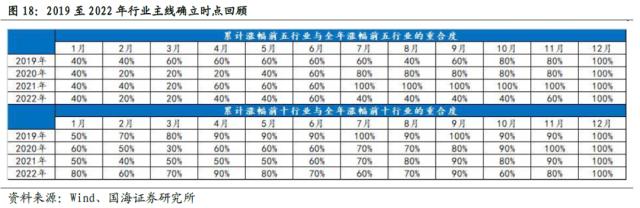

回顾2013至2022年主线形成的时间,我们的分析方法是先对全年宽基指数、风格以及行业排名,再根据当年累计收益的月度排名情况,选取首个与全年表现排名较为一致的月份(宽基指数和风格排名中的首位与末位一致,行业排名中的前5或前10行业重合度超过60%或80%)视为全年主线形成的月份。

历年市场行业主线大体可分为两类,一类是由产业周期驱动的,如2013-2015年的“互联网+”周期,另一类是由宏观因素驱动的,如2016-2017年的供给侧改革形成的白马蓝筹主线。具体来看,强产业周期驱动的年份,主线往往在3-4月就开始形成,如2013、2015和2019年,而强宏观周期驱动的年份,主线更易在5-6月实现,如2016、2017和2020年等。

我们认为主线形成的时点的区别取决于两个原因,一是历年3月-4月为上一年年报和本年一季报的披露期,各行业的全年预期在业绩的印证下得到确认或纠偏,全年的产业趋势和机会将更加明确,形成产业线索驱动的市场主线,形成产业线索驱动的市场主线。二是历年二季度开工时间相比一季度长,旺季下的高频经济数据更能反映出全年的经济增长动能,同时随着4月底政治局会议的召开,全年增速目标实现的可能性以及总量政策力度和定调将更加明确,因此强宏观周期的年份中市场主线往往在5、6月形成。

1.1、2013年至2015年

2013年全年市场主线基本于4至5月确立,在经济弱复苏叠加移动互联网产业周期上行的背景下,由TMT板块引领的小盘成长风格脱颖而出。2013年大小盘股走势分化,指数表现排名为“中证1000>;中证500>;沪深300>;上证50”,全年成长、消费风格占优,周期、金融风格偏弱,行业层面传媒、计算机、环保、电子和家用电器涨幅位列前五。以后视镜角度观察,根据累计收益的月度排名情况,2013年全年市场主线基本于4至5月确立。在指数层面,2013年自2月起中证1000占优,小盘优于大盘的局势就已形成,并延续至年末。在风格层面,“成长>;消费>;周期>;金融”的表现排名在3月首次出现,5月再度确认。在行业层面,4月累计涨幅前五和前十行业与全年涨幅排序的重合度分别为60%和80%,5月升至80%和80%。回顾整体行情,2013年4至5月,主板与创业板分化正式开启,在经济弱复苏、政策调结构、移动互联网产业周期上行的背景下,传统产业景气度相对走弱,由TMT板块引领的小盘成长风格脱颖而出。

2014年A股市场年末迎来拉升,下半年全球货币政策的宽松与国内地产政策的全面放宽是引发四季度行情的重要因素,全年涨幅第一的金融风格于11月崛起,以上证50和沪深300为代表的大盘价值风格亦在12月才完成反超。2014年指数全面上涨,上证50与沪深300涨幅居前,全年金融、周期风格收益优于成长、消费,行业层面非银金融、建筑装饰、钢铁、房地产和交通运输涨幅位列前五。回顾2014年市场风格与主线的变化,在前三季度,小盘成长风格仍延续着2013年以来的优势,全年涨幅前五的行业在前10个月多表现平平,而在11月和12月市场行情风云突变,金融板块迅速崛起,以上证50和沪深300为代表的大盘价值风格完成反超。这轮行情形成的主要原因为政策转向,2014年下半年,全球流动性环境宽松,9月4日欧央行意外降息,10月31日日本央行宣布扩容QQE,11月21日中国央行时隔两年首次降息。与此同时,9月30日央行放松首套房认定标准,松绑房贷限额,国内地产政策的全面放宽对经济预期形成显著提振。

2015年市场风格在宽裕的流动性环境下回归成长,主线于前三月已基本确定,TMT板块在“互联网+”概念下大幅上涨。2015年中证1000与中证500指数再度占优,全年成长、消费风格领跑,行业层面计算机、轻工制造、纺织服装、社会服务和传媒涨幅位列前五。2015年市场风格重回成长,在“互联网+”产业概念与宽裕的资金环境驱动下,上半年指数迎来一轮大牛市,而本轮市场的主线行情在前三个月已基本明确。在指数与风格层面,前三个月市场表现排名与全年一致,均为“中证1000>;中证500>;沪深300>;上证50”、“成长>;消费>;周期>;金融”。在行业层面,2月累计涨幅前五和前十行业与全年涨幅排序的重合度分别为60%和70%,3月升至80%和90%,计算机、传媒、纺织服装、轻工制造等全年领涨行业已崭露头角。

1.2、2016年至2018年

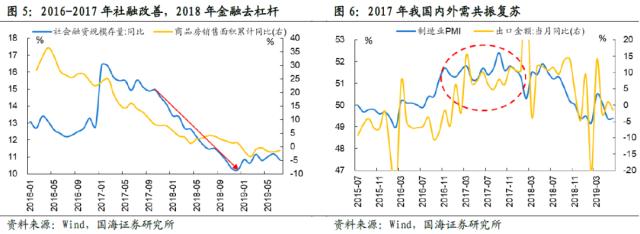

2016年市场主线基本在5月确立,在供给侧改革、险资举牌和地产周期上行的背景下,由金融主导的大盘风格占优。2016年大盘类指数显著占优,指数表现排名为“上证50>;沪深300>;中证500>;中证1000”,全年金融风格占优,成长风格偏弱,其中食品饮料、煤炭、建材、建筑装饰和家用电器涨幅位列前5。

针对2016年市场风格主线,以供给侧改革为中心的大盘主线行情早在2-4月就开始逐步演化,5月开始逐步确立,8-11月则在保险举牌预期下得到进一步强化。在指数层面,贯穿2016年全年,上证50、沪深300指数显著强于中证500、中证1000指数。在风格层面,“金融>;消费>;周期>;成长”的表现排名在几乎贯穿全年,仅仅4月出现小幅偏离。在行业层面,6月累计涨幅前5和前10行业与全年涨幅排序的重合度分别为40%和60%,7月升至60%和60%,后续在保险举牌和供给侧改革政策向建材、化工领域推广,前5和前10重合度持续从60%缓慢提升至100%。

2017年A股在我国经济内外需共振复苏的背景下,“大盘优于小盘、金融占优成长疲弱”的风格延续。2017年大盘风格延续,1-12月上证50与沪深300显著优于中证500、中证1000,金融、消费风格显著优于周期、成长,行业层面食品饮料、家电、钢铁、非银金融和有色金属涨幅位列前5。纵观2017年主线风格的发展脉络,5月累计涨幅前5与全年涨幅排序的重合度从40%上升至60%,在6-12月该重合度稳步提升至100%。4月1日“中共中央、国务院决定设立河北雄安新区”拉开了大盘、金融崛起的序幕,5月26日央行对人民币汇率定价引入逆周期因子,人民币加速升值进一步强化了金融、消费走牛的逻辑。另外,国内地产周期的上行导致对下游钢材、有色金属的需求提升,而出口改善反映外需的复苏,海外经济复苏导致其对我国黑色、有色金属相关制品的需求提升。

2018年在国内“金融去杠杆”和中美贸易摩擦的双重利空下,大盘、消费和金融相对抗跌。2018年6月开始上证50、沪深300指数再度占优,全年金融、消费风格相对抗跌,行业层面社会服务、银行、食品饮料、农林牧渔和美容护理涨幅位列前5,其中4个行业为消费风格,1个为金融。2018年虽然延续2017年消费、金融占优的格局,但是核心驱动因素从“我国经济内外需共振复苏”变为“贸易摩擦和金融去杠杆下的避险情绪升温”。在指数与风格层面,6月开始“上证50、沪深300优于中证500、中证1000”,并且“金融>;消费>;周期>;成长”。在行业层面,4月累计涨幅前5与全年涨幅排序的重合度仅为40%,5月升至60%,7-11月上升至80%,社会服务、银行、食品饮料等行业在系统性风险下抗跌属性凸显。

1.3、2019年至2022年

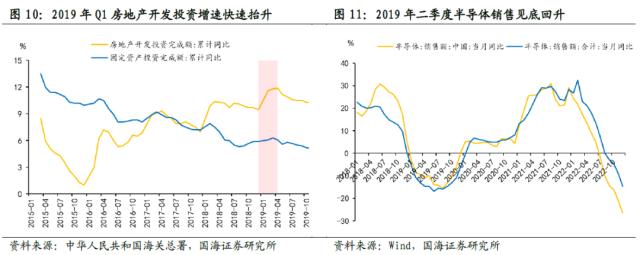

2019年优势行业基本于一季度确认,经济复苏得到验证、行业景气拐点显现是市场主线确认的主要因素。2019年沪深300和上证50涨幅居前,全年消费、成长风格占优,行业层面电子、食品饮料、家用电器、建筑材料和计算机涨幅位列前五。统计结果来看,风格和宽基指数三季度表现与全年基本一致,行业前10的重合度在3月达到80%。2019年3月MSCI宣布分三阶段将A股纳入因子提升至20%,对以茅指数为代表的核心资产形成利多,4月大票行情基本成型。此外,3月下旬披露的2月房地产投资累计同比从9.5%跳增至11.6%,国内宽信用效果显现,3月经济企稳复苏下消费风格确立优势地位,同时食品饮料、家电等在经济修复及外资入场的双重利好下持续跑赢市场,而随着2019年4月国内半导体销售触底反弹、5G产业周期兴起及“国产替代”概念加持下,电子、计算机主线确认。

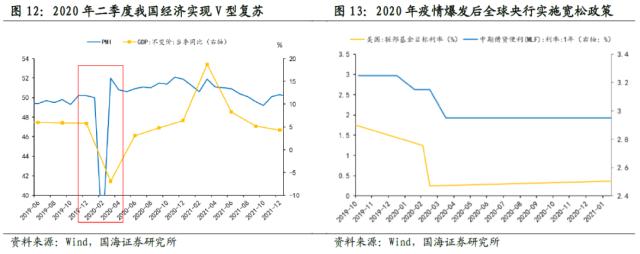

2020年优势风格及行业基本于5月至6月形成,疫后修复逻辑、新能源汽车产业链的爆发是市场主线确立的主要因素。2020年沪深300和中证500涨幅居前,全年消费、成长风格占优,行业层面社服、电力设备、食品饮料、国防军工和美容护理涨幅位列前五。统计结果来看,沪深300指数于四季度实现提升,风格表现则从5月后表现与全年基本一致,行业前五的重合度在6月达到60%,主线基本确认。2020年Q2国内经济率先实现V型复苏,疫后修复逻辑支撑下消费风格于二季度确立优势;而在海外疫情全面爆发,以美联储为代表的各国央行实施了超宽松货币政策,充裕流动性对成长风格形成利好,同时受到年中特斯拉等新能源车股价飙升带动,电力设备开始明显跑赢市场。

2021年市场主线于5月基本形成,业绩驱动行情下高景气板块优势确立。2021年中证1000和中证500指数涨幅居前,全年周期、成长风格占优,行业层面电力设备、有色金属、煤炭、基础化工和美容护理涨幅位列前五。统计结果来看,风格和宽基指数自6月后表现与全年基本一致,行业前五的重合度在4月后基本维持在60%以上,主线确认。2021年在经历了一季度大盘蓝筹泡沫破裂后,叠加疫情进入常态化、宏观环境逐步趋稳,成长性则更为稀缺,市场风格出现切换,更具发展弹性、成长空间更大的小盘股开始走强,而在新一轮科技周期下缺芯危机、新能源景气程度持续超预期等中观因素影响下,成长、周期风格确立优势。

2022年市场风格轮动加速,全年仅煤炭行业持续保持优势,内滞外胀形势之下通胀成为全年最优配置方向。2022年全年市场呈现W走势,全年宽基指数跌幅相当,金融、周期风格相对抗跌,行业层面仅煤炭取得正收益,社服、交通运输、美容护理和商贸零售相对抗跌。统计结果来看,行业前五的重合度在6月达到60%,主线基本确认。2022年在全球经济预期恶化的影响下,新能源、半导体等景气赛道抱团瓦解。风格层面,2022年大小盘风格全年处于拉锯状态,市场风格轮动加速,但受到风险偏好下降及国家政策对房地产的扶持影响,金融板块抗跌属性明显。行业层面来看,受益于能源危机带来的供应偏紧带动煤炭板块盈利预期大幅改善并确立市场优势。

1.4、今年主线如何判断?

当前行业轮动较快,3月全年主线行业有望逐步浮现,今年以数字经济建设为核心的产业周期呈现多点开花的格局,大概率会率先推动今年成为强产业周期驱动的年份,重点关注1-3月占优的成长行业,有望成为全年跑赢的主线。宏观层面看,今年在海外经济增长动能回落,需求回落背景下海外通胀下行方向明确,国内在以高质量发展为核心的宏观经济政治形势之下,中国经济强复苏情况较难出现,经济或将呈现“上有顶、下有底”的格局,宏观线索下,复苏线重点关注大制造领域的机械,化工,有色和建材。产业层面,TMT中的信创、半导体、消费电子、人工智能等细分赛道均存在阶段性的产业周期启动;新能源经历了过去几年的发展壮大,作为国内的比较优势产业,也是技术变革从无到有的温床;军工则是在全球地缘政治格局日趋紧张状态下的“刚需”。

维持TMT板块是全年主线的判断,数字经济相关领域如信创、消费电子以及半导体的产业周期启动大概率在今年迎来基本面的确认。一方面,国内信创产业发展趋势愈发清晰。近两年,随着底层基础设施至上层应用软件产业链闭环的形成,我国信创项目进入大规模落地阶段,党政信创逐步向区县下沉渗透,行业信创由试点转为全面铺开,产品从能用向好用转变,应用场景与生态体系不断完善。另一方面,人工智能应用领域打开新局面。近期ChatGPT的火爆出圈,其背后反映了人工智能大模型正在加速技术落地,AI应用商业化潜能逐步彰显。近期百度、阿里、字节、腾讯等国内互联网巨头相继宣布涉足类似ChatGPT的AIGC项目,国内AIGC产业生态迎来新浪潮,未来信创、芯片、人工智能、消费电子等细分赛道仍将持续发展,TMT板块景气趋势向好,大概率成为2023年全年主线。

2、三因素关键变化跟踪及首选行业

从最新的经济高频数据来看,生产端延续恢复,需求端修复较为平稳,地产销售有走强的迹象,外需方面领先指标韩国出口下行程度有所收窄。国内市场利率小幅上行,短端利率维持在政策利率上方,美债利率和美元指数双双上行,外资转向流出。本周市场呈现小幅分化态势,周期领涨,风险偏好不高。

2.1、经济、流动性、风险偏好三因素跟踪的关键变化

从最新的经济高频数据来看,生产端延续恢复,需求端修复较为平稳,地产销售有走强的迹象,外需方面领先指标韩国出口下行程度有所收窄。春节后生产端的各项开工率延续恢复,2月第四周唐山高炉开工率持平,产能利用率继续上行,轮胎开工率则是延续上行。需求端方面,截至2月24日,2023年1-2月30大中城市商品房成交面积同比下滑约18%,近一周地产销售环比明显上行。从汽车销售来看,2月1-19日,乘用车市场零售73万辆,同比去年增长16%,但今年以来累计零售同比去年下降26%,整体呈现平稳恢复的状态。从出行的情况来看,四大一线城市地铁客运量维持高位。从外需来看,韩国2月前20日出口额同比减少2.3%,下行幅度较1月有所缩窄。

国内市场利率小幅上行,短端利率维持在政策利率上方,美债利率和美元指数双双上行,外资转向流出。从国内市场利率来看,近期国内十债利率小幅上行,站上2.9%,短端利率维持在2%的逆回购政策利率上方。海外方面,美债收益率明显上行,逼近4%。汇率方面,美元指数显著上行,人民币汇率延续贬值,逼近7的关口。从市场流动性来看,外资在本周转向流出,近3个交易日全部呈现流出的状态。

本周市场呈现小幅分化态势,周期领涨,风险偏好不高。过去一周A股呈现小幅分化的态势,各风格中,仅消费微跌,周期、成长和金融上涨,其中周期风格涨幅最大。风险偏好依然不高,成交金额大部分交易日保持在8000亿元左右。

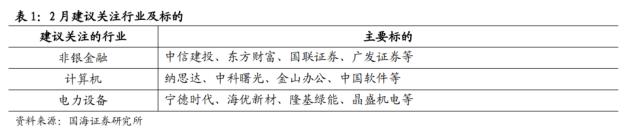

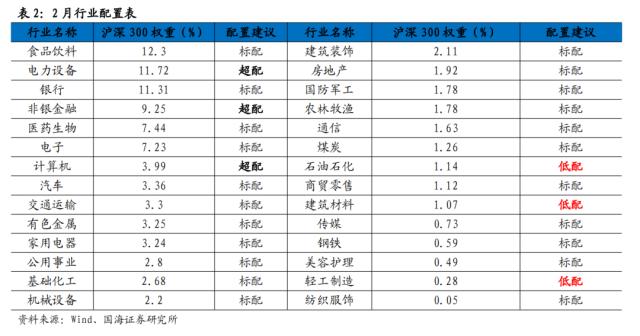

2.2、2 月行业配置:非银金融、计算机、电力设备

行业配置的主要思路:春季躁动布局成长,建议关注弹性品种。一季度常为A股市场的敏感期,由于年初业绩与经济数据的缺失,风险偏好对于市场的影响易被放大,2月行业风格建议关注具备弹性的成长板块。配置上建议关注弹性品种,包括1)非银金融,为估值较低的进攻板块,近两年非银板块持续调整,2023年春节前市盈率TTM十年分位数已降至30%附近,估值修复空间充足,全面注册制等政策催化下有望迎来估值业绩双修复;2)安全资产领域,二十大报告提出显著提升科技自立自强的目标任务,在政策扶持下,国内信息尖端技术迎来发展机遇,如计算机、通信等板块,特别是信创题材产业趋势逐渐明晰;3)高景气延续的高端制造领域,如部分新能源链条相关的有色金属、化工新材料领域,以及To G属性的光伏、储能等赛道。2月首选行业为非银金融、计算机、电力设备。

非银金融

支撑因素之一:首部券商经纪业务规章落地。2023 年 1 月 13 日证监会发布《证券经纪业务管理办法》,自 2023 年 2 月 28 日期执行,《办法》从经纪业务内涵、客户行为管理、具体业务流程、客户权益保护、内控合规管控、行政监管问责等六方面作出了具体规定,进一步规范证券经纪业务,引导行业高质量发展。

支撑因素之二:关注券商、保险估值修复机会。近两年非银板块持续调整,2023年春节前市盈率 TTM 十年分位数已降至 30%附近,估值修复空间充足。

支撑因素之三:全面注册制改革预期提振市场情绪。2022 年 12 月 21 日证监会在学习传达中央经济工作会议精神时指出要“深入推进股票发行注册制改革”,注册制改革的全面落地将带动券商投行、投资、做市等业务条线发展。

标的:中信建投、东方财富、国联证券、广发证券等。

计算机

支撑因素之一:政务信息化建设推动国产化软硬件产业加速发展。2022 年 10 月28 日,国务院办公厅印发全国一体化政务大数据体系建设指南。目标在 2023 年底前,初步形成全国一体化政务大数据体系,数据共享和开放能力显著增强,政务数据管理服务水平明显提升。政策驱动刺激国产数据库、中间件产品需求,为信创行业赢得新的发展空间,长期来看技术迭代创新前景广阔。

支撑因素之二:中国电子信创体系产业链完整,替换空间广阔,生态建设加速。国产信创产品已初步具备大规模应用基础,从 CPU、操作系统、数据库、中间件,到 PC 终端、服务器、存储、外设等都呈现出技术、产品、市场紧密衔接的产业生态,从重构、融合,正在迈向逐渐成熟发展的进程。麒麟软件等国产操作系统厂商,拥有从芯片到系统集成的全产业链生态,国产替代优势明显。

支撑因素之三:二十大强调国家信息安全,信创行业迎来较大发展机遇。二十大报告提出显著提升科技自立自强的目标任务,在政策扶持下,国内信息尖端技术迎来发展机遇。前期信创需求主要集中在党政机关和国企,随着国家安全体系的建立健全,信创将扩展推进到行业企业,越来越多的厂商加入促进信创生态系统的构建,行业将延续高景气发展,是未来几年计算机行业投资主线。

标的:纳思达、中科曙光、金山办公、中国软件等。

电力设备

支撑因素之一:政策加码支撑能源电子产业迎多重利好。1 月 17 日,工信部等六部门发布《关于推动能源电子产业发展的指导意见》。《意见》提出要加快智能光伏创新突破,发展高纯硅料、大尺寸硅片技术;加强新型储能电池产业化技术攻关;发展面向新能源的关键信息技术产品。电力系统的智能化建设进程进入加速通道,能源 IT 产业持续收益。

支撑因素之二:硅料价格下行推动光伏需求回升。硅料价格自 2022 年 11 月份以来持续下行,根据 Wind 数据,光伏级多晶硅现货价 2022 年 11 月 16 日至 2023年 1 月 25 日降幅约 45.3%。随着上游硅料和硅片价格回调,产业链成本下降,近期组件环节排产积极性提升明显,全球光伏需求有望延续增长态势。

支撑因素之三:新能源汽车销量持续保持高增长,有望维持高景气。根据中国汽车工业协会统计数据,2022 年我国新能源汽车产销分别完成 705.8 万辆和688.7 万辆,分别增长 96.9%和 93.4%,连续 8 年全球第一,市场占有率已经达到 25.6%,增长强劲。随着海外市场逐渐恢复、自主品牌竞争力提升,以及配套环境的日益优化,新能源汽车行业预期将保持较快增长态势。

标的:宁德时代、海优新材、隆基绿能、晶盛机电等。

4、风险提示

全球疫情反复、海外通胀超预期、美联储继续鹰派、地缘政治扰动加剧、产业政策推进速度不及预期、比较研究的局限性、历史数据仅供参考、重点关注公司业绩不达预期风险等。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47