百度&爱奇艺:广告业务复苏超预期,23年新机会有望提升估值

业绩回顾

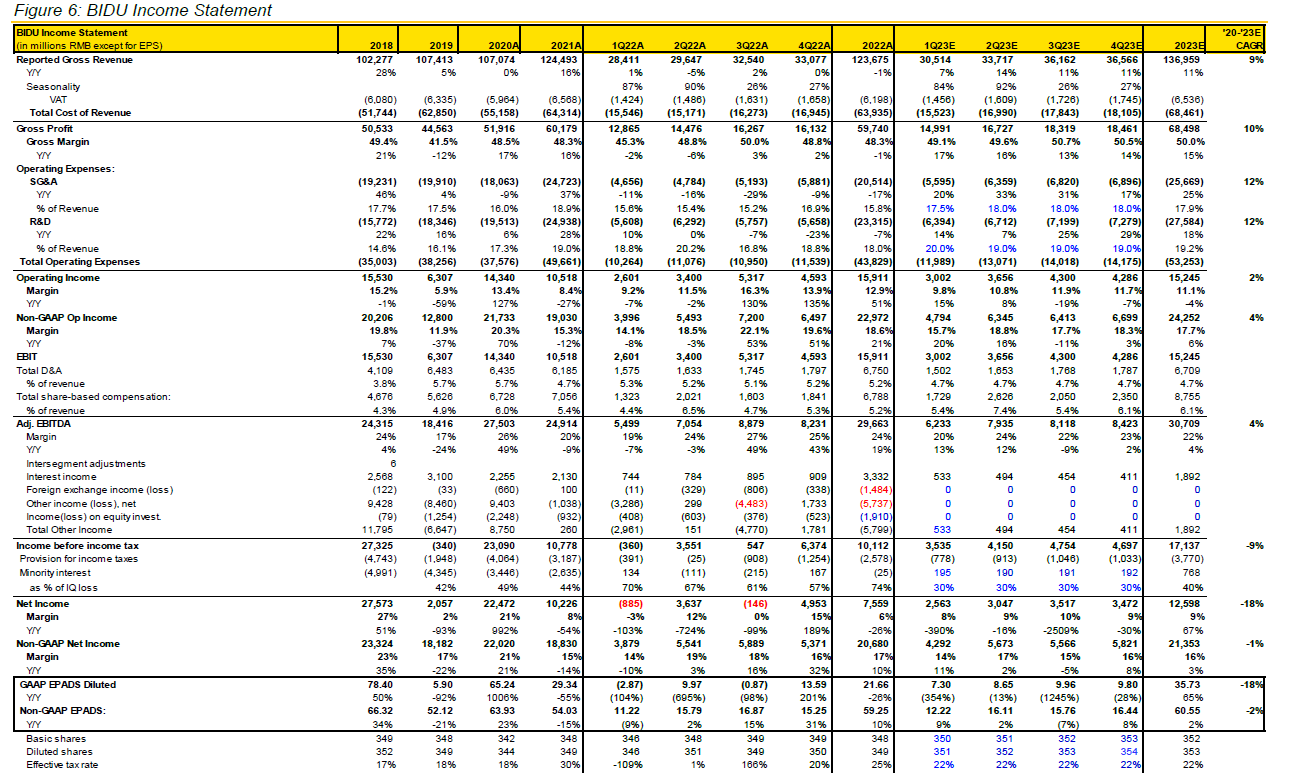

百度22Q4:营收331亿元(YoY+0%)超预期3.2%,百度核心收入257亿元(YoY-1%)超预期2.3%;Non-GAAP净利润54亿元,超预期12%。

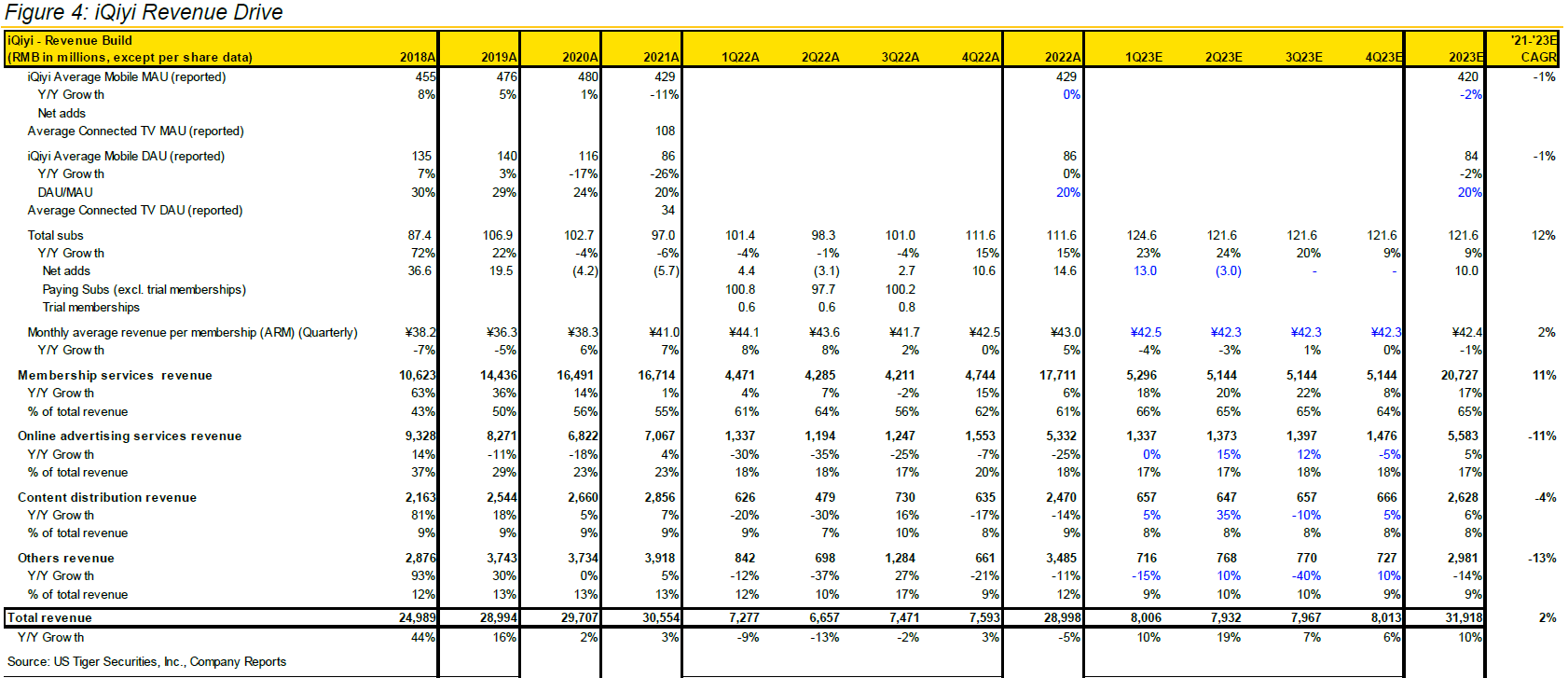

爱奇艺22Q4:营收75.9亿元(YoY+2.8%)超过预期的750亿元;会员服务营收47亿元(YoY+15%),广告营收15.5亿元(YoY-7%)好于市场预期的13.9亿元;Non-GAAP EBIT 9.78亿元(Margin 13%)高于市场预期的的4.99亿元;

投资要点

$百度(BIDU)$ 刚发布的22Q4财报本是比较亮眼的,但股价高开低走,到最终收跌2.6%,也是让投资者大跌眼镜。如果业绩不错,也有预期,为什么没有正向的反馈?

一般来说,决定公司股价因素有很多,大致可分为两方面,一个是作为估值基础的业绩,另一个投资者对未来预期的情绪变化。对大部分定价权在市场的股票来说,前者是锚,后者则是真正决定波动因素。

百度和爱奇艺Q4业绩好于预期,广告需求恢复的促进作用明显。

在Q4,无论是百度的核心广告业务(25.65B vs 25.94B consensus),还是爱奇艺的广告部分的业务,都超过了市场预期2.2%。

这个数字这么说可能不太直观。换个方式说,百度核心业务的同比增速是4%,从增速角度超过了市场预期一倍。而爱奇艺广告业务收入(1.55B)虽然同比依然是下滑的,但是超过了市场预期(1.39B)11%。

之所以市场给的预期很保守,是因为广告业务也是相对成熟的,而且2022年末这种大环境下,也很难给更乐观的预期。所以这种“意外性”的结果,比单纯在景气周期大家都获得高增长要来得难能可贵。

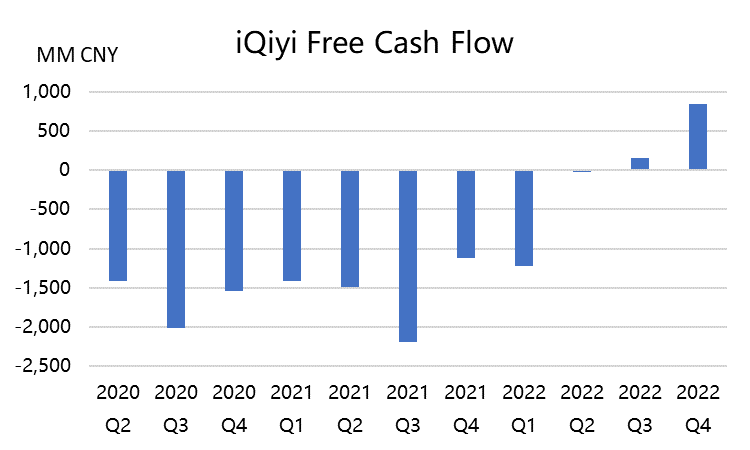

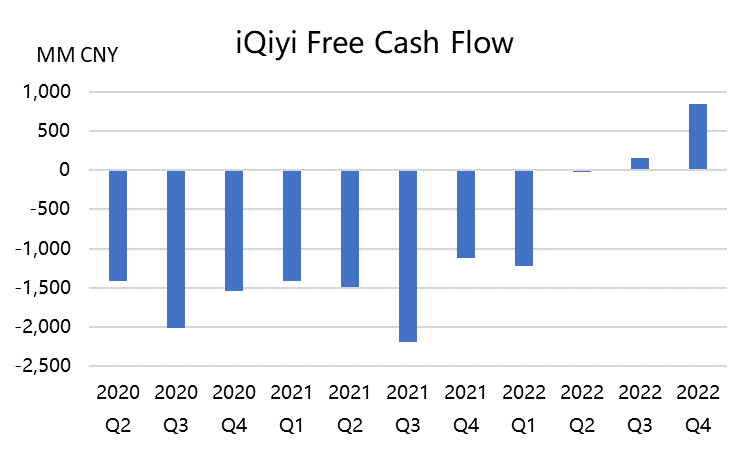

对爱奇艺来说,降低成本,拓展内容广度更重要。虽然订阅量可能已经遇到瓶颈,所以更要注重开源节流,一方面降低成本,一方面提价。Q4自由现金流回正算是个好的开始。参阅《爱奇艺扭亏为盈现金充裕,会是转折点?》

2023预期

广告是经济的晴雨表,由于疫情后经济活动复苏超过预期,广告业务恢复也容易超过预期。整个2023年的收入水平都应该提升,且广告本就是高利润的业务,再加上边际效应,通过运营杠杆提升的利润应该会更可观。

而百度最有想象力的项目,类ChatGPT的大语言模型 “文心一言”,也将在3月推出,先是在百度搜索上应用,未来也将全面接入百度智能云。

我们给BIDU 23Q1的收入预期就提高了6%,毛利润也提高6%,息税前利润提高11%。

给IQ 23Q1的收入预期提升6%,毛利润提高13%,息税前利润提升126个基点。

以下是我们的估值以及目标:

爱奇艺(TP 7.5USD)

23Q1:营收8.0B(YoY+6%),GAAP EPS 0.55;

23FY:营收31.9B(YoY+3%),GAAP EPS 2.15。

百度(TP 185USD)

23Q1:营收30.5B(YoY+6%),Non-GAAP EPS 12.22;

23FY:营收136.96B(YoY+2%),Non-GAAP EPS 60.55。

股价波动

市场行情可能取决于很多因素,但更多的是投资者预期的博弈。百度和爱奇艺出现高开低走的原因可能有:

1、获利回吐。从今年以来的表现来看,BIDU(+19.88%)> 700(+12.41%)> BABA(+7.41%),是中概股中涨幅靠前的。由于前期市场已经开始计价AI的部分预期,因此可能有多头在财报高开后回吐一定利润。

2、量化交易博弈。财报当日的交投活跃,大量量化交易订单被触发,引起市场的连锁反应。2月22日的最大量订单来自流动性服务商,而机构订单不是很活跃,因为对机构来说,投资决策的周期可能更长,也可能不会在财报当然做出反应。

3、市场情绪偏弱。目前美股大盘整体回调,美债收益率继续上行,市场进一步担忧加息带来的连锁反应。科技股在过去一个月获得不少资金流入,也开始出现后续流入的乏力。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56