以太坊价格上涨遇到关键阻力 未来会怎么走?

根据链上和技术数据,ETH 的涨势在关键阻力位暂停,但根据网络的活动,下行风险似乎有限。

以太坊根据技术和链上分析,未能实现看涨突破,这表明中期可能会在 2,000 美元的价格水平下方盘整。与此同时,缺乏卖家和强劲的基本面可能会保护以太币免受急剧下跌的影响。

以太币在长期看涨反转点遇到阻力

自 2023 年初以来,由于山寨币市场的空头轧空、投资者情绪消极和流动性低,ETH/USD 上涨了 42.80%。基于链上和技术水平,涨势已在关键的牛熊支点处暂停。

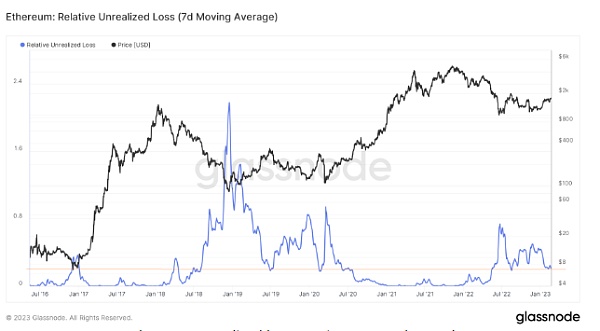

Glassnode 的相对未实现损失指标衡量以太币持有者账簿上的损失规模。橙色线代表牛市-熊市枢轴线,在此水平之上的盘整表示熊市趋势,反之亦然。通常,市场在突破之前的历史高点或长期盘整后开始看涨趋势,这表现为未实现损失指标的急剧下降。

同样,从技术角度来看,以太币多头未能突破 0.082 比特币的阻力位,使价格回到 0.053 BTC 和 0.082 BTC 之间的平行交易区间。

这次会有所不同吗?

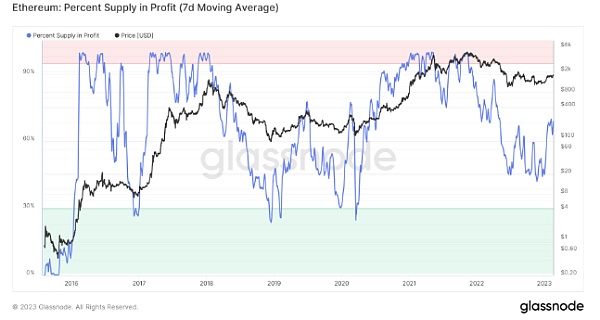

基于历史水平,以太币大幅偏离之前的底部水平;与之前熊市期间的 20%–30% 相比,利润中供应的最低百分比扩大到 42.1%。这表明 ETH 持有者可能会面临更多痛苦。然而,链上趋势显示出强劲的活动和购买,显着降低了下行风险。

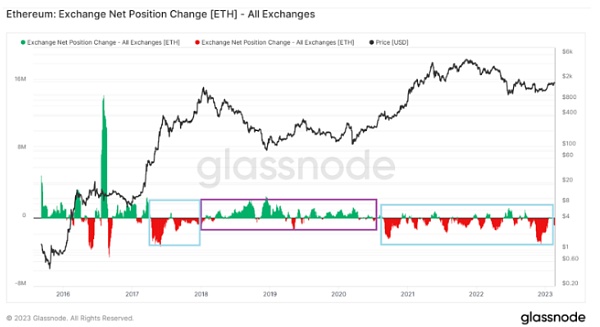

以太币在交易所的净头寸变化显示了当前和之前熊市之间的明显差异。2018 年至 2020 年间,流入交易所的以太币明显高于流出量,这表明许多持有者将他们的代币转移到交易所出售。然而,在2022年的负值期间,虽然价格下跌,但外汇流出依然强劲,表明当前熊市中的抛售压力较弱。

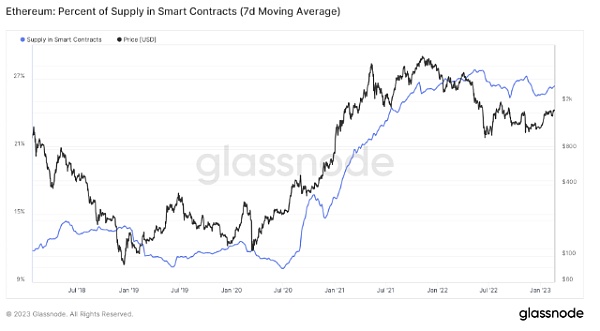

锁定在智能合约中的以太币供应百分比讲述了一个类似的故事,锁定在智能合约中的以太币没有显着下降。从 2020 年底开始的上升趋势在 2022 年的低迷时期一直保持强劲,这表明短期内不太可能撤资。

随着网络不断发展以支持 Ether 持有者的可持续使用和收益,Ether 发生了很多变化。以太坊在 2022 年 9 月从工作量证明转向权益证明对网络来说是一个重大事件,因为它变得环保,更重要的是,它降低了通货膨胀。

此外, 2022 年初实施的以太坊改进提案 1559 提案引入了以太坊费用的销毁,加上合并后发行量减少,导致资产通缩。自合并以来,以太币总供应量下降了约 0.015%。

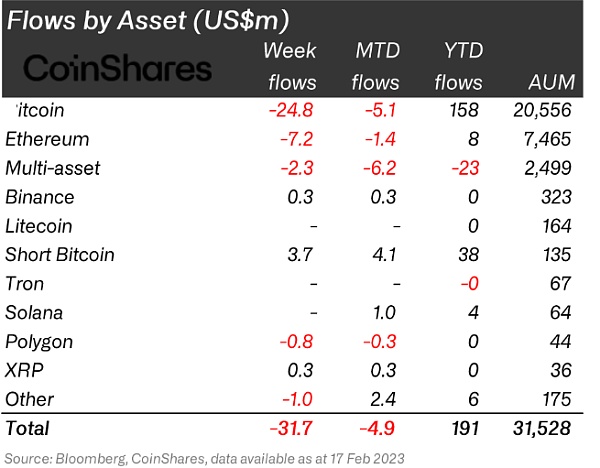

然而,CoinShares 的机构流入数字资产投资产品的数据表明,更老练的投资者尚未对以太币热身,主要坚持比特币。年初至今,2023 年对以太的投资仅为 800 万美元,而比特币为 1.58 亿美元,比特币空头为 2300 万美元。

监管清晰度和以太坊的可扩展性挑战可能是机构投资者不情愿背后的关键原因。美国证券交易委员会最近对 Kraken 处以 3000 万美元的罚款,原因是其提供 ETH 质押,监管机构将其视为一种证券。

由于像 Kraken 和可能的 Coinbase 这样的中心化服务提供商被禁止提供这些服务,机构可能不愿意尝试去中心化的流动性质押平台,例如 Lido 和 Rocket Pool。

以太坊高昂的汽油费仍然是限制大规模采用的长期挑战。以太坊上 ERC-20 资产的平均转账费用在 2 美元到 5 美元之间,简单的掉期交易费用在 5 美元到 20 美元之间。

与其他连锁店和中心化交易费用相比,这些费用相当高。虽然在第 2 层空间发生了发展,但机构在分析加密空间的发展时似乎处于“观望”模式。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47