【期市星期五】“官宣”将开展今年第一批收储,生猪期货突破逾五周高点;下半年镍价或下跌

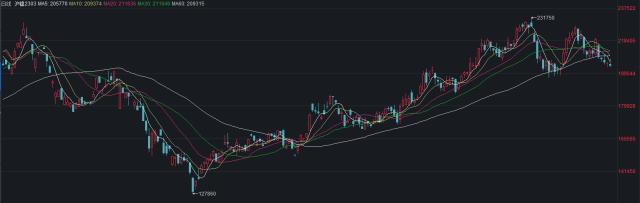

金融界2月17日消息 本周(2月13日―2月17日),商品期货涨跌参半,生猪以6.35%的周涨幅位居榜首,其次则为玉米淀粉和花生,涨幅分别为5.96%和5.07%,燃料油、苹果等品种紧随其后。跌幅方面,沪镍周跌7.07%位居榜首,其次为豆二和沪锡,当周跌幅分别为3.49%和2.67%。

猪价终于迎来上升的“曙光”

上周,国家发展改革委发布消息,全国平均猪粮比为4.96∶1进入过度下跌一级预警区间。受收储即将启动的消息提振,以及生猪上市量减少等原因,市场看多情绪有所升温。今日下午,国家发展改革委官微发布消息,正式“官宣”将开展今年第一批中央冻猪肉储备收储工作。

截至周五日间收盘,生猪期货主力合约LH2305周内上涨6.35%,突破逾五周高点至17515元/吨。

据卓创农业报告,生猪交易均重降速趋缓、仔猪价格先于生猪止跌反弹、冻品库存增速加快、二次育肥活跃度提升,均反映出生猪行业从业者对于后市猪价乐观情绪的增强,这在一定程度上将对生猪价格产生底部支撑或拉升作用。虽然2月份规模养殖场生猪出栏计划量偏多,而需求偏弱,猪价仍有继续磨底可能。若以上指标的变化趋势能够得以延续,猪价继续磨底的时长或将明显缩短。

申万期货研究所收盘评论中指出,从季节性而言,春节之后生猪消费进入淡季。但考虑到防疫政策的变化对12月之后的国内消费造成了冲击,后期淡季消费有望出现同比边际改善。对于新一年的走势,当前价格已经触及二次育肥的成本,叠加防疫政策放松以及猪肉收储,消费端恢复后下方价格空间有限并有望反弹。但考虑到2022下半年生猪养殖利润偏高,能繁母猪存栏恢复,2023年生猪总体供应有望逐步增加,全年猪价重心仍将低于2022年。

不锈钢库存处在历史高位,下半年镍价或下跌

本周,沪镍价格反弹回落,截至周五日间收盘,沪镍期货主力合约NI2303收于203100元/吨,周内累计下跌7.07%。

市场消息称,菲律宾政府称考虑对镍矿石出口征税。此外,印尼镍铁征税尚未达成最终协议,预计延期2年。而美国1月零售大超预期,美联储持续加息意愿继续偏强致美元反弹,压制整体金属表现。外盘方面,近期LME镍库存快速下降至45000吨附近,创近三年来最低。

据世界金属统计局公布的最新报告显示,2022年全球精炼镍总产量为299.97万吨,消费量为306.02万吨,全球精炼镍市场供应短缺6.05万吨。2022年12月全球镍矿产量为27.69万吨,2022年全年产量为322.48万吨。

但作为镍的下游主要消耗,不锈钢库存处在历史高位水平。中国有色金属工业协会新闻发言人陈学森(音)表示,下半年镍价可能会下跌,因全球市场可能出现过剩,而印尼的镍矿供应不断增加。该协会的警告与高盛(Goldman Sachs)上周的预测相呼应。高盛表示,由于镍、钴和锂等电池金属的产量“飙升”,该公司不看好这些金属。

中信建投期货王彦青表示,市场负反馈持续,下游不锈钢压力仍在显现,现货库存高企,成本端镍铁价格有所下调,市场担忧需求端进一步走弱,目前产业链心态总体较弱。总的来说,当前镍产业链疲软态势未改,镍及不锈钢继续以偏空思路对待。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47