CPI重回“2时代”,什么信号?地产逆市四连阳,这两个板块获资金爆买!

本周最后一个交易日,市场迎来多个重磅消息。

人民银行今日宣布进行2030亿元7天期逆回购操作,中标利率为2.00%,与此前持平。因今日有230亿元7天期逆回购到期,实现净投放1800亿元,为连续三日通过逆回购净投放,累计净投放超过1万亿元。

光大银行金融市场部宏观研究员周茂华解释,节前节后市场资金需求存在差异,节前人民银行加大跨节短期资金投放,节后现金逐步回笼,金融机构融出意愿增强,市场短期流动性转松。为了防范过度宽松流动性潜在风险,人民银行灵活操作合理回收短期过剩流动性。

此外,有关部门今日公布数据,2023年1月,全国居民消费价格(CPI)同比上涨2.1%,涨幅比上月扩大0.3个百分点。工业生产者出厂价格(PPI)同比下降0.8%,降幅比上月扩大0.1个百分点。

有关部门发言人表示,食品价格主要受春节季节性因素影响,非食品价格则是随着公共卫生防控政策优化调整,出行和文娱消费需求大幅增加所致。

仲量联行大中华区首席经济学家兼研究部主管庞溟解读称,伴随着宏观经济企稳复苏、供求关系基本恢复稳定、内需逐步回暖走强,会带来消费动能快速释放、商品和服务需求价格走高、CPI中枢尤其是核心CPI中枢整体有望修复抬升。

回到市场表现,今天A股重回震荡调整格局,盘中两市行业及题材再现结构性轮动,盘中消费、周期、科技板块呈现局部活跃。

针对近日市场走势,方正证券表示,从历史经验上看,2月份指数上涨的概率极大,2000年至2022年的23年间,万得全A在2月份上涨的概率高达78%,远高于其他月份;从基本面上看,本轮企业盈利周期的下行已经结束,最新公布的经济数据也显示经济已有复苏回暖的迹象。预计2023年全年经济呈“L”型温和复苏,风格上成长股的机会可能更大。

下面具体来看今天的行情复盘。

【市场热点回顾及解读】

今日A股三大指数低开低走,集体收跌,截至收盘,沪指跌0.3%,深成指跌0.59%,创业板指跌0.96%。两市全天成交额达8928亿元,北向资金全天净卖出33.74亿元。

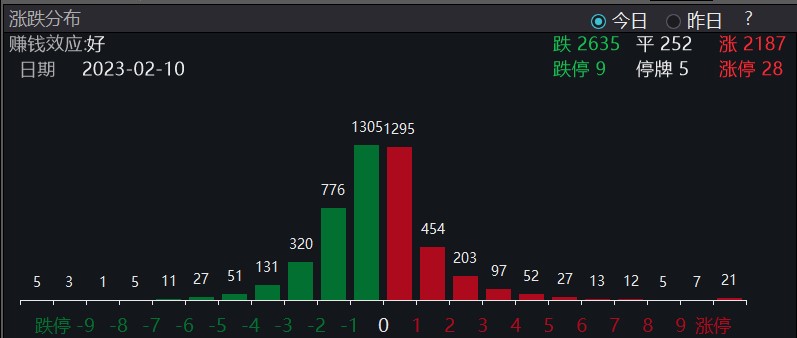

从个股表现来看,今日A股市场共2187只个股上涨,2635只下跌,252只持平,赚钱效应好。

板块方面,预制菜、光模块、火电、乳液等概念涨幅居前,家居用品、日用化工、林木、软饮料、文化传媒等行业表现活跃;精细化工、航天军工、软件、发电设备等行业走势低迷。

资金动向上,申万一级行业中,传媒今日获主力资金净买入25.19亿元,位居31个申万一级行业首位!其次是公共事业、食品饮料。拉长时间来看,近20日主力资金累计净流入额排名前三位分别是计算机、电子、机械设备,分别获净流入450.72亿元、432.75亿元、167.23亿元。

【ETF全知道热点盘点】今日重点聊聊地产、食品几个板块主题的交易和基本面情况。

一、 【地产ETF(159707)】

今天地产板块延续上攻态势,中证800地产指数收盘逆市上涨0.6%,成份股多数飘红。全市场唯一跟踪中证800地产指数的行业ETF——地产ETF(159707)收盘涨幅超过标的指数,上涨0.64%,喜提4连阳,收复20日均线,全天换手率高达17%,场内交投活跃。据深交所数据,近日地产ETF(159707)份额持续上涨,近5日、10日、60日均现资金净流入。

消息面上,近日,光大银行分别与保利发展、大悦城、万科、新城控股、金地集团等10家房地产企业举行银企战略合作协议签约仪式,提供意向性融资总额合计2600亿元,深化全方位、多层次合作,促进房地产市场平稳健康发展。

中泰证券指出,本轮低库存环境下,房价将优先于销量复苏。节奏上来看上半年房价企稳,下半年量价齐升。推荐关注供给出清后,房价复苏带动的资产价格重估过程中,估值逻辑从注重盈利的PE估值向注重房价的PB重估切换的过程,重点关注低PB房企及头部房企。

东方证券观点认为,地产板块的需求端政策放松态势延续。当前需求端政策逻辑是在“房住不炒”底线之上尽可能释放此前被抑制的合理住房需求,基本面将持续弱复苏,看好能够穿越本轮周期的企业,看好央国企和稳健经营的高评级民企在当前竞争格局中的相对优势。

地产ETF(159707)为全市场首只跟踪中证800地产指数的行业ETF,精简持仓23只龙头地产股,前十大重仓股权重超7成,重手聚焦龙头标的,龙头效应明显。其中保利发展、万科A、招商蛇口占比逾4成,在地产行业竞争格局改善、龙头强者恒强的大背景下,800地产指数中长期业绩和业绩优势明显。

二、 【食品ETF(515710)】

今日食品饮料板块震荡收红,食品ETF(515710)收涨0.36%,单日成交额放量至5519万元;值得注意的是,资金似乎开始右侧布局,尽管上一交易日(2.9)食品ETF(515710)大涨2.73%,但仍获超1800万元资金净申购。

尽管上周食品饮料板块有所回调,但板块基本面依旧比较稳定,或主要为资金短期切换。春节反馈动销逐步向好,消费回暖趋势明显。考虑到后续经济向好趋势,今年上半年看,以食品饮料为代表的复苏条线资产相对大盘依旧有取得超额阿尔法的逻辑支撑。

细分行业方面:

1、白酒行业:观点维持不变。从市场维度看,此次春节白酒动销表现略超预期,也验证了需求恢复的趋势。

2、 大众品:从成本跟踪情况来看,部分大宗商品已基本进入下行区间,因此板块成本压力将逐步减小,2023年起成本端有望推动业绩进一步释放弹性。而从需求端来看,近期渠道反馈餐饮、团餐、乡宴等场景修复较快,有望带动相关供应链企业的需求回暖。

a) 啤酒:往2023年看,我们认为销量在基数较低情况下有加速的可能,产品结构升级随着夜场等场景复苏也将继续向上,同时成本压力预计好于2022年。

b) 调味品:板块将受益于需求恢复及成本下降。

c) 速冻食品:受益于春节返乡人数增加、二三线城市旅游回暖,带动宴席餐饮消费表现较好,冻品销售呈现BC两旺态势。且我们认为该势头有望延续2023年全年。

d) 连锁:公共卫生防控好转带动连锁业态逐步复苏,消费需求持续提升,2023年困境反转预期较强,弹性较大。

e) 乳制品:液奶板块随着原奶价格的回落竞争格局有所改善,但短期需求仍然有一定承压,且消费升级有一定减缓,对公司业绩造成较大压力。但目前回调已较多,估值已处于底部区间。

公开数据显示,食品ETF(515710)跟踪中证中证细分食品饮料主题指数,6成仓位布局白酒,4成仓位布局啤酒、调味乳品等板块,其中“茅五泸汾洋”权重超50%(贵州茅台、五粮液、泸州老窖、山西汾酒、洋河股份),兼顾青岛啤酒、海天味业等啤酒、调味品龙头。

【化工ETF(516020)单日份额激增超11%】

昨天的复盘中我们提到,昨天午后化工ETF(516020)异常放量,溢价显著,或有巨额资金在盘中增仓。今天结合数据一看,昨日化工ETF(516020)单日获超4000万元资金净申购,份额增长近5000万份,单日份额激增超11%!

今天化工ETF(516020)随大盘走势低迷,缩量收跌0.82%,但盘中下跌区间持续性溢价交易仍然十分明显,显示资金积极布局化工板块,逢低吸纳筹码的趋势显著。

【券商ETF(512000)连续6日吸金7.22亿元】

与之同样获资金大举潜伏的还有券商ETF(512000),尽管大市节奏近期波动反复,券商板块近期却在悄然吸引场内资金的大幅加码。此前6个交易日,券商ETF(512000)分别获得3.36亿元、1.73亿元、8721万元、2267万元、7785万元、2537万元的净申购资金,6日合计“吸金”达7.22亿元,上周更是累计获资金净申购7.40亿元。虽然注册制并没有对券商股直接带来行情,但市场对于后市回暖信心颇足!短期下跌即补仓,可见资金对于券商修复信心仍然坚定。

风险提示:地产ETF被动跟踪中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21;食品ETF被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布日期为2012.4.11;化工ETF被动跟踪中证细分化工产业主题指数,该指数基日为2004.12.31,发布日期为2012.4.11;券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布于2013.7.15。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,地产ETF、食品ETF、化工ETF、券商ETF风险等级为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47