鲍威尔讲话,三个指标看港股回调压力

上周,美国超预期的非农就业数据给市场泼了一盆冷水,美元指数暴涨,美股回调。港股也受到牵连,恒生指数在从底部反弹了50%之后也开启了回调。本周二,鲍威尔发表讲话,也再次强调,如果经济持续向好,美联储将会被迫提高加息终端利率。

大家都知道,香港作为自由资金的港湾,受美元强弱的影响是非常大的。如果美联储提高加息终端利率,那么美元将会强势反弹,香港资金也会外流,这对香港股市是非常不利的。

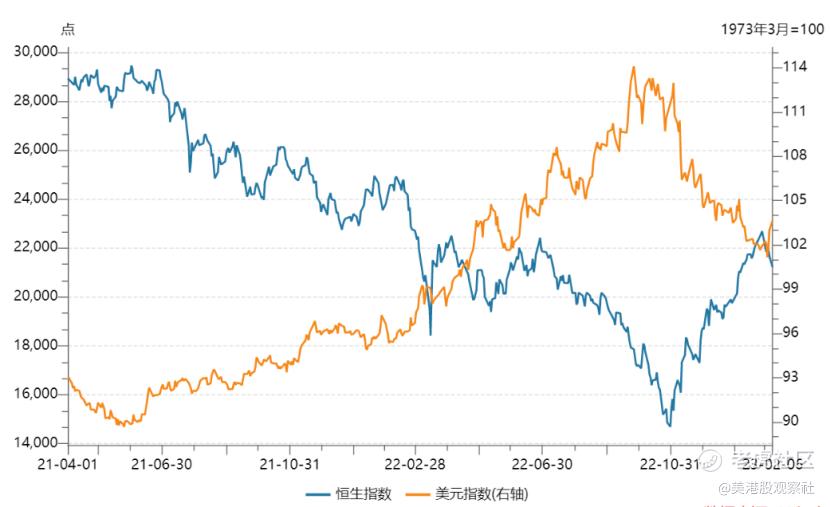

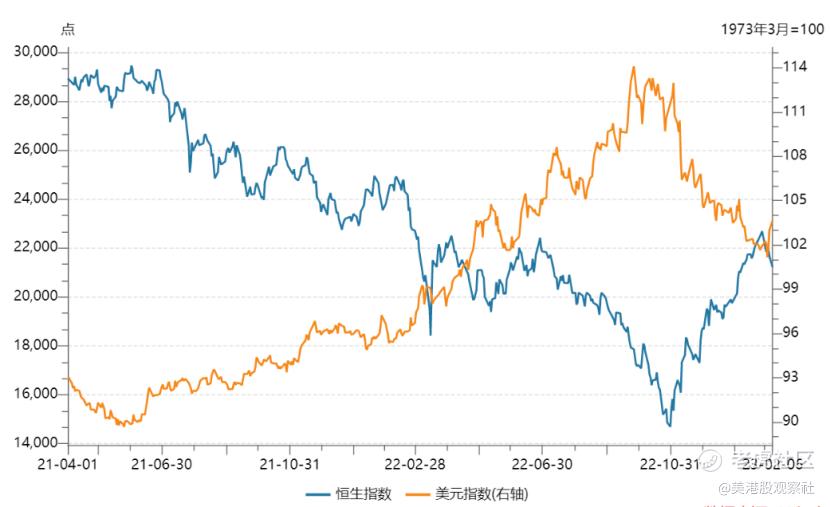

我们叠加下最近美元指数和恒生指数的走势图,可以发现,两个指标的相关度是非常高的,美元涨、港股跌,美元跌,港股涨。就这一波港股的上涨来说,美元指数的下跌是功不可没的。

现在,非农数据超预期,美联储最终加息的终值还可能进一步提高,这样一来,美元指数很可能重回涨势,港股就得跟着遭殃了。

除了美元指数以外,我们还有更多的指标来考查港币的流动性。

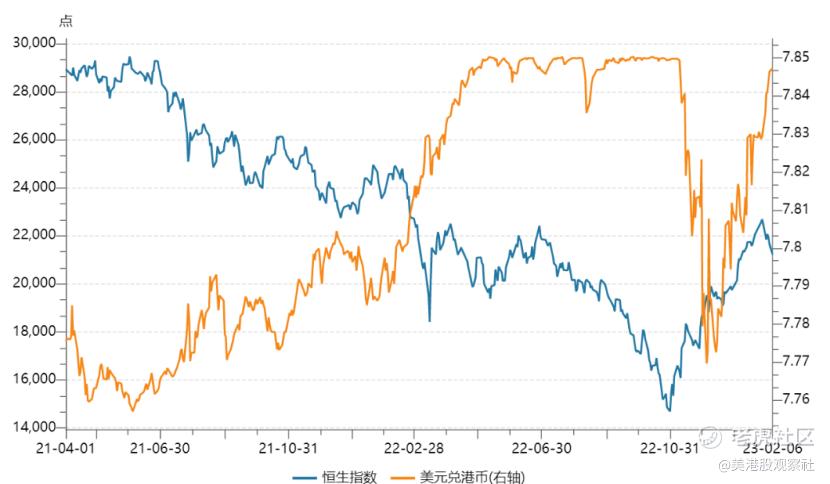

比如港币汇率。在港股的这一波反弹中,港币汇率经历了一波升值,但是现在,港币汇率又回到“弱方”了。香港从1983年开始实施联系汇率制度,锚定美元,在2005年改革之后,港币兑美元的汇率被控制在7.75到7.85之间,7.75是强方,表示港币升值压力大,7.85是弱方,表示港币贬值压力大。如今港币再次靠近“弱方”,说明有大量机构在卖出港币了。

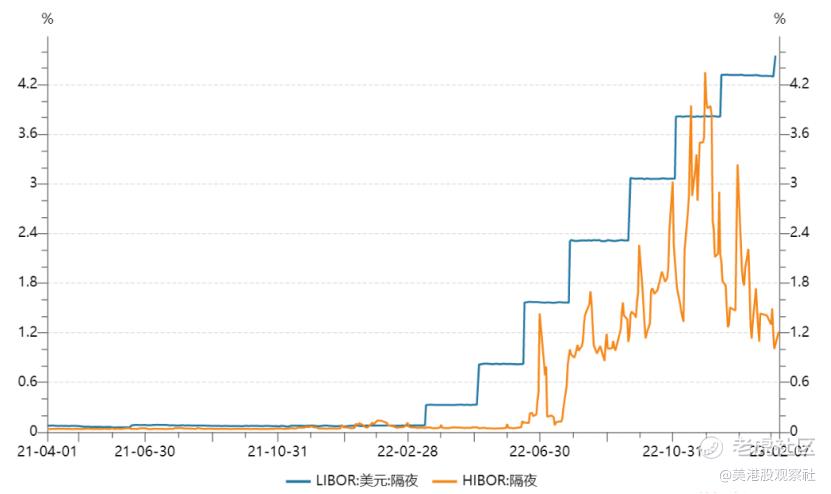

再比如HIBOR。HIBOR是香港银行同行业拆借利率,指的是香港货币市场上,银行与银行之间的一年期以下的短期资金借贷利率,反映了货币市场的充裕程度。HIBOR越低,说明港币越充裕,需求也就相对较弱。由于香港的联系汇率制度,香港应跟随美国加息,HIBOR也跟随美元LIBOR上涨。不过,现在,隔夜HIBOR下降到了1.2%,而隔夜美元LIBOR上涨到了4.6%。外汇上有个“carry trade”(套息交易)的做法。也就是卖出低利率的港币,买入高利率的美元,就可以实现盈利。这同样意味着香港资金将会流出。

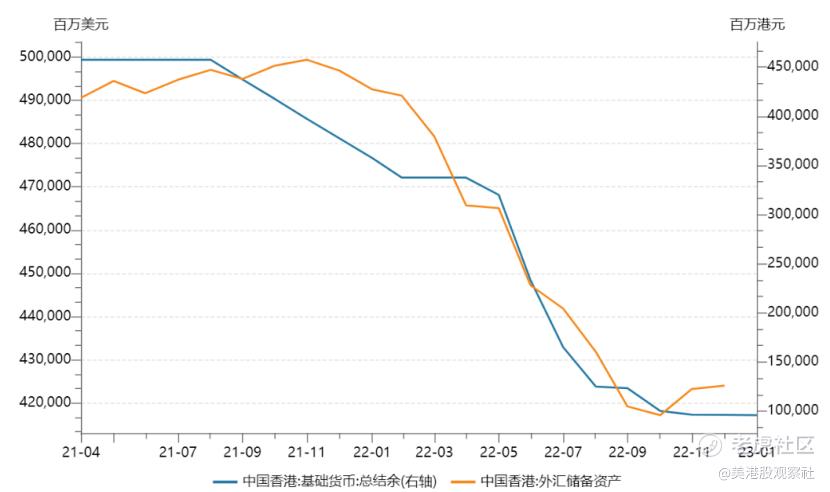

除了美元指数、港币汇率和HIBOR这三个指标外,还有两个指标也值得大家关注:香港外汇储备和银行体系总结余,香港资金的流出通常都会伴随这两个指标的下降。但是这两个指标都是每个月才会公布的数据,比较滞后,适合长周期的判断。从现在的数据看,趋势有反转的迹象,但是可能会有反复。从前面提到的三个指标的表现来看,外汇储备和总结余很可能继续探底。

所以综合来看,香港市场资金外流,港股继续回调的压力还是非常大的。

当然,我们也不用太担心。从更长的时间维度来看,香港的机会依然是很大的。

这次非农数据超预期下,美联储考虑扩大加息,但是这同时也说明了美国经济很强劲,美国最终实现软着陆是很可能的。我们在看另外一个现象,前一段时间美国科技巨头发了财报,业绩都不好看,而且准备裁员,微软准备裁减10000个职位,谷歌准备裁员12000人,这其实反映了美国高科技行业已经进入衰退。但是,非农数据为什么又很好呢?这不是两相矛盾吗?原因其实是,尽管高科技行业衰退,但是美国的基础服务需求依然是很旺盛的,这就拉动了就业的高涨。而两项冲减后,美国经济就很可能软着陆了。

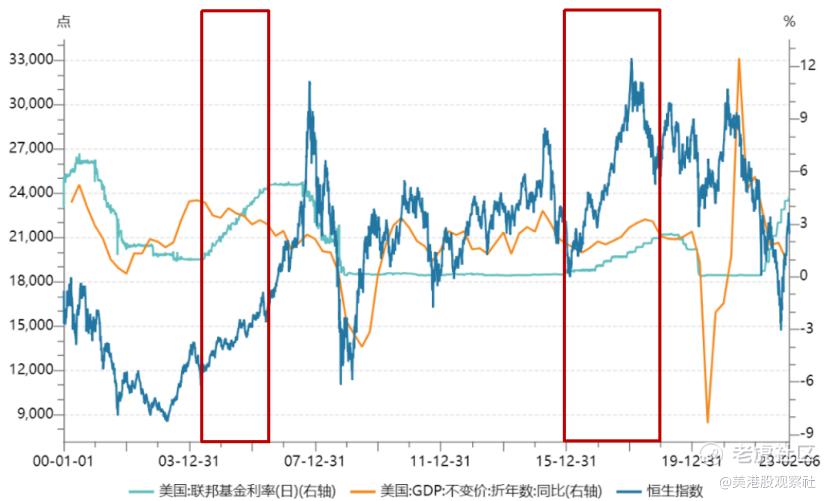

历史上,2004年和2015年两次加息后,美国经济都扛住了压力,实现了软着陆,也带动了美股和港股的反弹。

如果这次同样是软着陆,长线牛市就非常值得期待了!

$恒生指数(HSI)$ $恒生科技指数(HSTECH)$ $标普500ETF(SPY)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56