债市早报:资金面好转,银行间主要利率债收益率普遍下行

金融界2月3日消息 金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时的债市信息。

【内容摘要】2月2日,资金面均衡偏松,主要资金利率大幅下行;银行间主要利率债收益率普遍下行;奥园集团公告“20奥园02”变更利息兑付安排等议案获通过,万科拟对“20万科01”行使赎回选择权,宝武集团财务215.8万元逾期商票已结清,锦州银行公告主要股东拟对该行实施一揽子财务重组交易;转债市场指数震荡上涨,转债个券多数上涨;海外方面,各期限美债收益率普遍持稳,主要欧洲经济体10年期国债收益率普遍大幅下行。

一、债市要闻

(一)国内要闻

【证监会召开2023年系统工作会议】2月2日,中国证监会召开2023年系统工作会议。会议指出,2023年是贯彻党的二十大精神的开局之年。要认真落实中央经济工作会议部署,围绕推动经济运行整体好转,服务稳增长、稳就业、稳物价,坚定信心、振奋精神,纲举目张做好资本市场改革发展稳定各项工作。一是全力以赴抓好全面实行股票发行注册制改革。二是更加精准服务稳增长大局。增强股债融资、并购重组政策对科创企业的适应性和包容度。大力推进公募REITs常态化发行。在服务民营经济、中小企业、促进房地产平稳健康发展、支持平台经济等重点领域和薄弱环节,推出更多务实举措。三是统筹推动提高上市公司质量和投资端改革。四是坚守监管主责主业。围绕全面实行注册制后的市场秩序和生态塑造,加强各条线监管力量统筹,提升监管效能,推动各类市场主体依法合规稳健经营,督促行业机构完善合规内控和激励约束机制、加强从业人员管理,严厉打击违法违规活动。五是巩固防范化解重大金融风险攻坚战持久战成效。

【商务部:多措并举,着眼全产业链,突出关键点,继续稳定和扩大汽车消费】国务院新闻办公室于2月2日下午举行新闻发布会。商务部市场运行和消费促进司司长徐兴锋在回答记者问时表示,下一步,商务部将继续会同相关部门,多措并举,着眼全产业链,突出关键点,继续稳定和扩大汽车消费,重点抓好以下四个方面:一是稳定新车消费。推动汽车消费由购买管理向使用管理转变,要开展形式多样的汽车促消费活动,把新车消费增量给稳住。二是支持新能源汽车消费。三是继续扩大二手车流通。准备加快建设完善全国性的二手车信息查询平台,修订《二手车流通管理办法》,让车辆信息更加透明。通过二手车盘活3.19亿辆汽车存量市场,促进汽车梯次消费。四是畅通汽车报废更新。要修订完善机动车报废管理规定,健全报废机动车回收利用体系,鼓励有条件的地方开展汽车以旧换新,促进汽车循环消费。

【商务部:2023年要更大力度推动外贸稳规模优结构,稳定出口对国民经济的支撑作用】2月2日下午,国新办举行新闻发布会。会上,商务部对外贸易司司长李兴乾表示,当前,世界经济衰退风险上升,外需增长显著放缓,国际供应链格局也在加速重构,外贸发展环境是极其严峻的。2023年要更大力度推动外贸稳规模优结构,要稳定出口对国民经济的支撑作用。他强调,重点要落实好四项举措:一是强化贸易促进。密切供应商和采购商对接,稳住出口贸易。要全面恢复举办广交会等一系列国内出口展会线下展。同时,全力支持外贸企业参加境外各类专业展,从而创造更多的贸易机会。二是合理扩大进口。商务部要密切同贸易伙伴的合作关系,发挥中国超大规模市场优势,扩大各国优质产品进口,从而稳定全球贸易供应链。三是要深化贸易创新。促进跨境电商、海外仓等新业态持续、快速、健康发展。四是稳定外贸产业基础。要持续优化外贸产业结构,在做强一般贸易的同时,支持加工贸易向中西部、东北地区梯度转移,升级发展。

(二)国际要闻

【欧洲央行如期加息50个基点,承诺3月再加50个基点后评估后续路径】2月2日,欧洲央行公布最新政策决议,将三大主要利率均上调50个基点,符合市场预期。加息后,欧洲央行边际贷款利率为3.25%,主要再融资利率为3%,存款便利利率为2.5%。自去年7月以来,欧央行已加息300个基点,以更高的借贷成本减缓需求,防止通胀变得根深蒂固,目前主要再融资利率达2008年11月以来最高水平。值得一提的是,欧洲央行明确表示,鉴于潜在的通胀压力,利率仍需大幅上调。欧洲央行打算在3月份的下一次货币政策会议上再加息50个基点,然后将评估其货币政策的后续路径。然而,在12月的新闻发布会上,拉加德暗示将有三次加息,预计明年2月加息50个基点,此后或再有两次各50个基点的加息。除了对利率的承诺,欧洲央行还就如何缩减其5万亿欧元的债券投资组合提供了更多细节,重申了资产购买计划(APP)投资组合将从3月开始下降,3月至6月到期债务的每月上限为150亿欧元。欧央行新年首份利率决议声明的调整令市场鹰派预期回落。

【英国央行将利率提高50个基点,暗示可能很快暂停加息】2月2日,英国央行公布最新利率决议,连续第十次加息,加息50个基点,符合预期,基准利率已从2021年底0.1%的历史低点升至4%,本次加息投票比例为7:2,英国央行表示通胀风险“显著偏向上行”,通胀持续高企需要进一步收紧政策,英国在利率的前瞻指引中放弃了在必要时将做出“强有力的”回应的措辞。

(三)大宗商品

【国际原油期货继续收跌,NYMEX天然气价格微幅下跌】2月2日,WTI 3月原油期货收跌0.53美元,跌幅0.69%,报75.88美元/桶;ICE布伦特4月原油期货收跌0.67美元,跌幅0.81%,报82.17美元/桶;NYMEX 3月天然气期货收跌0.49%,报收2.456美元/百万英热单位。

二、资金面

(一)公开市场操作

2月2日,央行公告称,为维护银行体系流动性合理充裕,当日以利率招标方式开展了660亿元7天期逆回购操作,中标利率为2.0%。Wind数据显示,当日有4670亿元逆回购到期,因此当日公开市场净回笼资金4010亿元。

(二)资金利率

2月2日,银行间资金面均衡偏松,主要资金利率大幅下行:DR001下行50.59bps至1.594%,DR007下行12.63bps至1.911%,其他期限利率多数小幅波动。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

2月2日,资金面好转提振债市情绪,银行间主要利率债收益率普遍下行。截至北京时间20:00,10年期国债活跃券220025收益率下行1.25bp至2.8950%;10年期国开债活跃券220220收益率下行1.15bp至3.0535%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动:

2月2日,地产债成交价格整体稳定,2只债券成交价格偏离幅度超10%。其中,“21碧地03”跌超13%;“20荣盛地产MTN001”涨超16%。

2月2日,城投债成交价格整体稳定,3只债券成交价格偏离幅度超10%。其中,“16贵阳停车场债02”跌超17%,“17临川城投债01”跌超34%;“20兰州城投PPN007”涨超10%。

2. 信用债事件:

奥园集团:公司公告称,“20奥园02”2023年度第一次债券持有人会议审议了关于变更“20奥园02”第二年度利息兑付安排等议案,三项议案均获通过。

佳源创盛:民生银行公告称,公司拟于2023年2月8日召开“20佳源创盛MTN002”持有人会议,审议表决相关议案。

德信中国:穆迪称,出于自身商业原因,已撤销对德信中国控股有限公司的“Caa2”企业家族评级。撤销前评级展望为“负面”。

朗诗绿色管理:穆迪称,出于自身商业原因,已撤销对朗诗绿色管理有限公司的“Caa2”企业家族评级。撤销前评级展望为“负面”。

温州公用集团:公司公告称,温州市各区县政府及其他国有平台拟将所持水务和燃气等资产整合至本公司。

重庆涪陵国投:公司公告称,将持有能源集团33.31%股权无偿划转至涪发集团。

海南高速:公司公告称,公司实际控制人由海南省交通运输厅变更为海南省国有资产监督管理委员会。

川投能源:交通银行公告称,公司已按期召开“22川投能源SCP003”持有人会议,审议通过了《关于四川川投能源股份有限公司重大资产重组的相关议案》。

新津新城发展:公司公告称,“19新津新城MTN001”回售行权后仅存续500万元,由于该债券目前存续规模较小,对该标债券的流动性不利,经持有30%以上本期债务融资工具的持有人提议主承销商召集持有人会议,提请发行人提前兑付该标的。

中原环保:据郑州银行公告,中原环保股份有限公司拟于2023年2月16日召开“20中原环保MTN001”、“22中原环保MTN001”及“22中原环保MTN002”2023年第一次持有人会议。

南岭民爆:公司公告称,控股股东变更为葛洲坝,实控人变更为国务院国资委。

宝武集团财务公司:公司公告称,关注到上海票据交易所信息披露平台显示公司存在票据逾期记录,笔数为8笔,逾期发生额为2,157,667.84元。经核查,1月28日公司因网络技术故障,未查到该批票据的提示兑付信息,因而未能在票交所营业时间内完成确认及兑付工作,目前已结清所有票据。

锦州银行:锦州银行公告称,中国境内主要股东拟对该行实施一揽子财务重组交易,本次交易将有利于该行优化资本结构,增强综合竞争力,提升服务实体经济能力。相关交易尚存在不确定性,该行将适时公布上述相关交易的更新信息,股票继续停止买卖。

万科:万科企业股份有限公司公告,根据公司实际情况及当前的市场环境,公司决定行使“20万科01”发行人赎回选择权。本期债券发行总额15亿元,发行票息为3.02%,期限3+2年。

(三)可转债

1. 权益及转债指数

【A股三大股指震荡整理】 2月2日,权益市场主要股指早盘探底后震荡回升,午后再度震荡走弱,当日上证指数仅维持0.02%的微弱涨幅,而深证成指、创业板指下跌0.22%、0.44%。两市成交额维持万亿规模,北向资金持续净买入。当日申万一级行业指数窄幅震荡分化,18个行业指数上涨,但涨幅不及1%,13个下跌行业中仅国防军工、非银金融跌逾1%。

【转债市场指数震荡上涨】2月2日,转债市场主要指数早盘探底后震荡回升,午后维持红盘震荡,但整体涨幅不大,中证转债、上证转债、深证转债指数分别上涨0.17%、0.12%和0.25%。转债市场交易情绪高涨,日成交额644.19亿元,较前一个交易日增加55.20亿元,涨跌幅前十大个券成交异常活跃,合计成交额近四成。当日,470只个券中311只上涨,157只下跌,2只持平。个券表现上,蓝盾转债逆势上涨17.09%(正股下跌1.32%),大幅领先市场,当日成交额突破50亿元,惠城转债、永和转债、伊力转债受益正股大幅上涨,涨幅超过5%;当日绝大多数下跌个券跌幅基本与正股表现一致,其中拓尔转债、智能转债、贵广转债跌幅超过4%,较为明显,但智能转债在正股继续大涨情况下出现价格明显回调,或与市场及时止盈行为有关。

2. 转债跟踪

2月2日,三房转债、福新转债拟于2月7日上市。

2月2日,卡倍转债公告拟提前赎回,赎回登记日为3月15日;鼎胜转债、斯莱转债公告可能满足赎回条件。

2月2日,隆22转债公告可选择回售,回售期为2月10日至2月16日,丰山转债公告可选择回售,回售期为2月7日至2月13日,回售期内停止转股,主因均为部分募集资金用途变更,致附加回售条件生效。

(四)海外债市

1. 美债市场:

2月2日,各期限美债收益率普遍维持稳定,变动幅度很小。其中,2年期美债收益率维持在4.09%不变,10年期美债收益率小幅上行1bp至3.40%。

数据来源:iFinD,东方金诚

2月2日,2/10年期美债收益率利差倒挂幅度小幅收窄1bp至69bp;5/30年期美债收益率利差小幅收窄1bp至6bp。

2月2日,美国10年期通胀保值国债(TIPS)损益平衡通胀率小幅下行3bp至2.22%。

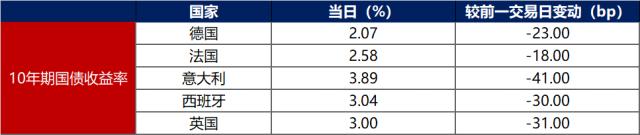

2. 欧债市场:

2月2日,市场对欧央行货币政策会议做出鸽派解读,主要欧洲经济体10年期国债收益率普遍两位数大幅下行。其中,德国10年期国债收益率下行23bp至2.07%;法国、意大利、西班牙、英国10年期国债收益率分别下行18bp、41bp、30bp和31bp。

数据来源:英为财经,东方金诚

中资美元债每日价格变动(截至2月2日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管86.33