注册制影响有限?此前两次试点消息公布后市场这样走,券商ETF(512000)基金经理盘中解读

2月1日,证监会就全面实行股票发行注册制改革主要制度规则公开征求意见,从多个维度为全面注册制的落地作出系统性部署。从股票交易到IPO首发、再融资、并购重组、持续监管,到证券公司、基金公司、创投机构乃至投资者,全面注册制改革牵一发而动全身。

千呼万唤始出来,全面注册制靴子落地无疑是A股近期最受瞩目的里程碑事件,从政策要点、市场影响到投资机会,均直指券商。

【250亿券商ETF(512000)基金经理解读】

券商ETF(512000)基金经理丰晨成分析认为,A股市场历经30余年,发行制度经历了由审批制到核准制,再到向注册制过渡的阶段。2013年十八届三中全会提出“推进股票发行注册制改革”,注册制首次写入中央文件;2019年1月23日中央深改委通过设立上交所科创板并试点注册制总体实施方案,2020年4月27日中央深改委通过创业板改革并试点注册制总体实施方案。经过近4年的试点,注册制的相关制度与规则得到了市场各参与主体的检验,各主体对注册制理念、制度、影响理解渐深,市场平稳运行,全面实行注册制的条件已经具备。截至2023年1月底,A股市场通过注册制上市的企业共1004家,总市值达9.6万亿元,占A股整体比例分别为19.8%/10.5%。

全面注册制改革是证券市场发行制度改革的重要一步,也是我国资本市场发展史上里程碑意义的事件。在上市发行制度上,实现了各板块的统一。进一步发挥市场在资源配置中的作用,提升A股市场优胜劣汰职能。是前期科创板、创业板、北交所试点注册制实践的总结及深化,体现出逐步推进、积极稳妥的制度创新思路。保持交易所审核、证监会注册的基本架构不变,在交易机制、发行上市审核定位、发行承销制度上,主板制度兼顾借鉴过往经验与板块自身特质。

对券商投行业务而言,注册制下的主板上市条件更多元包容,在充分信息披露基础上,可缩短审核周期,有助于减少企业上市排队时间,提升发行效率。根据中金公司研报的统计,此前创业板注册制改革试点后,新股从受理到上市平均所需天数由此前的520天缩短至380天左右,发行效率提升约27%,当前主板新股数量约占市场的30%,募集金额约占40%左右,我们按此粗略测算实行注册制后或将推升A股市场整体新股发行数量提升约8%左右,发行规模提升约10%左右。

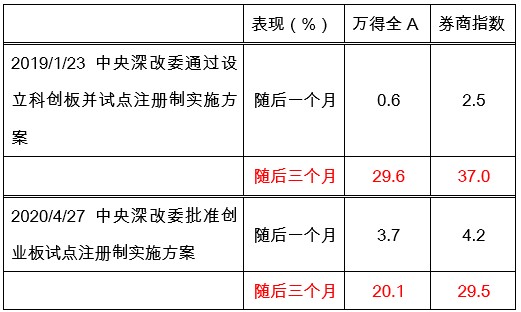

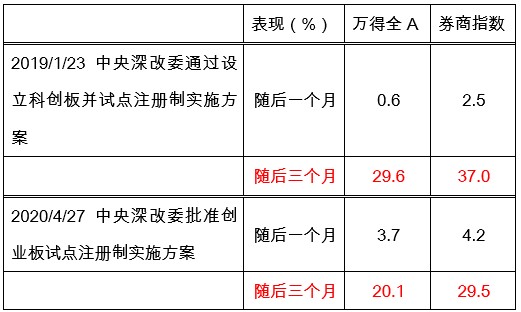

全面注册制改革中短期对A股市场尤其是券商基本面的影响有限,更多的是对市场情绪面的影响。我们测算了过往两次试点注册制消息公布后市场后续走势,可以看出市场在其后一个月、三个月都走势积极,券商板块的表现都较市场表现更优。

资料来源:中金公司

【情绪高开低落,券商板块弱势下探盘中巨振】

2月2日,券商板块早盘高开后快速下跌,盘中持续弱势振荡整理, 券商ETF(512000)现跌1.7%,盘中振幅近4%,目前成交额超10.4亿元,继续大幅放量,已超昨日全天成交。

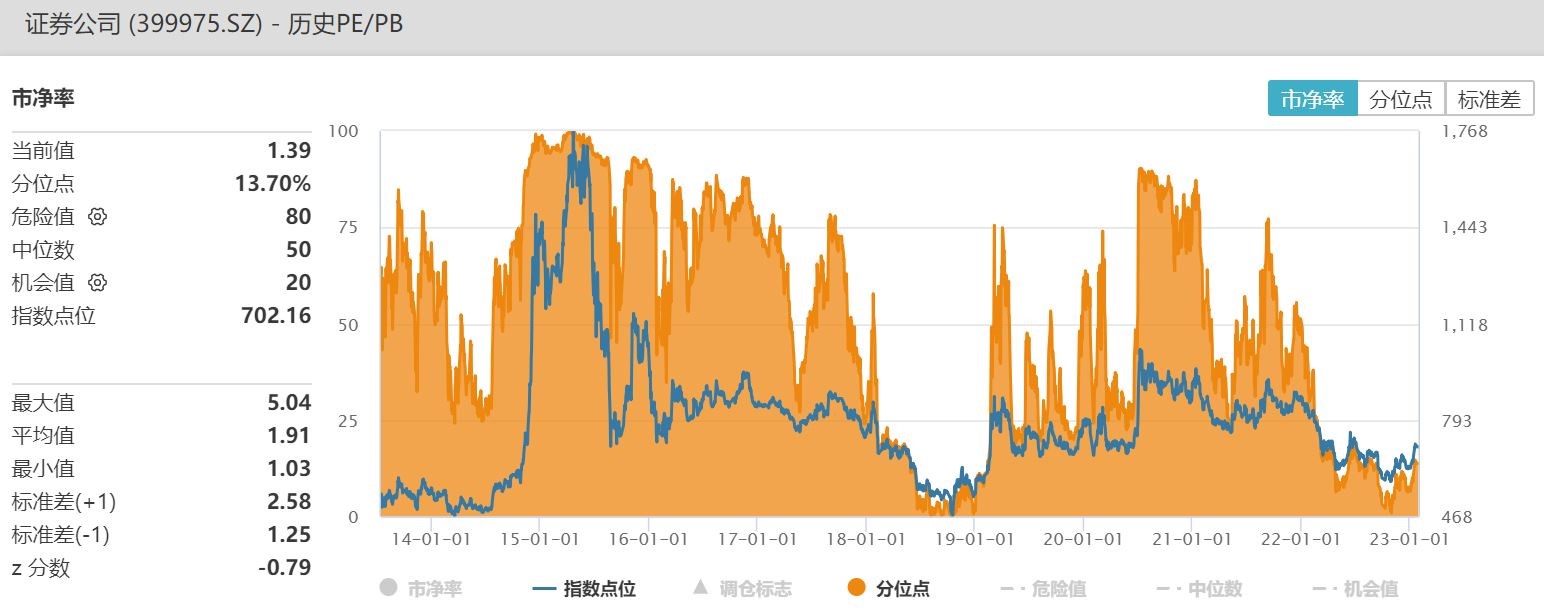

目前券商ETF(512000)跟踪的中证全指证券公司指数(399975)最新市净率为1.39倍PB,低于历史86%以上时间区间,仍处于历史底部区域,在政策向好、资本市场建设高度持续提升、财富管理需求驱动、金融市场创新持续开放等长期正向因素助推下,板块配置价值显著。

资料显示,券商ETF(512000)跟踪的中证全指证券公司指数一键囊括49只上市券商股,其中前5大权重占比达43%,前10大权重占比达58%,近6成仓位集中于十大龙头券商,“大资管”+“大投行”龙头齐聚;另外4成仓位兼顾中小券商的业绩高弹性,吸收了中小券商阶段性高爆发特点,是一只集中布局头部券商、同时兼顾中小券商的高效率投资工具。

【风险提示】券商ETF跟踪的标的指数为中证全指证券公司指数(399975),中证全指证券公司指数基日为2007年6月29日,发布于2013年7月15日,该指数的历史业绩是根据该指数目前的成份股结构模拟回测而来。其指数成份股可能会发生变化,其回测历史业绩不预示指数未来表现。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!基金管理人评估的本基金风险等级为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。基金投资需谨慎。

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47