年报业绩预告:哪些景气延续?哪些困境反转?

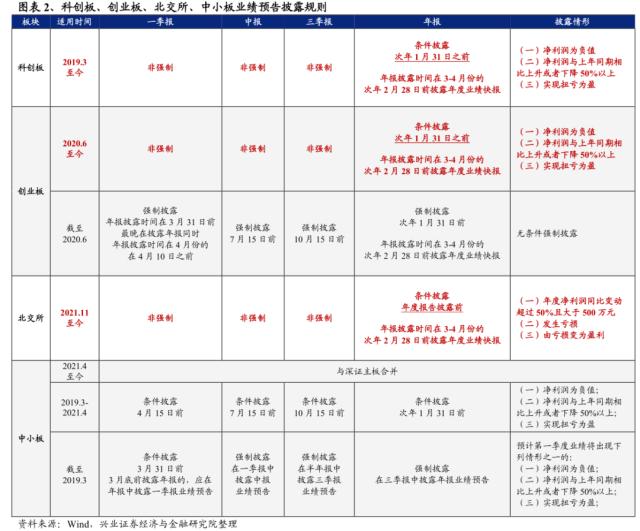

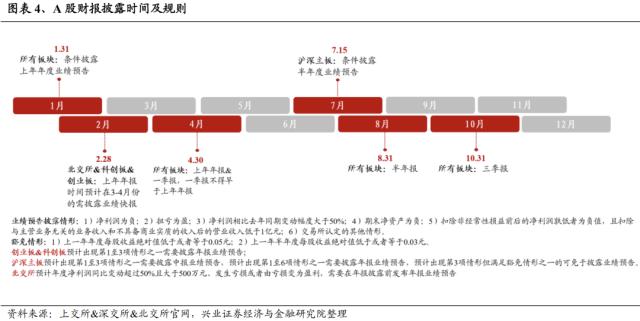

一、当前 A 股业绩预告披露制度如何?

根据最新规定,当前主板年报与中报业绩预告均为有条件强制披露,科创板、创业板与北交所仅对年报业绩预告做条件披露要求。近年来 A 股业绩预告披露规则持续完善,根据最新要求,当前主板年报与中报业绩预告均为有条件强制披露,一季报与三季报均为非强制自愿披露;而科创板、创业板与北交所仅对年报业绩预告有条件披露要求,其余财报预告均为自愿披露。其中,亏损、扭亏为盈和净利润同比变动超过 50%是上市公司需披露业绩预告的三个主要条件。

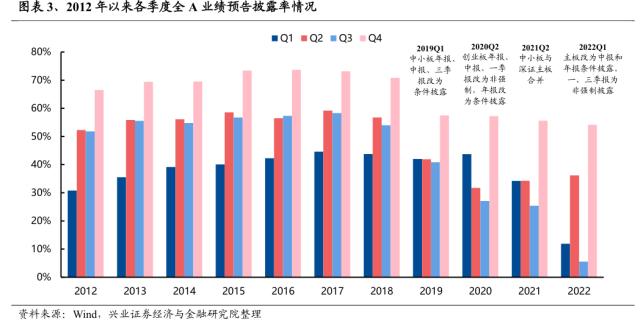

随着披露规则调整,全 A 业绩预告披露率近年来整体回落。自 2019 年以来,各板块业绩预告披露规则相继调整,由强制披露要求逐渐转为条件披露或自愿披露,全 A 业绩预告披露率开始整体回落,尤其是一季报及三季报业绩预告披露率明显降低,而年报与半年报因为有条件披露要求,披露率相对较高。

二、2022Q4 业绩预告有何变化?

1、板块情况:全 A 业绩环比回落

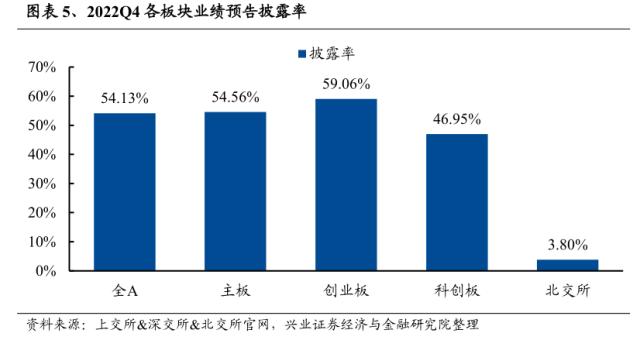

全 A 超五成上市公司披露年报业绩预告。截至 2023 年 1 月 31 日 20 时,A 股整体 4639 家上市公司中(剔除上市一年之内的公司,下同),共 2515 家上市公司发布了 2022 年年报业绩预告/快报/年报,其中实际公布业绩 2511 家,实际披露率54.13%。其中主板 3101 家上市公司有 1692 家披露,披露率为 54.56%;创业板1082 家上市公司有 639 家披露完毕,披露率 59.06%;科创板 377 家公司有 177 家披露,披露率为 46.95%;北交所 79 家公司有 3 家披露,披露率为 3.80%。

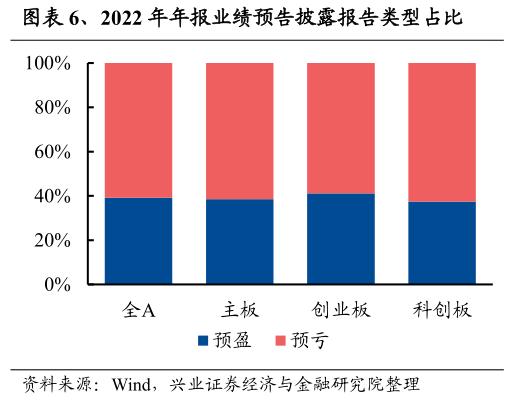

已披露业绩预告的公司中,预喜率近四成。我们按照业绩预告的类型,将已披露业绩预告公司分为预盈(包含略增、扭亏、续盈、预增)、预亏(略减、首亏、续亏、预减)两组,预喜率为预盈公司数量的占比。在已披露业绩预告类型的 2428家上市公司中,共 951 家预盈,预喜率为 39.17%,在近 10 年年报业绩预告中首次低于 50%;其中主板、创业板和科创板的预喜率分别为 38.47%、41.14%和 37.43%。

据 2021 年报业绩预告,全 A 业绩增速环比回落。从已经披露了业绩预告的公司来看,以 2021 年同期为基准,全部 A 股 2022 年年报业绩增速中位数为-8.57%,较 2022 Q3 实际业绩增速回落 10.02个百分点。具体来看,其中主板、创业板和科创板的业绩增速中位数分别为-4.82%、-10.83%和-50.21%,较 2022 Q3 实际业绩增速分布下降 5.56、21.33和 68.29个百分点。

2、 行业结构:社服、家电、公用事业业绩增速改善最为明显

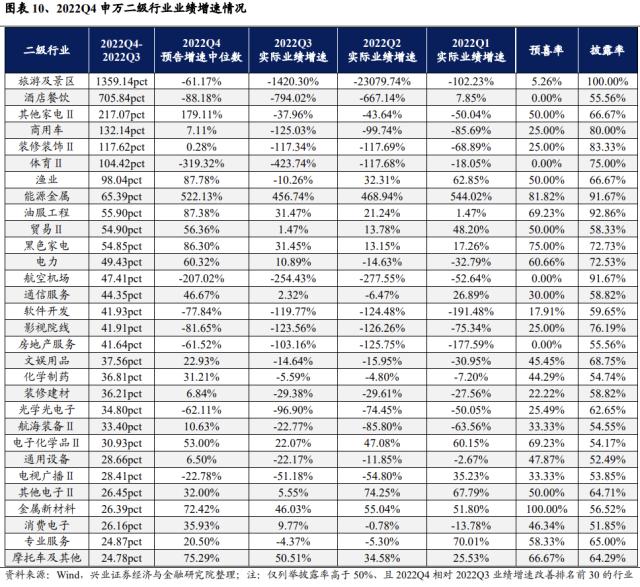

根据已发布 2022Q4 业绩预告/快报/年报实际披露业绩,我们对全 A 各行业整体业绩进行分析:

从预告业绩增速中位数看,31 个一级行业中共有 13 个行业实现业绩同比增长,其中 煤炭、家用电器、有色金属、通信、电力设备、农林牧渔和公用事业行业 预告业绩增速中位数靠前且预喜率在 50%以上,景气度维持高位;此外, 银行、机械设备、石油石化、医药生物、基础化工和汽车行业 业绩也同比有所提升。

从业绩变动情况看,2022Q4 共 12 个行业业绩增速环比提升,社会服务、家电、公用事业、机械设备和通信行业业绩增速边际改善最为明显;此外, 社会服务、公用事业、机械设备、银行和汽车行业 已连续两期增速环比改善。

从细分行业看,预告业绩增速中位数维持高位的行业主要为 光伏设备、电池、其他电源设备等新能源相关行业、能源金属、金属新材料、小金属等有色行业以及养殖业、种植业、林业、饲料等农林牧渔行业 ;

从细分行业业绩变动情况看,油服工程、贸易、黑色家电、电力和通信服务等 业绩增速有所提升, 其它家电、商用车、装修装饰、渔业和文娱用品 等业绩增速由负转正 , 旅游及景区、酒店餐饮、体育、房地产服务、航空机场和房地产开发 等 2022Q4 业绩预告增速中位数略有下降,但环比 2022Q3有较为明显的改善。

此外,电子细分行业内部业绩分化最为明显,电子化学品业绩增速维持高位,光学光电子、消费电子和其他电子景气边际改善,半导体业绩增速有所下行。

3、个股层面:中国石油利润预增较多,四大航预亏规模居前

从个股来看,相比 2021 年同期,2022 年年报业绩预告净利润增加额最多的 10 家公司 主要分布于新能源产业链(电力设备 2 家、有色金属 2 家),主要受益于新能源产业快速发展;另外还有 2 家来自煤炭行业,其余则平均分布在石油石化、房地产、商贸零售和农林牧渔行业。而 2022 年年报业绩预告净利润减少额最多的 10家公司主要分布于交通运输(4 家)和房地产(3 家),交通运输企业净利润下降的主要是受疫情冲击、市场持续低迷、油价高企和汇率贬值等多方面影响,而房地产企业净利润下降的主要原因是疫情和地产周期下行。

三、哪些行业超预期个股占比较高?

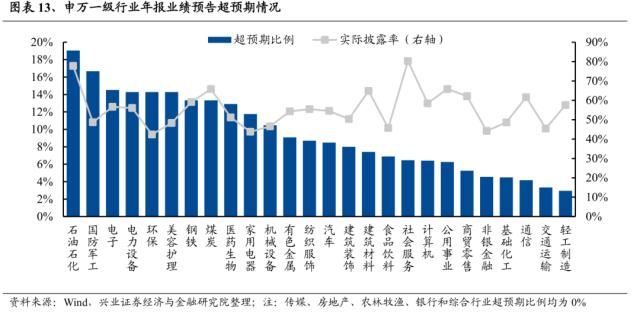

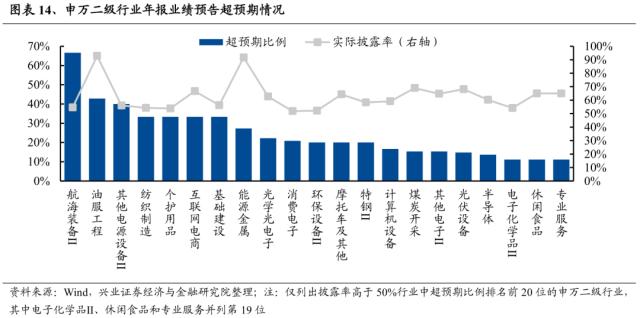

我们以 2022 年分析师一致预期净利润为参考,将业绩高预期幅度大于 10%的个股定义为“超预期个股”,计算各行业“超预期个股”数量占比。

一级行业中,超预期比例靠前的行业为石油石化(19.05%)、国防军工(16.67%)、电子(14.52%)、电力设备(14.29%)、环保(14.29%)和美容护理(14.29%) 。

二级行业中,超预期比例前十的行业为航海设备Ⅱ(66.67%)、油服工程(42.86%)、其他电源设备Ⅱ(40.00%)、纺织制造(33.33%)、个人用品(33.33%)、互联网电商(33.33%)、基础建设(33.33%)、能源金属(27.27%)、光学光电子(22.22%)等。

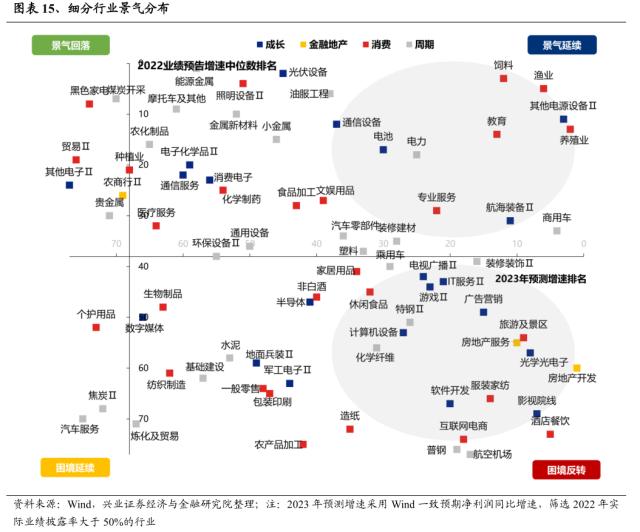

四、2023 年细分行业中哪些景气延续?哪些困境反转?

根据 2022 年已经披露的业绩增速与 2023 年一致预期增速:

2023 年有望景气延续的细分行业集中在 新能源(电池、电力、其他电源设备、光伏设备)、农林牧渔(饲料、渔业、养殖业)、社会服务(教育、专业服务)、汽车(商用车、汽车零部件)等。

2023 年有望实现困境反转的细分行业集中在 地产链(房地产开发、房地产服务)、出行链(航空机场、旅游及景区)、大消费(酒店餐饮、服装家纺、互联网电商)及信创(软件开发、IT 服务、计算机设备)、传媒(影视院线、游戏、广告营销)与半导体等。

风险提示

经济恢复不及预期、业绩预告增速与实际增速差距过大等

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47