为什么说借贷协议才是LSD的最大隐藏赢家?

借贷协议依靠 LSD 所赚取的利润可能比 LSD 协议本身还要多?是的,你没听错,在 ETH 上海升级之后,这一潜力也有望充分兑现。此处不仅有投资/套利机会,还有明牌空投机会,且看本文为你分解。

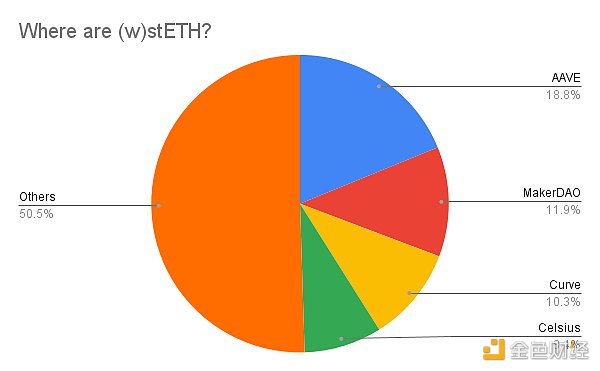

首先我们来看下当前的具体数据 。对于还没有开启 unstake,价格波动较大的 stETH,目前有 31% 在 AAVE/ MakerDAO 两大借贷协议上,还有少量在 Compound/ Euler 等借贷协议上,纵使潜力尚未被完全挖掘,也稳坐 stETH 第一大应用场景了,毕竟即使 Curve 也仅占 10%。

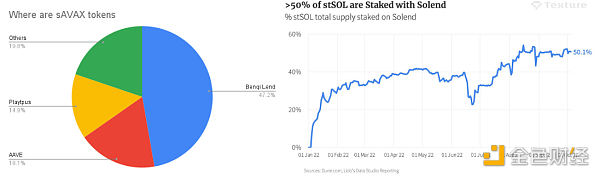

开启 unstake 后这块预计会怎么样呢。我们看下 Avax 这个DeFi生态相对发展较为成熟的 Alt-L1 ,Benqi/AAVE 两家借贷平台合计占据了高达 65% 的 sAVAX (AVAX LSD)份额。曾经 Solana 未遭难的时代也一度有过半的 stSOL 在 Solana 最大的借贷平台 Solend 上的,若加上 Larix 等其他协议,约莫整体占比也是在 60% 往上了。

为什么会这样?原因有二:

LSD 本来就是优质抵押品,抵押的时候还可以赚利息,老少咸宜,从 3AC 到 wormhole 黑客都喜欢

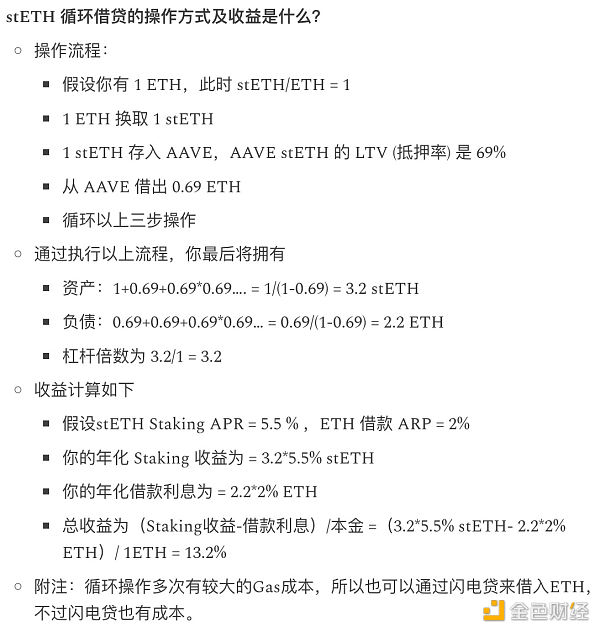

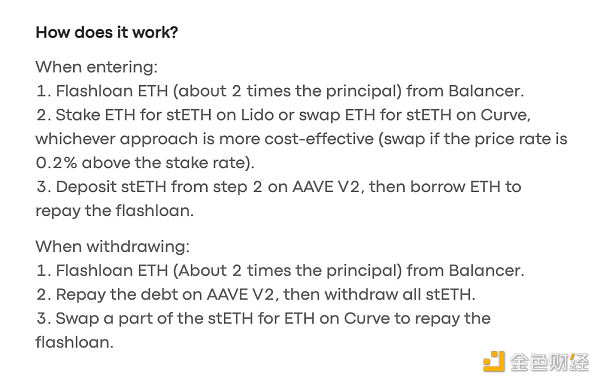

杠杆质押是 LSD 规模增长第一引擎,抵押品和借款高度相关,提高收益的同时爆仓风险较小,具体参见下图

本质上来说借贷协议充当了将质押利率传导到原生资产上的通道。比如 stETH 循环借贷大幅提升了 AAVE ETH 的利率和体量,而 AAVE 又将这一利率传导至与之组合的 DeFi 生态,以及影响其他平台,从而提升 ETH 的基准利率。

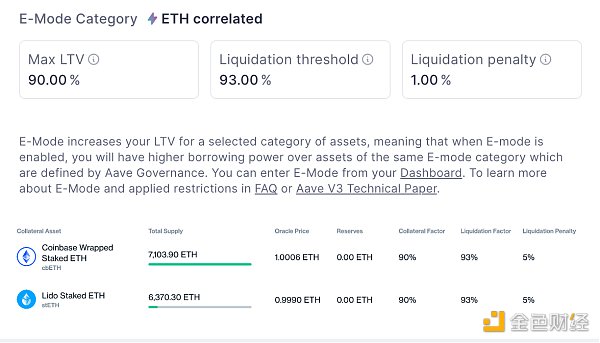

既然 LSD 这么好赚,借贷协议也针对 LSD 有优化政策对待,比如 AAVE V3 Emode,如果你仅借 ETH 的话,那么 stETH 的抵押率 LTV 高达 90%, Comp V3 针对 stETH/cbETH 也是类似条款。这种条款下 1ETH 最后可以变成 10stETH,快速帮 stETH 扩大规模。对于折价买入 stETH 的套利者来说,其也可以利用此 10倍扩大套利收益。

根据以上数据我们估算下借贷协议的收益,假设 LSD 总质押奖励为 X, 60% 的 LSD 位于借贷协议中,平均 LTV = 75% ,借贷利率为质押利率的 75% , 协议抽成为 15% (AAVE ETH 抽成), 那么借贷协议所赚取的收入为 X*60%*75%*75%*15% = X*5.1% ,而 Lido 协议的质押奖励分成也仅为 5% 。

这本质上是因为借贷协议的门槛较高,更注重历史信誉积累(比如AAVE在没有流动性挖矿奖励的情况下依然和 Compound 差距越拉越大)加之当下竞争也基本趋缓,所以可以设置更高的抽成比例。

如上所述,随着上海升级到来的LSD 规模增长以及价格波动降低,借贷协议将会闷声发大财,但必须注意的是 ,以 全流通市值/协议收入 来估值, 借贷协议估值普遍不低,AAVE 就高达 160 倍,即使此番利好落地,依然不会很低估,所以本次机会依然需要观察叙事变化。

抓叙事自然是不容易的,但此处还有几个空投机会可以关注。

LSD 抵押自然衍生出了一些需求:

避免抵押爆仓,需要合适的杠杆管理工具

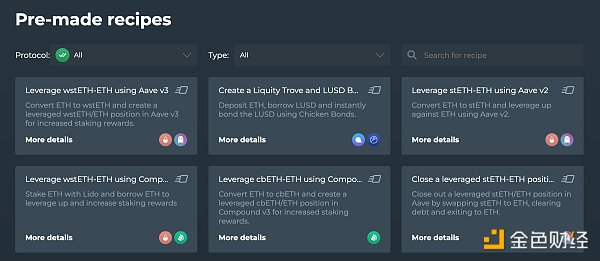

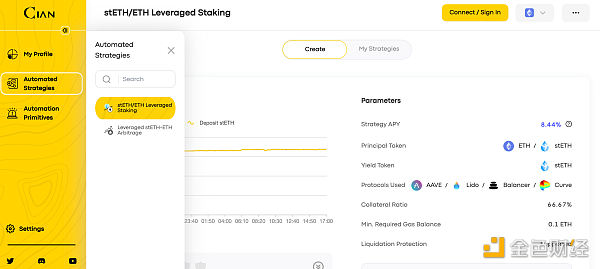

杠杆质押操作麻烦且Gas成本高,通过闪电贷就简单多了,也需要自动化策略(参见下图cian.app的策略)

一个是做 DeFi 头寸管理尚未发币的老牌项目 DeFiSaver,其主业是杠杆管理,也针对 LSD 提出了不少一键自动化策略,不过其上线三年有余仍未发币,加上上一波牛市赚的盆满钵满,发币欲望也未可知,不过 DeFi Saver 上了 Arbi/OP,试一试到是 Gas 也没多少。

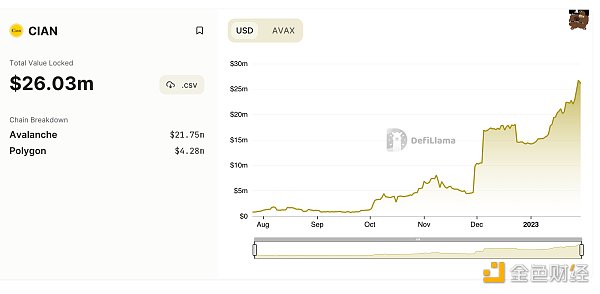

另一个就是目前专注于做 LSD 相关自动化策略的cian.app了,该项目倒是基本明牌空投,经常整活发各种 NFT,AMA 也说过 23年会发币,看 TVL 数据的话增长也不错。

Cian 支持 ETH/ Polygon/ Avax 三条链,打开官网一看也基本是 LSD 杠杆质押策略,说 23年 发币估计也是想抓住这波上海升级的机会。

总而言之,借贷协议最终在 LSD 中获取的收入或许将不输 LSD,不过考虑借贷协议目前的高估值,依然需要依赖叙事来驱动。杠杆质押是实在能扩大质押收益的,目前也有空投机会。不过既然是涉及到杠杆,其风险自然也高于寻常,还是要多做功课。

来源:金色财经

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26