“数”说板块轮动规律!为何顺周期、科技、消费如此切换?

投资者对于板块间轮动规律以及市场风格切换,往往不容易掌握,造成无法精准踩点,望“市”兴叹。特别是2022年市场动荡起伏,产业政策、全球利率、上市公司业绩等诸多方面都对市场有影响。 在还原A股指数走势基础之上,金融界上市公司研究院基于强算法支撑,整合一套板块轮动模型,通过数据说明哪些大类板块处于高景气度并可视化背后变化规律。

本篇文章将分四个部分展开:

一,模型设计思路简单解析。

二,6大板块共振区间段分析。

三,3大明显板块轮动区间段及背后原因分析。

四,板块轮动模型总结。

一:设立6大板块及景气度高低研判标准

制作板块轮动规律模型,首先解决板块划定问题。综合考虑A股上市公司行业性质、行业市值大小及权重等方面,划分为金融、科技、制造、防御、消费和顺周期6大板块。

其中,金融板块涵盖银行、证券、保险等细分行业。科技板块涵盖新能源、半导体、信息技术等前沿科技行业。制造板块涵盖工程机械、化工、造纸等传统工业。防御板块也可以定义为必选消费,集中在食品饮料、酿酒、医药生物等行业。消费板块主要由家用电器、旅游等可选消费行业,以及少数农林牧渔等必选消费行业组成。顺周期板块主要指煤炭、钢铁、有色等对宏观利率依赖较大的行业。划分后,可以看出科技、制造等板块涉及行业在10个以上,顺周期板块涉及行业较少。

表1:按照公司行业性质划分的六大板块

制图:金融界上市公司研究院;数据来源:通达信

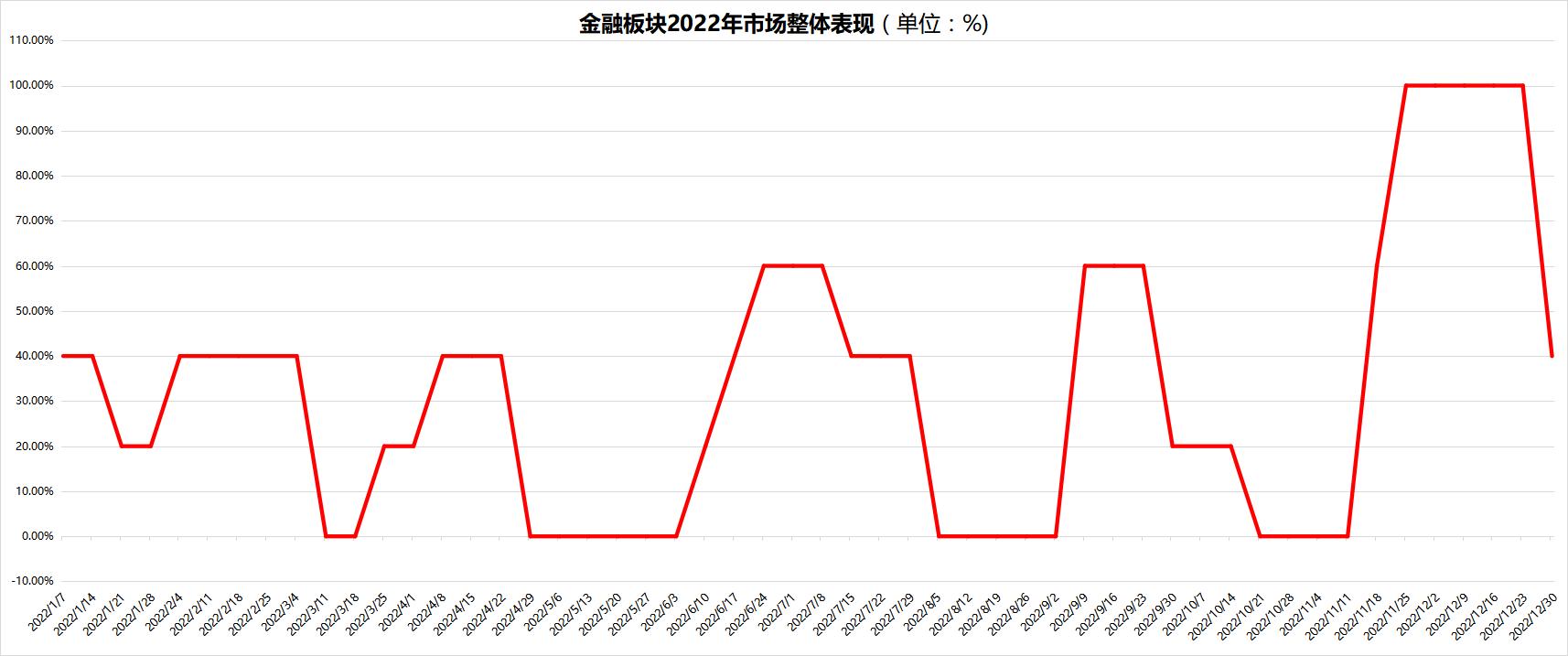

板块敲定后,再来解决时间等问题。以周为单位,对板块景气度判定,范围从0%至100%。以金融板块为例,涉及银行、保险等5个子行业。板块景气度100%时,表示5个行业均处于高景气度;板块景气度0%时,表示5个行业均处于低景气度。其他数值代表不同的景气程度,数值越高景气度越高。

图2:金融板块2022年市场整体表现

制图:金融界上市公司研究院;数据来源:Choice、通达信

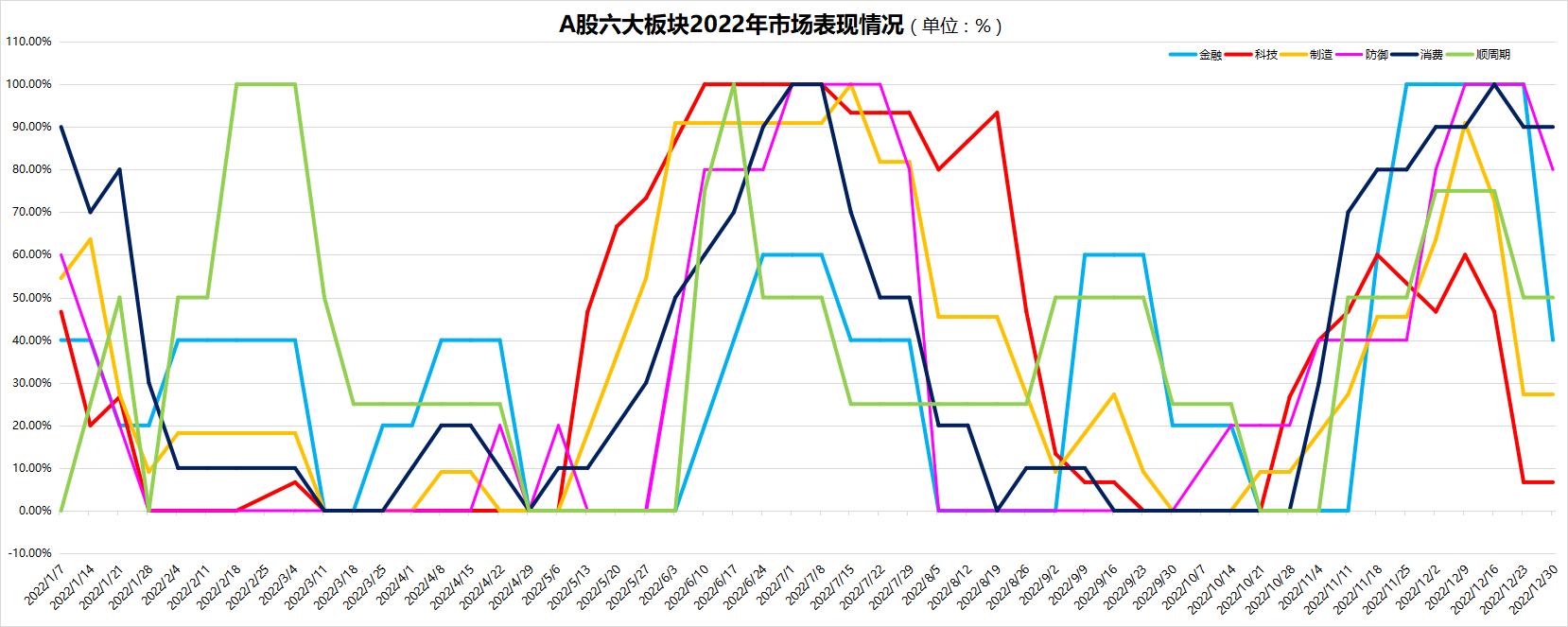

至于景气度高低的评判标准,金融界上市公司研究院有一套成型的算法,简单来说参考了周线级别的停损转向操作点等指标,结合指数近期走势表现与指标信号进行比对,判定这一指数景气度高低(或称为牛熊)。金融板块制作好后,将全部6大板块统一在一张图表中,反映2022年整体景气度和背后轮动规律。

图3:A股六大板块2022年市场表现情况

制图:金融界上市公司研究院;数据来源:Choice、通达信

二、6大板块多数时刻受大势影响,形成共振区间段

模型建立好后,对六大板块景气度观察发现,受到大势环境影响,板块景气度变动有很高的相似性。2022年6大板块发生4次明显的景气度共升降规律。

其中,一次板块景气度下降行情发生在去年3、4月。在外部受到美联储加息,全球多个国家开启加息周期,叠加俄乌局势扑朔迷离等影响,在内部受到“稳增长”的诸多政策措施推出进度低于市场预期,疫情影响二季度上市公司业绩等多个因素共振下,A股在寒冷环境之下,上证指数两月分别下跌6.07%和6.31%。这段时间,排除上市不久的新股,两市仅有392只(占比8.39%)个股上涨。

反映在板块轮动模型中,可以看到6大板块3、4月景气度指数骤降至0%。其中,防御、消费板块率先降至0%。顺周期板块是最后调整的板块,当其他板块跌至0%时其景气度在50%附近调整,4月下旬降至0%。

另外,一次板块景气度抬升行情发生在去年10、11月。在外部受到美联储加息放缓,全球通胀得以控制等影响,在内部受到上市公司三季报业绩环比提升,“二十大”会议指明未来发展方向,市场估值水位凸显等多个因素共振下,A股6大板块景气度迅速提升,11月下旬金融、消费、防御等板块景气度提升至100%。

最后,金融界上市公司研究院再将上证指数、沪深300等大类风格指数考虑其中,制作一个景气度指数。对比看出,6大板块的景气度共振区间与大盘指数高度类似。

图4:大盘指数2022年市场表现情况

制图:金融界上市公司研究院;数据来源:Choice、通达信

三、顺周期、科技和消费板块先后成为3轮上涨行情主力军

分析好6大板块景气度共振区间段后,再看顺周期、科技和消费板块在2022年分别走出了3段独立行情,成为领头羊。

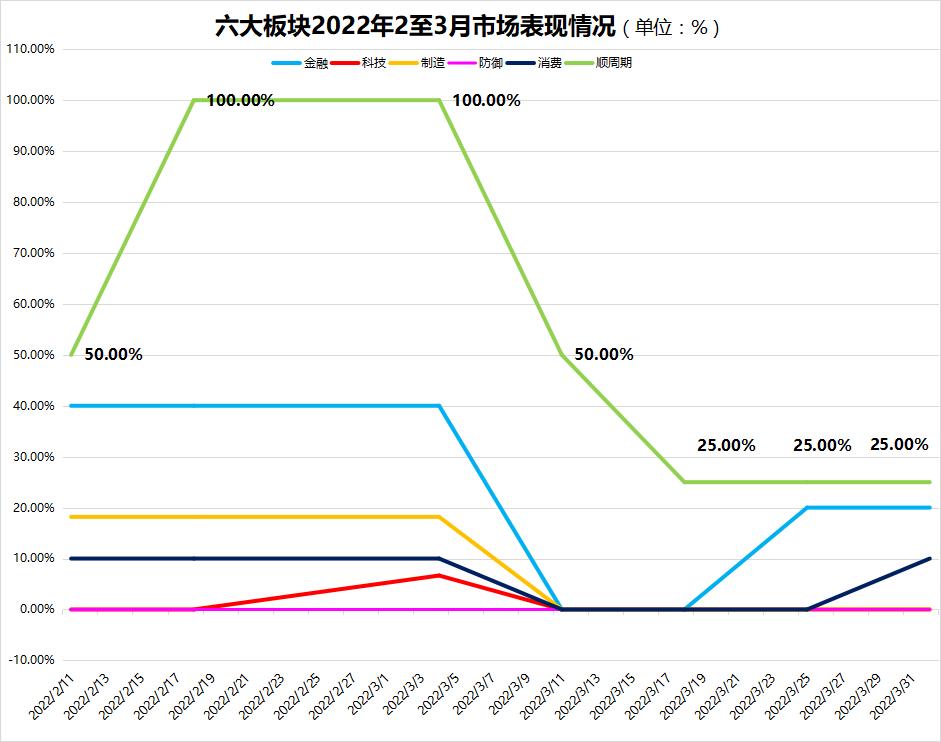

(1)顺周期板块

2022年2月至3月,顺周期板块表现出色。板块轮动模型中,顺周期板块连续1个多月景气度达到100%,其他板块景气度在40%以下。即便3月下旬顺周期板块景气度降至50%,也领先其他板块表现。

图5:六大板块2022年2月至3月市场表现情况

制图:金融界上市公司研究院;数据来源:Choice、通达信

顺周期板块中,煤炭行业权重较大,去年上半年市场也有一段“煤”飞色舞行情。煤炭价格与产量是影响企业营收的两大因素,2022年煤炭行业价量齐升,营收亮眼。边际价格上看,能够反映煤炭等工业品价格指数的PPI同比正值高点,2022年前3月PPI分别为9.1%、8.8%和8.3%。产量上看,第二,2022年前11月,全国煤炭产量40.9亿吨,同比增长9.7%,创出历史新高。

综合而言,近2年煤炭市场在供给制约、需求韧性等因素共振下,煤炭企业盈利安全边际显著,煤炭投资逻辑正在从周期转向价值。

(2)科技板块

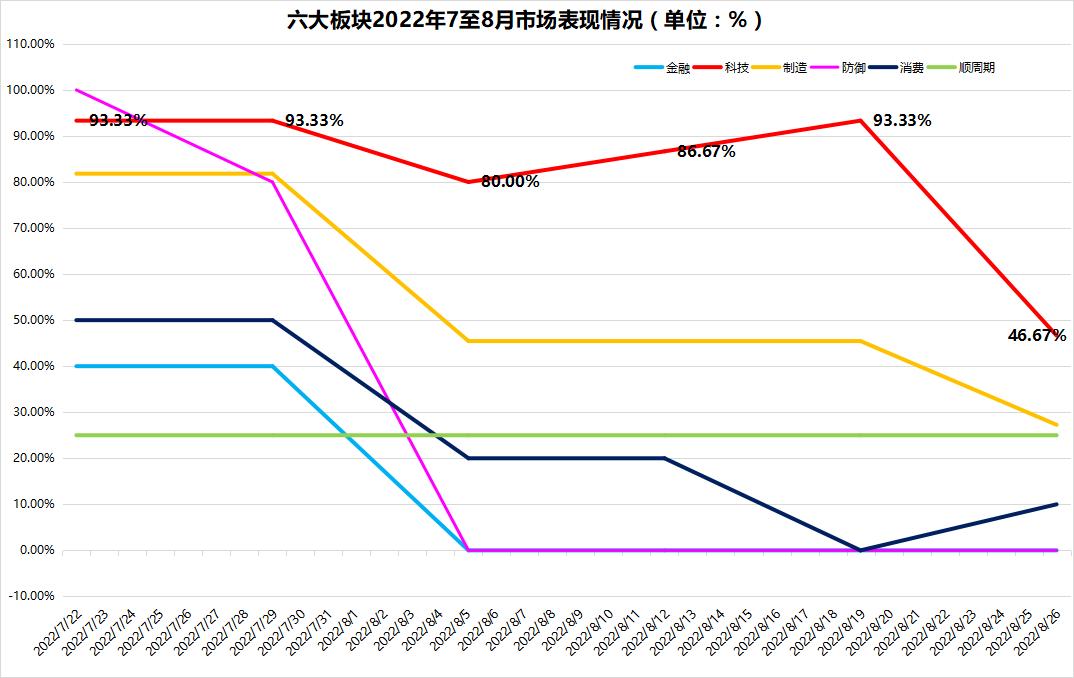

自2022年5月A股迎来反弹行情后,多数板块在连续2月上涨后,7月进入调整状态,而科技板块体现长尾效应,依然保持较高景气度。7月至8月,科技板块景气度稳固在80%以上,而此时其他板块景气度在50%以下。

图6:六大板块2022年7月至8月市场表现情况

制图:金融界上市公司研究院;数据来源:Choice、通达信

科技板块反弹持续性较强,可从基本面等三个方面分析。政策面而言,科技兴国是我国长期发展战略,电子、计算机、通讯等新兴科技在“十四五”规划等报告中高度重视。宏观面而言,在经济复苏、货币相对宽松的环境下,科技企业融资成本降低,负债情况得以缓解,利于企业发展。

另外,7至8月正值上市公司中报披露期,科技板块上市公司利润增速居前。其中,通信设备、光伏设备、电池行业累计净利润相比同期分别上涨了346.38%、102.12%和72.86%。对比之下,旅游景区、教育、养殖等行业2022上半年亏损,利润下滑明显。

(3)消费板块

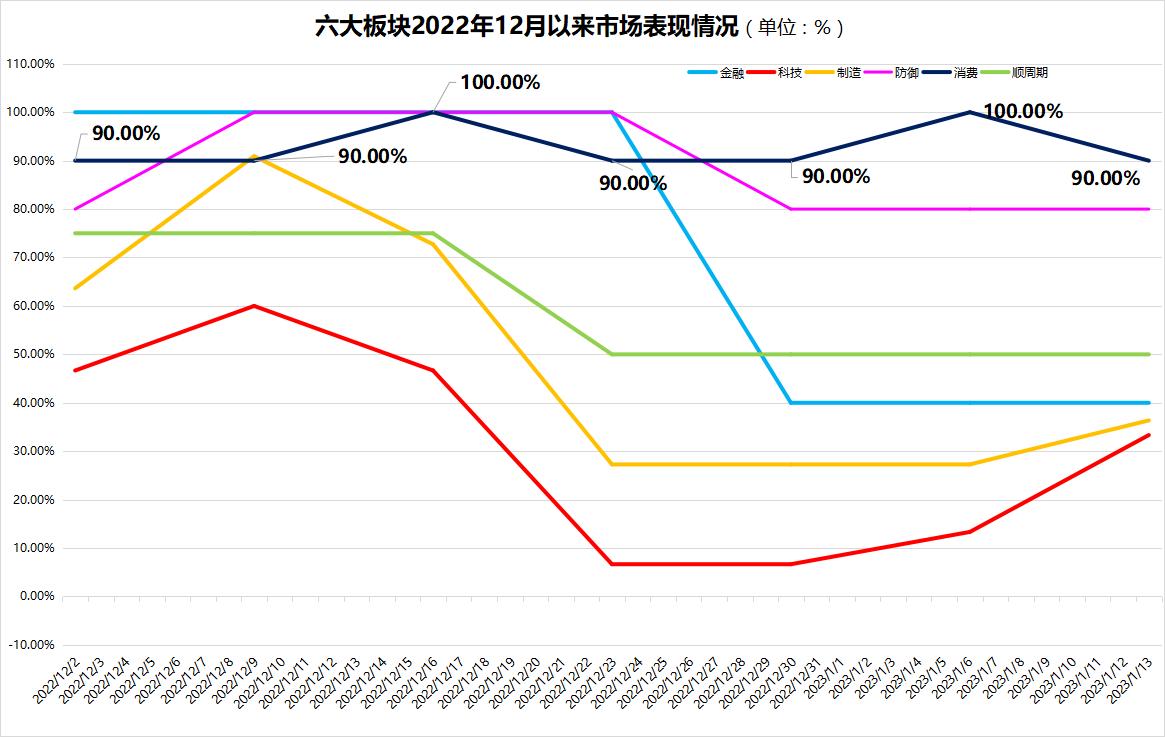

年尾消费板块接力科技,成为上涨最好的板块。数据来看,2022年12月以来,防御板块市场景气度半个多月在100%附近,消费板块市场景气度不低于90%。

图表:六大板块2022年12月以来市场表现情况

制图:金融界上市公司研究院;数据来源:Choice、通达信

年末消费板块迎来行情,就政策而言,经济会议释放了扩大内需的积极信号,旨在增强消费能力,改善消费条件,创新消费场景。从以往事件来看,1998年、2008年和2014年,上层开展过三次扩大内需战略,每次都引发了大牛市。

此外,随着1月初新冠感染列入“乙类乙管”,全国消费场景得以复苏,经元旦小长假发酵,返乡、宴席预订等前置指标已有边际好转,白酒、旅游等行业消费预期向好。

另外,就市场资金而言,必选消费行业是公募基金、外资等重仓领域,其中贵州茅台连续多年成为A股第一重仓股,在基金经理业绩考核窗口期之下,消费(防御)板块有大资金护持。

四、板块轮动模型在于寻找变动,发掘领涨板块

板块轮动模型可以看出整个市场的大势,发掘哪些板块率先启动。最后,金融界上市公司研究院再对模型做出总结。

第一,发现整体大势规律。6大板块多数时刻轮动跟随大势变动,有共升共降的特点。通过背后景气度数值,可以研判市场冷暖。

第二,寻找边际变动数值,提前发现规律。各大板块景气度数值变化,或预示轮动新方向,或预示迎来调整,需要进一步思索。例如,当3月多数板块景气度降至0%时,顺周期板块无法独善其身。科技板块在去年10月28日当周景气度指数率先从0%升至26.67%,预示整个板块景气度回暖。

第三,踩准节奏,持有高景气度板块。当景气度指数都研判某一板块有较高景气度,且从政策面、基本面等多个维度也可判定这一大方向是投资主线时,这时候应该领会市场语言,持有适合的板块。

板块轮动模型全面洞察2022年市场板块共振与轮动规律,目前模型还在继续,可以发掘当前市场高景气度的行业,感兴趣朋友欢迎留言获得更多模型数据。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51