城投债融资延续低迷表现,信用利差普遍走阔

核心观点

2022年12月,城投公司债券发行进一步紧缩,净融资转入负值区间;理财赎回冲击尚未完全渡过,12月以来各期限利差持续走高过程中,城投债取消发行数量进一步增加,仍以融资弹性和融资渠道切换能力较强的高等级主体为主。短期来看,严控新增隐债基调下,城投平台的发债增速或将进一步放缓;同时,伴随城投平台转型发展以及剥离政府信用问题被持续关注,城投债融资政策偏紧的态势预计难有转向。

中短期城投债发行占比显著提升,新发行继续向高行政层级靠拢,区县平台融资恶化,弱资质城投融资阻力依然很大;仅有5省净融资呈小幅正值,东北和西北区域城投融资难度普遍较高,偿债压力值得关注;私募债发行占比下滑,企业债净融资持续为负;城投债平均发行利率环比上行。

受多重因素影响,11月以来银行理财和债券基金净值出现回撤,引发赎回潮,导致债市抛压加剧,债市进入大幅调整行情,12月理财扰动暂缓但仍未完全平稳渡过,各期限中债城投债收益率持续波动上行,平均信用利差显著走阔,但12月下旬中短期限信用利差有所下行,率先得到修复。异常交易次数环比略有减少,其中贵州、云南等城投公司异常交易次数持续数月高于其他省份,且信用利差持续高位运行,显示市场仍对上述区域仍较为谨慎。

中央经济工作会议要求积极的财政政策要加力提效,要保障财政可持续和地方政府债务可控,重申了坚决遏制增量、化解存量的要求,政策有保有压的结构性特征进一步凸显。12月有一家城投企业评级展望被调整为负面,一家继续被列入评级观察名单。

01

一级市场

12月城投公司债券发行进一步紧缩,取消发行大幅增加,净融资转入负值区间;中短期城投债发行占比显著提升,新发行继续向高行政层级靠拢,区县平台融资恶化,弱资质城投融资阻力依然很大;仅有5省净融资呈小幅正值,东北和西北区域城投融资难度普遍较高,偿债压力值得关注;私募债发行占比下滑,企业债净融资持续为负;城投债平均发行利率环比上行。

2022年12月,城投债发行进一步紧缩,净融资规模转入负值区间。数据显示1,12月城投公司共发行债券3410.18亿元,同比降幅39.14%,环比降幅17.12%。从偿还量看,2022年12月城投债总偿还额同比增加1102.19亿元,增幅32.86%;环比增加382.04亿元,升幅9.38%,仍以到期偿还为主。总体来看,12月城投债合计发行557只,较上月减少8只,降幅1.44%;但由于偿还量大幅提升,12月城投净融资额转为负值,共计-1046.70亿元,同比下滑3294.97亿元,降幅146.56%;环比减少1086.63亿元。城投债融资在经历了上月的回落后,12月进一步恶化,同比环比降幅均较为显著,融资环境仍在紧缩。

12月城投债发行的低迷表现,其中一个重要原因是理财赎回的冲击尚未完全渡过,12月以来各期限利差持续走高,取消发行数量进一步增加。数据显示,2022年12月共有118只城投债推迟或取消发行,取消发行规模为708.97亿元,环比大幅增加。所涉及城投债中,最新主体评级为12只AAA级、55只AA+级和51只AA级,以融资弹性和融资渠道切换能力较强的中高等级主体为主。

总体来看,受中央及地方持续强化城投债融资监管影响,2022年城投债融资整体偏紧,总发行量53744.50亿元,较上年减少3892.99亿元,降幅为6.75%;在发行规模同比下降的同时,由于前几年城投市场快速发展累积的到期规模持续增长,2022年城投债总偿还量达到41326.95亿元,同比增加6436.19亿元,增幅18.45%;全年城投债净融资大幅缩量,净融资规模合计12417.55亿元,同比大幅减少10329.18亿元,降幅45.41%。

短期来看,严控新增隐债基调下,城投平台的发债增速或将进一步放缓;与此同时,伴随城投平台转型发展以及剥离政府信用问题被持续关注,城投债融资政策偏紧的态势预计难有转向。

从发行期限看,2022年12月城投债的加权平均发行期限由上月的3.20年降至2.46年,环比大幅缩短。具体看,1年期及以下期限城投债的发行占比环比大幅提高12.11个百分点至43.95%,1-3年期发行占比环比提高0.22个百分点至31.10%,3-5年期发行占比环比则大幅下滑12.18个百分点至19.67%。总体来看,12月份,3年期以下的中短期城投债发行占比显著走高,城投发行期限短期化特征进一步凸显。

从信用级别分布看,12月各主要级别城投主体发行量均现下滑,各级别城投融资均呈现净偿还状态。具体看,AAA级城投主体发行量环比减少314.52亿元,发行占比环比下降1.45个百分点,净融资由正转负,总体净偿还546.41亿元;AA+级城投主体发行量环比减少347.45亿元,发行占比小幅下滑0.53个百分点,尽管偿还量环比亦有降幅,但仅减少51.02亿元,因此净融资额依然转入负值区间;AA级城投主体发行量进一步走低,同时偿还量明显增加,净融资额持续为负,且环比进一步恶化。总体来看,在城投债融资环境整体偏紧的背景下,弱资质城投的融资阻力依然很大,尾部主体风险值得关注。

从区域分布看,12月在城投债融资大幅走弱的过程中,8个省份城投债新发行金额为零,融资呈现净偿还的省份进一步增加。江苏城投企业的发行量仍位于首位,但月度发行规模仍不超千亿,低位徘徊,净融资延续负值。31省中,12月净融资为正的省份仅有四川、广西、海南、河北和山西5省,且从实际净融资规模来看,上述省份净融资仅为小幅正值,最大额不超过40亿元。

26个净融资为负的省份中,既包含了江苏、浙江、广东、山东等城投发债的主力地区,也涵盖了重庆、湖南、江西、安徽等市场投资意愿普遍较高、受到主流机构关注的区域。从12月取消发行城投债的省份来看,江苏取消发行债券数为38只,浙江11只,安徽10只,大多是融资弹性较大的区域,受近期市场利率大幅上升影响,更加灵活安排融资计划。总体净偿还状态除与发行端的紧缩有关外,前期累积的大量到期偿还规模,导致净融资表现更为低迷。

值得关注的是,12月份,黑龙江、吉林、辽宁、内蒙古、甘肃、青海、宁夏和西藏等8省城投债新发行为零,这些地区融资紧缩的状态已连续数月,融资难度普遍较高,因此,东北和西北区域相关城投偿债压力需有所警惕。

从行政级别分布看,12月份,城投债新发行进一步向高行政层级靠拢,区县级城投的融资收缩有所加剧。地市级城投债券发行量在全部城投类型中仍居首位,且发行规模占比环比提升1.10个百分点至37.59%;省级平台发行占比环比增加2.42个百分点至10.32%;区县级城投发行占比由29.70%降至25.50%,下滑4.20个百分点。区县平台融资的恶化,与年内监管政策的变化相呼应;融资收紧的区县平台,也与大部分受限的低评级主体形成交集。

12月城投债发行品种中,私募债、超短融和中票三个品种仍位列发行量的前三位。私募债的发行占比环比大幅下滑7.05个百分点至29.12%,同时净融资由正转负。私募品种的压降,与2021年以来交易所和交易商协会在城投债审核上的分类管控有较明显关联。另外,企业债尽管发行占比环比小幅提升2.09个百分点,但净融资持续为负。

从发行成本看,12月城投债加权平均票面利率为4.60%,较上月显著上行75个基点。分主体等级和债券期限看,12月除1年期AAA级城投主体外,其余主要城投债各期限、各等级平均发行票面利率环比均现上行,其中,3年期AAA级、AA+级和AA级城投主体平均发行利率分别大幅上行105个、141个和127个基点;1年期AA+级平均发行利率大幅提升119个基点。总体来看,受近期市场大幅调整影响,城投债发行票面利率整体走高,中短期限调整幅度尤其显著。

02

二级市场

受多重因素影响,11月以来银行理财和债券基金净值出现回撤,引发赎回潮,导致债市抛压加剧,债市进入大幅调整行情,12月理财扰动暂缓但仍未完全平稳渡过,各期限中债城投债收益率持续波动上行,平均信用利差显著走阔,但12月下旬中短期限信用利差有所下行,率先得到修复。异常交易次数环比略有减少,其中贵州、云南等城投公司异常交易次数持续数月高于其他省份,且信用利差持续高位运行,显示市场仍对上述区域仍较为谨慎。

12月,城投债二级市场交易活跃度显著提高,当月交易额约19551.03亿元,环比提高27.97%,较上年同期大幅提高60.91%。从省份来看,仍然是江苏、浙江、山东等省份成交笔数较多。整体来看,2022年城投债的交易量较2021年有明显增长,尤其11月中旬以来受赎回潮的影响,交易同比增长较大。

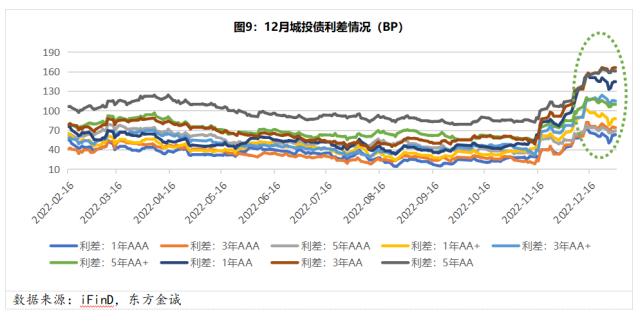

进入11月以来,资金面持续收敛,市场对资金面的担忧加剧,加之地产、疫情防控等利好政策不断,推升市场风险偏好,债市进入大幅调整行情,各期限中债城投债收益率波动上行,平均信用利差显著走阔。同时,银行理财和债券基金净值出现回撤,引发赎回潮,导致债市抛压加剧,加剧债市调整压力。利差方面,我们用中债城投债收益率与同期限国开债到期收益率计算信用利差,12月各期限城投债信用利差进一步波动上行,平均信用利差持续走阔,其中中短期限城投债平均信用利差走阔幅度较大,主体信用AAA、AA+和AA级的3年期城投债信用利差较上月分别变动38.39BP、51.35BP和74.03BP。月末数据显示,12月31日各期限和等级城投债利差较上月末利差走阔,幅度在19BP~70BP之间。月内走势来看,12月下旬中短期限信用利差有所下行,率先修复。

根据Wind兴业研究利差数据,12月多数省份城投债月均信用利差中位数有走阔的趋势,贵州、青海、云南等省份利差走阔幅度相对靠前,区域分化依然十分明显,上述区域城投债利差依然维持高位反映出弱区域城投在交易市场面临较大的压力,投资仍需谨慎,避免过度下沉。

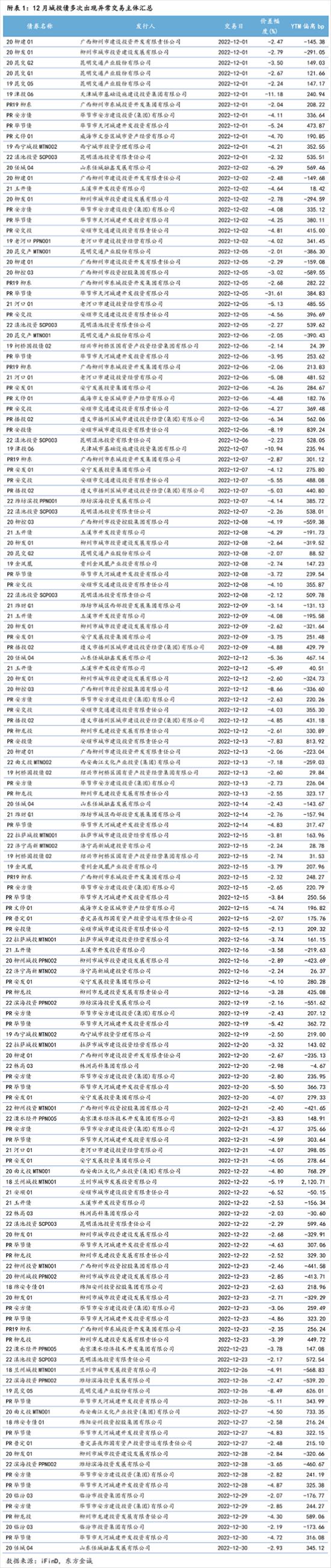

异常交易方面,12月共有73家城投公司主体的债券出现异常交易,较上月有所减少,其中32家城投公司多日出现交易价格异动,较上月明显减少。毕节市天河城建开发投资有限公司、毕节市安方建设投资(集团)有限公司、柳州市城市投资建设发展有限公司、昆明滇池投资有限责任公司和昆明交通产业股份有限公司等涉及的异常交易日分别达到16天、11天、10天、7天和7天(详见附表1)。另外,12月城投债异常交易平均价差幅度约为-3.90%,环比有所收窄;平均到期收益率偏离239.28Ps,较上月下降195.97BPs。

分省来看,贵州省城投公司的异常交易次数为50次,云南、广西和山东省城投公司的异常交易次数为分别为32次、32次和19次,远高于其他省份。

03

城投信用环境及事件

中央经济工作会议要求积极的财政政策要加力提效,要保障财政可持续和地方政府债务可控,重申了坚决遏制增量、化解存量的要求,政策有保有压的结构性特征进一步凸显。12月有一家城投企业评级展望被调整为负面,一家继续被列入评级观察名单。

1. 政策热点

12月15日至16日,中央经济工作会议在北京举行。会议总结了2022年经济工作,分析当前经济形势,部署了2023年经济工作。关于财政政策,会议要求积极的财政政策要加力提效。保持必要的财政支出强度,优化组合赤字、专项债、贴息等工具,在有效支持高质量发展中保障财政可持续和地方政府债务风险可控。要加大中央对地方的转移支付力度,推动财力下沉,做好基层“三保”工作。关于有效防范化解重大经济金融风险,会议提及要压实各方责任,防止形成区域性、系统性金融风险。加强党中央对金融工作集中统一领导。要防范化解地方政府债务风险,坚决遏制增量、化解存量。

12月15日,银保监会主席郭树清发表文章《加强和完善现代金融监管》,其中提及,疫情反复冲击下,金融风险形势复杂严峻,新老问题交织叠加。信用违约事件时有发生,影子银行存量规模依然不小,部分地方政府隐性债务尚未缓解,一些大型企业特别是头部房企债务风险突出。

12月16日,重庆市发改委发布《关于开展2023年度企业债券本息兑付风险排查和存续期管理有关工作的通知》,要求全面系统排查企业债券本息兑付风险,有关区县发展改革部门对辖区内近期以及2023年企业债券本息兑付风险开展全量排查,提前掌握辖区内企业债券还本付息资金安排和风险状况。对排查后存在偿债风险的企业债券,列为重点关注对象,第一时间组建风险应对工作专班,实行挂牌督战,制定风险防控方案,有关情况要及时报区县政府和市发改委。

据银保监会网站12月27日消息,近日银保监会党委召开扩大会议,深入学习领会党中央关于明年经济工作和农村工作的决策部署。会议提出了六方面落实措施,一是坚持党的全面领导特别是党中央集中统一领导;二是加大金融支持扩大内需力度;三是积极支持建设现代化产业体系;四是坚决防范化解金融领域重大风险;五是持续深化改革扩大开放;六是加强和完善现代金融监管。

继11月财政部发布《关于进一步推动政府和社会资本合作(PPP)规范发展、阳光运行的通知》后,多个省份亦出台相应措施。12月6日,内蒙古财政厅发布《关于进一步加强PPP项目与政府债务联动管理的通知》(内财金〔2022〕1502号),就促进PPP工作持续健康发展,加强与政府债务联动管理提出了四方面要求。12月14日,广东省财政厅发布《关于进一步推动政府和社会资本合作(PPP)规范发展、阳光运行的通知》,在规范开展入库审核、严格落实整改要求、坚决遏制变相举债、加强全生命周期管理等四个方面做出具体要求。其中关于坚决遏制变相举债,要求各级财政部门要严格做好项目实施方案及合同审查,严禁在实施方案、项目合同及相关补充协议中约定由政府方或政府方出资代表向社会资本方回购投资本金、承诺固定回报、保障最低收益、承担社会资本方投资本金损失、承担项目融资偿还责任以及以其他名股实债方式融资等兜底条款,严禁通过签订抽屉协议、阴阳合同等方式规避监管。

2. 关注及风险事件

12月有1家城投企业评级展望被调整为负面,为广西柳州市东城投资开发集团有限公司,主要原因系公司债务规模大且短期偿债压力很重;票据逾期、非标舆情及因多只公司债券募集资金未按约定用途使用而被采取监管措施的情况反映公司面临严重的流动性问题;盈利能力持续弱化且短期内难以有效改善等。12月有1家城投企业被继续列入评级观察名单,为遵义经济技术开发区投资建设有限公司,主要原因为遵义经开头对外担保规模较大,区域集中度较高,且已出现区域性债务传导事件,面临一定的代偿风险;涉诉案件及被执行案件标的金额较多,面临较大的诉讼风险,且公司已被列为失信被执行人,严重影响其再融资能力。

1本文所涉城投债数据来自东方金诚城投行业数据库,统计时间均为1月9日。

本文作者:研究发展部

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47