华尔街六大顶级投行Q4财报详解:谁赚了,谁亏了?为什么赚?为什么亏?

摘要:

1. 华尔街六大投行谁赚了,谁亏了?为什么赚?为什么亏?

2. 悲观预期下,六大投行2023年的目标价格预期如何?

免责:该内容根据公开信息整理,不作为投资建议。

一、华尔街六大投行谁赚了,谁亏了?为什么赚?为什么亏?

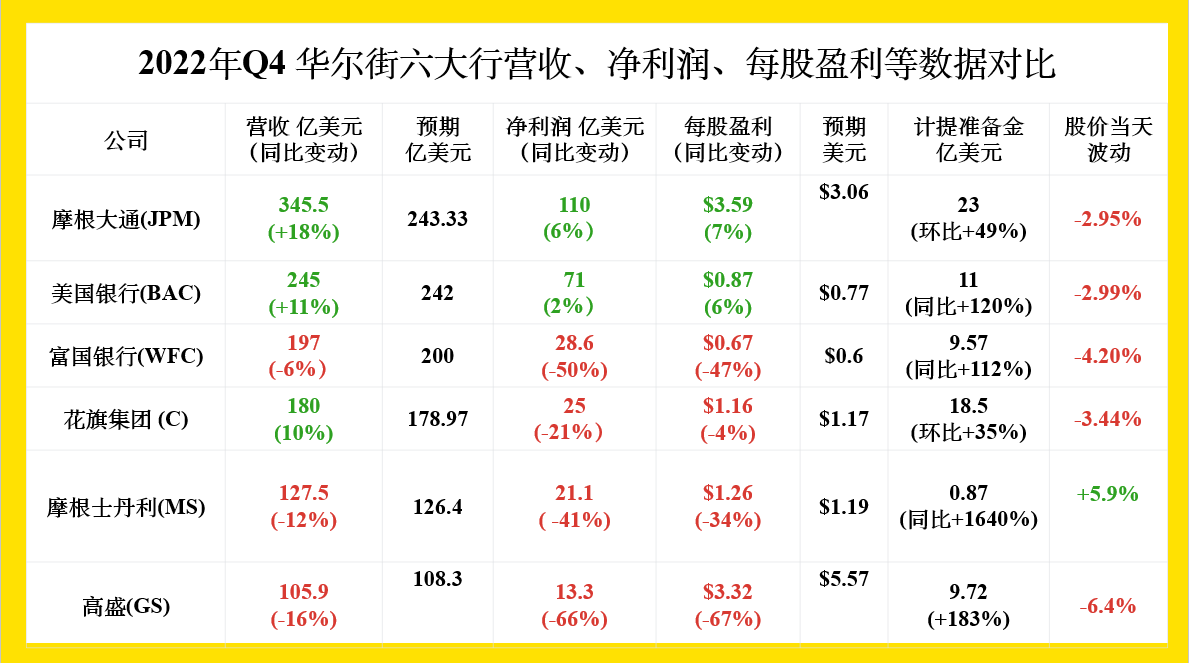

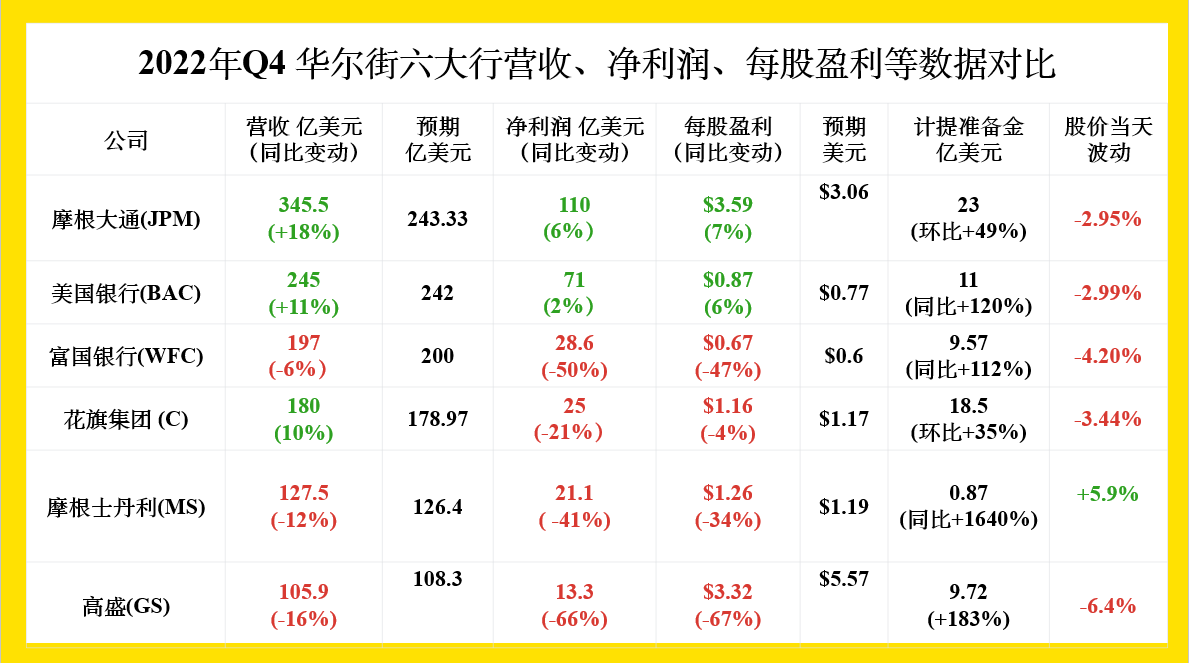

截至美东时间1月17日,华尔街六大投行于均公布了2022年Q4财报。小虎周报整理了营收、净利润、每股盈利、计提准备金数据如下,表格中还展示了相应数据的同比波动及其预期数据。

总体来看,资产排行前两位的摩根大通和美国银行的营收、净利润、美股盈利同比都有增长,且高于预期。富国银行,花旗银行,摩根士丹利,高盛均在净利润和每股盈利上有大幅下降。

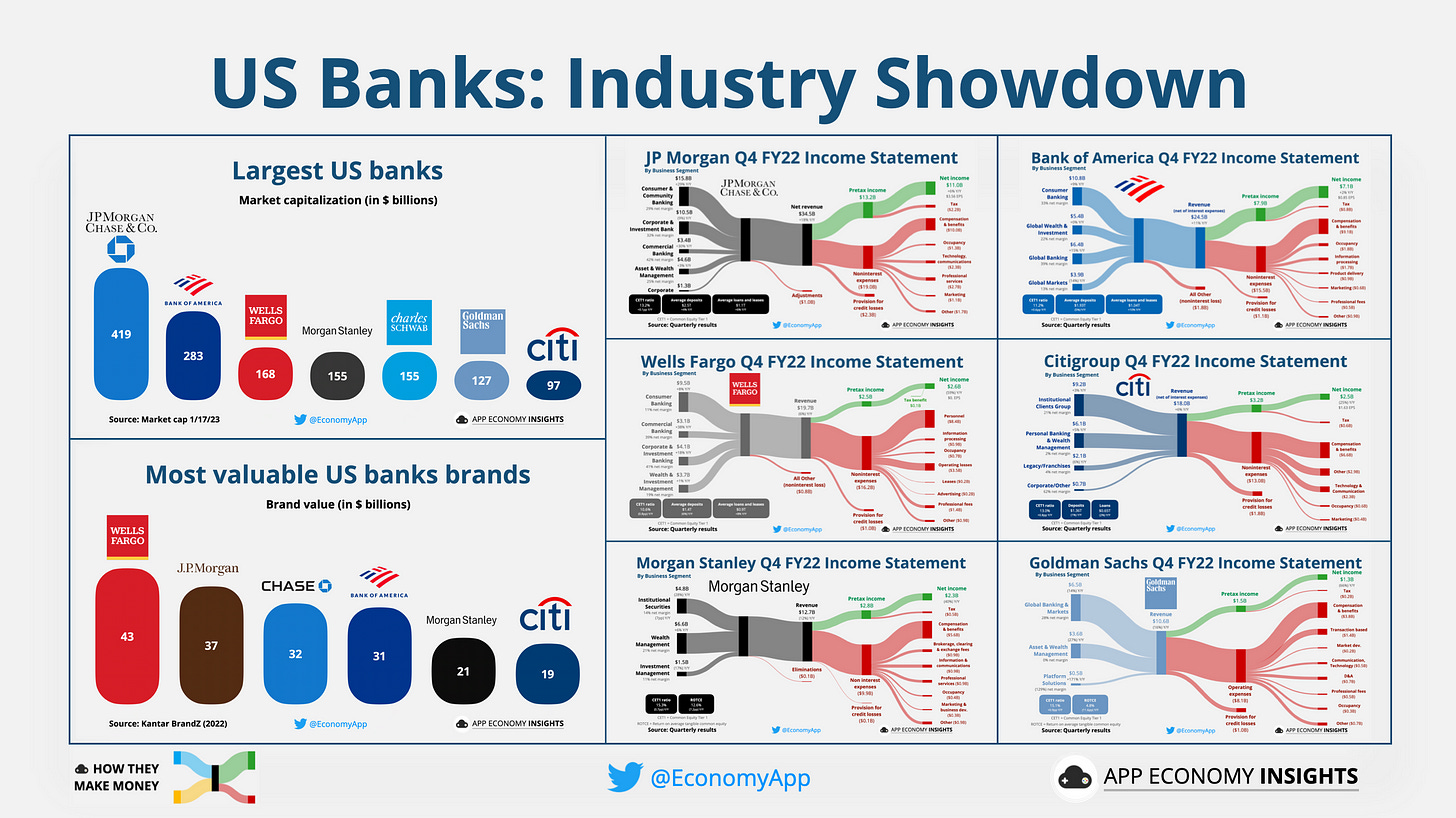

在详细了解各大银行盈亏业务之前,你可能有必要了解一下顶级投行们一般如何赚钱,通常来说,主要通过以下四个方面产生收入:

1.利息收入:通过对个人和企业的贷款与存款收取利息。

2.费用和佣金:收取账户维护、电汇、ATM等各种费用和佣金。

3.投资收益:通过投资股票、债券、衍生品、房地产、私募股权等获得的投资收益。

4.其他收入:通过发行信用卡、保险、理财等各种活动产生的额外收入。

6大投行业务2022Q4财报具体解析:

1)$摩根大通(JPM)$

摩根大通的净利息收入创下季度新高202亿美元,同比增长48%。 投行费用同比下降了 58%。交易方面收入同比增长 7%,这也部分抵消了投行业务的疲软。交易方面收入的增长主要反映了固定收益、货币和商品方面(FICC)的持续增长势头。股价与去年同期水平基本持平。 贷款组合同比增长了 5%。

2) $美国银行(BAC)$

美银的交易收入同比增长27%,净利息收入同比增长29%至147亿美元。 此外,FICC 收入同比大幅增长49%,股票仅上涨了1%。贷款组合同比增长 11%。 美国银行的投行费用下降了54%。

3) $富国银行(WFC)$

富国银行的净收入同比下降了 50%,部分原因是抵押银行业务与贷款减少。与去年相比,住房贷款部门的收入下降了57%。 由于对市场波动和对美国经济衰退的担忧,非利息收入也同比下降了15.9%。此外,富国银行还在第四季度计入约37亿美元的罚单支出。

4) $花旗(C)$

花旗集团的投行收入也急剧下降,与去年同期相比下降了58%。去年因为大量的交易活动使所有华尔街公司的业绩都得到了提升 。净收入下滑主要是因为其私人银行的贷款增长放缓以及对未来宏观经济环境疲软的担忧。

5)$摩根士丹利(MS)$

公司的营收和利润下滑主要是受累于全球新股债券发行数量与并购活动急剧下降的原因,投行业务营收为12.5亿美元,同比接近腰斩。这促使公司裁掉了其 81,567 名员工中的约 1,600 人, 遣散费为1.33 亿美元。

分业务来看,摩根士丹利财富管理业务营收录得66.3亿美元,同比增长6%,该结果主要得益于利率上升和贷款增长提振了该行的净利息收入。

6)$高盛(GS)$

高盛的财报不及预期,股价大跌并拖累大盘表现。净利润同比暴跌66%,较市场预期低了39%,是2011年10月以来偏离预期最大的一次。主要因为投行业务持续下滑,消费贷业务严重亏损,信贷损失准备金飙升了183%。

面对巨额亏损的压力,高盛CEO所罗门正在寻求其他方式来缩减支出,本周高盛拉开史上最大规模裁员的序幕,并启动了金融危机以来最大规模的降本计划。

财报公布后,除了摩根士丹利外的其他5家银行当日表现均收跌。

截至1月17日,6大行的股价在过去12个月里也表现不一:摩根士丹利在六大行中跑赢,过去12个月上涨3.27%。花旗跑输其他大行,累跌22.96%。富国银行跌幅为22.17%,摩根大通和高盛分别下滑6.92%和1.26%,而同期标普500指数下滑12.81%。

二、悲观预期下,六大投行2023年的目标价格预期如何?

对于银行股而言,预期股价问题不在于它们当前的盈利能力,而在于即将要到来的经济放缓中,它们的盈利能力将如何表现。

分析师们普遍预计2023年银行业会出现各种相互矛盾的趋势。美联储已经表态不会在2023年降息,较高的利率有助于贷方赚取更多的利息收入,但抵押贷款利率飙升导致美国楼市陷入停滞,也将侵蚀银行从房贷业务中获取的收入。

随着经济放缓,预期贷款损失准备金的增加抵消了部分增长。因此各行也在近几个季度都提高了坏账准备金,市场预期此举将对收益构成压力。

悲观预期下,对于各大行2023年的价格预期,我们简单收集了一下来自CNNmoney.com 一些分析,仅供交流:

1)摩根大通对 2023 年给出了一些下调的指引,称其预计净利息收入约为 730 亿美元,这意味着较 2022 年第四季度的水平有所下降。分析师提供的摩根大通 12 个月股价的目标中值是156.00 美元,最高为 189.00 美元,最低为 137.00 美元。 预估中值较17日收盘价140.78 美元涨幅 10.81%。

2)美国银行2 个月股价的目标中值是 39.83 美元,最高为 52.00 美元,最低为 33.00 美元。 预估中值较17日收盘价 35.23 美元涨幅 13.04%。

3)分析师预期的富国银行目标价格中值为53.00 美元,最高为 65.00 美元,最低为 45.00 美元。 预估中值较17日收盘价 44.23 美元涨幅 19.83%。Jefferies 分析师 Ken Usdin 将富国银行 2023 年的每股收益预期从 3.95 美元下调至 3.75 美元,将 2024 年的每股收益预期从 5.10 美元下调至 4.60 美元。 并将其评级从买入下调至持有。

4)花旗预计其2023年的收入可能达到780亿至790亿美元,将高于分析师预测的760亿美元。花旗的目标价格预测中值为 54.50 美元,最高为 95.00 美元,最低为 41.00 美元。 预估中值较17日收盘价 49.91 美元涨幅 9.20%。

5)摩根士丹利的目标价格预测中值为 97.00 美元,最高为 125.00 美元,最低为 79.22美元。 预估中值较较17日收盘价 91.58美元涨幅了5.92%。

6)高盛的目标价格预测中值为 394.00 美元,最高为 495.00 美元,最低为 300.00 美元。 预估中值较17日收盘价 374.00 美元涨幅 5.35%。

亲爱的虎友们,华尔街六大投行的业绩对该行业乃至经济有何前瞻意义?你认为这些银行股中哪些公司将在2023年的股价表现中胜出?欢迎在评论区中和虎友们一起分享。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47