债市早报:2022年四季度经济运行好于预期,央行逆回购大幅加码维稳春节流动性

金融界1月18日消息 金融界、东方金诚联合推出《债市早报》栏目,为您提供最全最及时的债市信息。

【内容摘要】1月17日,央行逆回购进一步加码,但临近春节资金需求旺盛,主要资金利率继续反弹;银行间主要利率债普遍下行;民生银行要求郑煤集团偿还7.8亿元贷款,华夏幸福美元债重组方案获持有人高票通过,当代国际无法按期偿付DANDAI 10.5 01/16/23本息,构成违约事件及交叉违约;转债市场指数涨幅收窄,转债个券仍是涨多跌少;海外方面,各期限美债收益率走势分化,主要欧洲经济体10年期国债收益率普遍大幅下行。

一、债市要闻

(一)国内要闻

【稳增长政策发力显效,2022年四季度经济运行好于预期】1月17日,国家统计局公布数据显示,2022年四季度GDP同比增长2.9%,三季度增速为3.9%,全年GDP累计同比增速为3.0%;12月规模以上工业增加值同比实际增长1.3%,前值为2.2%;12月社会消费品零售总额同比下降1.8%,前值为下降5.9%;1-12月全国固定资产投资同比增长5.1%,前值为5.3%。

点评:四季度疫情再起,11月后防控政策出现重大调整,短期内感染数量大幅上升,当季宏观经济再现下行压力。不过,在前期应对经验积累、稳增长政策发力显效等支撑下,四季度宏观经济下行幅度明显低于二季度,好于市场预期。2022年疫情冲击明显,国际地缘政治局势骤然恶化,这是全年GDP增速降至3.0%,低于此前两年平均5.1%的增长水平,也低于2022年初制定的“5.5%左右”增长目标的主要原因。

【2022年12月城镇调查失业率回落】1月17日,国家统计局公布数据显示,12月城镇调查失业率为5.5%,较上月回落0.2个百分点,落入年初制定的5.5%的控制目标水平之内。其中,12月16-24岁青年失业率升至16.7%,较前值回落0.4个百分点,连续两个月下行。

点评:四季度经济下行压力加大,年末失业率能够控制在5.5%目标之内,主要源于近期保企业、稳就业政策持续加码,各地发放就业补贴力度增强,同时也与当前疫情对就业冲击效应减弱有关。不过,当前青年失业率仍然明显偏高,显示结构性失业现象较为严重,短期内就业支持政策仍将保持较高的连续性,其中与青年就业关联度较高的产业政策和财税政策有望成为主要发力点。

【2022年人口总量有所减少,城镇化率持续提高】1月17日,国家统计局公布数据显示,2022年人口总量有所减少,城镇化率持续提高,年末全国人口141175万人,比上年末减少85万人。全年出生人口956万人,人口出生率为6.77‰;死亡人口1041万人,人口死亡率为7.37‰;人口自然增长率为-0.60‰。从城乡构成看,城镇常住人口92071万人,比上年末增加646万人;乡村常住人口49104万人,减少731万人;城镇人口占全国人口比重(城镇化率)为65.22%,比上年末提高0.50个百分点。

【国资委:切实强化稳增长稳投资措施】国资委新闻发言人彭华岗1月17日在国新办新闻发布会上表示,切实强化稳增长稳投资措施,聚焦国家重大项目。加强规划牵引和动态监测,推动企业优先做好涉及国家“十四五”102个重大工程实施,加快推进中央企业“十四五”规划确定的1400项重大投资项目建设进度,其中包括中国海油深海一号二期工程、国家电投防城港核电项目、多家电网电力企业参与风光大基地项目等,力争能够形成更多的实物工作量。彭华岗介绍,切实强化稳增长稳投资措施,聚焦基础设施建设。加大云计算、宽带基础网络、5G/6G、全国一体化大数据中心体系、工业互联网、卫星互联网等领域的投资力度,加快推进“东数西算”工程,推动信息基础设施升级。积极推进重点水利工程、综合立体交通网、重要能源基地等项目建设,鼓励参与物流网络、农村农业基础设施建设。

【住建部:以增信心、防风险、促转型为主线,促进房地产市场平稳健康发展】1月17日,全国住房和城乡建设工作会议在北京以视频形式召开。会议强调,2023年,全系统要重点抓好十二个方面工作。其中提到,以增信心、防风险、促转型为主线,促进房地产市场平稳健康发展。大力支持刚性和改善性住房需求,毫不动摇坚持房子是用来住的、不是用来炒的定位,因城施策、精准施策。推进保交楼保民生保稳定工作,化解企业资金链断裂风险,努力提升品质、建设好房子,整治房地产市场秩序,让人民群众放心购房、放心租房。以发展保障性租赁住房为重点,加快解决新市民、青年人等群体住房困难问题。大力增加保障性租赁住房供给,扎实推进棚户区改造,新开工建设筹集保障性租赁住房、公租房、共有产权房等各类保障性住房和棚改安置住房360万套(间)。积极发挥住房公积金作用,推进住房公积金数字化发展。

(二)国际要闻

【纽约联储1月制造业指数大幅下滑】1月17日,美国纽约联储公布1月纽约联储制造业指数。1月该指数环比大幅下降22个点至-32.9,这比市场最差的预期还要糟糕两倍。这一读数低于市场普遍预期的-8.7和前值-11.2。1月的读数是2020年5月以来的最低值,如果不考虑新冠疫情后的短暂经济活动停止,那么这一数据则是2009年3月,即金融危机最深重时期的最低值。分项来看,1月新订单下降近28点至负31.1,也是自2020年5月以来的最低值,并且连续第三个月收缩;出货量也出现了类似的跌幅,达到去年8月以来的最低水平;1月制造业工厂就业人数降至两年多以来的最低水平,表明招聘基本停止;此外,员工每周工作时间指数降至去年8月以来的最低水平。

(三)大宗商品

【国际原油价格小幅上涨,NYMEX天然气收涨】1月17日,WTI 2月原油期货收涨0.32美元,涨幅0.40%,报80.18美元/桶;布伦特3月原油期货收涨1.46美元,涨幅1.73%,报85.92美元/桶;NYMEX 2月天然气期货收涨4.88%,报收3.586美元/百万英热单位。

【OPEC预计2023年中国石油需求反弹将推动全球石油需求增长】1月17日,石油输出国组织(OPEC)表示,2023年中国的石油需求将反弹,并推动全球经济增长。但该组织对2023年的世界经济前景持“谨慎乐观”态度。OPEC公布的最新月报预计,2023年全球石油需求将增加220万桶/日,达到1.0177亿桶/日,而2023年欧佩克以外的石油供应将增加150万桶/日。这些估计与上个月的报告基本持平。OPEC预计,2023年一季度原油市场供需将保持平衡,OPEC平均需要提供2885万桶/日的石油,比上个月的预测减少约12万桶。OPEC及其盟友去年年底做出了大幅减产的决定,称这对保持原油市场平衡是必要的。上述预测进一步证实了这一决定。这些措施有助于支撑每桶近85美元的国际油价。OPEC在报告中表示:“2022年第四季度的全球势头似乎强于此前预期,可能为2023年提供良好的基础”。报告还显示,即使在OPEC+承诺大幅减产以支持市场之后,OPEC的产量在12月份仍有所增加,其12月原油产量增加了91000桶/日,至2897万桶/日。报告指出,进入第二季度之际,如果OPEC继续以目前的速度生产,可能会面临轻微的供应盈余,该集团预计对其原油的需求二季度将降至2834万桶/日。

二、资金面

(一)公开市场操作

1月17日,央行公告称,为对冲税期和现金投放高峰等因素的影响,维护春节前流动性平稳,当日以利率招标方式开展了2050亿元7天期和3010亿14天期逆回购操作,中标利率分别为2.0%、2.15%。Wind数据显示,当日有20亿元逆回购和7000亿元MLF到期,其中MLF央行16日已经进行超额续做。

(二)资金利率

1月17日,央行逆回购进一步加码,但临近春节资金需求旺盛,主要资金利率继续反弹:DR001上行27.45bps至1.857%,DR007上行13.72bps至2.322%,其他期限利率亦全线上行。

数据来源:Wind,东方金诚

三、债市动态

(一)利率债

1.现券收益率走势

1月17日,尽管四季度GDP增速和12月工业生产、消费等数据好于预期压制债市情绪,但受逆回购大幅加码维稳春节流动性提振,债市暂企稳,银行间主要利率债普遍下行。截至北京时间20:00,10年期国债活跃券220025收益率下行1.50bp至2.9000%;10年期国开债活跃券220220收益率下行0.95bp至3.0500%。

数据来源:Wind,东方金诚

债券招标情况

数据来源:Wind,东方金诚

(二)信用债

1. 二级市场成交异动:

1月17日,4只地产债成交价格偏离幅度超10%。其中,“20时代02”跌超15%,“20佳源创盛MTN001”跌超52%,“21阳城01”跌超61%;“20阳城04”涨超11%。

1月17日,6只城投债成交价格偏离幅度超10%。其中,18盘锦供水NPB01”跌超18%,“18新沂管廊NPB01”跌超25%,“17森特债01”跌超34%,“18仪征众鑫债01”跌超40%;“21昆明轨道MTN004(绿色)”涨超10%,“18铜仁旅游PPN002”涨超12%。

2. 信用债事件:

当代国际:公司公告称,无法按期偿付DANDAI 10.5 01/16/23(ISIN:XS2078359432)本息,构成违约事件,并触发DANDAI 9 03/07/23(ISIN:XS2453127172)项下的交叉违约。

华夏幸福:公司公告称,自2022年12月1日至12月31日,华夏幸福及下属子公司新增未能如期偿还银行贷款、信托贷款等形式的债务金额4.07亿元(不含利息),累计未能如期偿还债务金额合计517.05亿元。截至2022年12月31日,该公司《华夏幸福债务重组计划》中金融债务已签约实现债务重组的金额累计为1,388.08亿元;美元债重组方案已获持有人高票通过。

融信(福建)投资:公司公告称,将于1月18日召开“20融信01”持有人会议,审议关于增加45天宽限期等议案。

合景控股:公司公告称,拟发行金额不超7亿元中债增担保中票。

东方锅炉控制、思念食品、威高医药:据上海票交所披露,东方锅炉控制、思念食品、威高医药逾期商票已结清。

郑煤集团:集团公告称,2023年1月6日,公司收到民生银行郑州分行发送的履约提示函,要求郑煤集团2023年1月8日偿还全部到期贷款7.8亿元。2023年1月13日民生银行总行向北京金融法院提起诉讼,并司法冻结公司持有郑州煤电公司股票189,777,721股。目前,公司正在积极协商撤诉事宜。

淮安清江浦融合投资:公司公告称,2022年12月25日,中债资信发布了公司跟踪评级,后续某媒体刊标题为《“清江浦投资控股”债务规模大,面临资金平衡压力被降级》一文,该文述称:12月14日,中债资信下调淮安市清江浦融合投资控股集团有限公司主体评级至BBB+,评级展望稳定;清江浦投资控股债务规模大,面临资金平衡压力。对此不实传闻,公司进行公开说明。

上实发展:公司公告称,近期收到证监会的《立案告知书》,因公司涉嫌信息披露违法违规,根据《中华人民共和国证券法》、《中华人民共和国行政处罚法》等法律法规,对公司立案。上实发展称,在立案调查期间,公司将积极配合证监会的调查工作,并严格按照监管要求履行信息披露义务。

遵义播州城投:据中诚信国际公告,关注到遵义市播州区城市建设投资经营(集团)有限公司被纳入失信被执行人名单事项,执行标的金额分别为42.67万元和42.43万元。

(三)可转债

1. 权益及转债指数

【A股三大股指震荡分化】1月17日,权益市场主要股指震荡分化,上证指数开盘后震荡走弱,最终收跌0.10%;深证成指、创业板指午后触底反弹翻红,分别收涨0.13%和0.24%。当日,申万一级行业指数跌多涨少,电子行业指数逆势上涨且涨幅超过1%,社会服务、国防军工、机械设备等7个行业虽保持上涨,但涨幅不及1%;23个行业指数下跌调整,其中传媒、综合、医药生物跌幅超过1%。

【转债市场指数涨幅收窄】1月17日,转债市场表现好于权益市场,主要指数继续保持震荡上行趋势,涨幅较前一交易日有所收窄,中证转债、上证转债、深证转债分别上涨0.36%、0.32%、0.44%。当日,转债市场交易情绪进一步转淡,日成交额352.07亿元,较前一交易日减少79.22亿元。转债个券仍是涨多跌少,470只个券中335只上涨,133只下跌,2只持平。其中,前一日新上市的华亚转债上涨7.93%,继续领跑市场,永22转债、龙净转债、国微转债涨超4%,另有5只个券涨超3%,12只个券涨超2%;下跌个券中仅特一转债收跌4.16%,调整幅度较大,另外拓尔转债、惠城转债、蒙娜转债、康医转债跌逾1%,其余个券跌幅不及1%,调整幅度有限。

2. 转债跟踪

1月17日,城发环境拟发行23亿元可转债已获河南省财政厅同意。

1月17日,漱玉转债决定不向下修正转股价格,同时自本次董事会审议通过次一交易日起至2023年6月20日,如再次触发向下修正条件,亦不提出向下修正方案;游族转债、豪美转债、铁汉转债公告预计触发转股价格向下修正条件。

1月17日,万顺转债、万顺转2、天壕转债公告可能满足赎回条件。

(四)海外债市

1. 美债市场:

1月17日,各期限美债收益率走势分化。其中,2年期美债收益率下行4bp至4.18%,10年期美债收益率则上行4bp至3.53%。

数据来源:iFind,东方金诚

1月17日,2/10年期美债收益率利差倒挂幅度收窄8bp至65bp;5/30年期美债收益率利差扩大3bp至4bp。

1月17日,美国10年期通胀保值国债(TIPS)损益平衡通胀率下行1bp至2.17%。

2. 欧债市场:

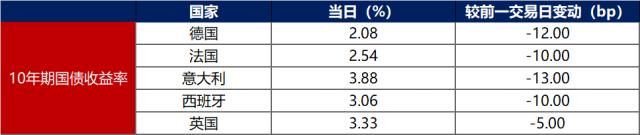

1月17日,主要欧洲经济体10年期国债收益率普遍大幅下行。其中,德国10年期国债收益率下行12bp至2.08%,法国、意大利、西班牙、英国10年期国债收益率分别下行10bp、13bp、10bp和5bp。

数据来源:iFind,东方金诚

中资美元债每日价格变动(截至1月17日收盘)

数据来源:Bloomberg,东方金诚整理

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47