大举流入的北向看好哪些行业?

上周市场延续了不错的表现。A股创业板表现突出,上周涨近3%。上证指数涨1.19%。板块方面,非银金融、食品饮料、煤炭领涨。北向资金继续加速流入,周五北向资金净买入133.36亿元,刷新年内净买入纪录。

来源:Wind

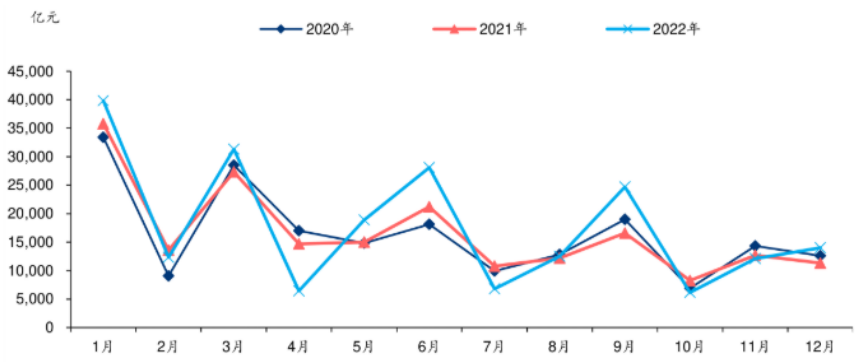

上周北上资金合计净买入440亿元,为历史第三大周净买入,这也是北上资金近期连续第十周加仓A股。今年以来,北向资金合计净买入640.15亿元,2022年全年净流入额才是900.20亿元。上周北向买入比较多的也集中在大金融、食品饮料、电力设备、有色等行业。

来源:Wind

外盘方面,美国去年12月CPI数据两年半以来首次环比下降。周五披露的美国1月密歇根大学1年CPI数据预期初值降至4%,预期4.3%,12月前值4.4%。CPI数据的下降,继续强化市场对美相关部门放缓加息脚步的信心,目前市场预期来看,2月美相关部门加息进一步放缓到25个基点概率较大,3月或5月甚至也可能见到本轮加息的结束。

本周节前市场活跃度可能会明显下降,而业绩预告也将迎来密集披露期,市场可能会出现震荡走势。不过国内经济复苏,海外加息放缓,外资持续流入,叠加A股当前较高的估值性价比条件下,或许仍然可以积极看待节后的行情表现。

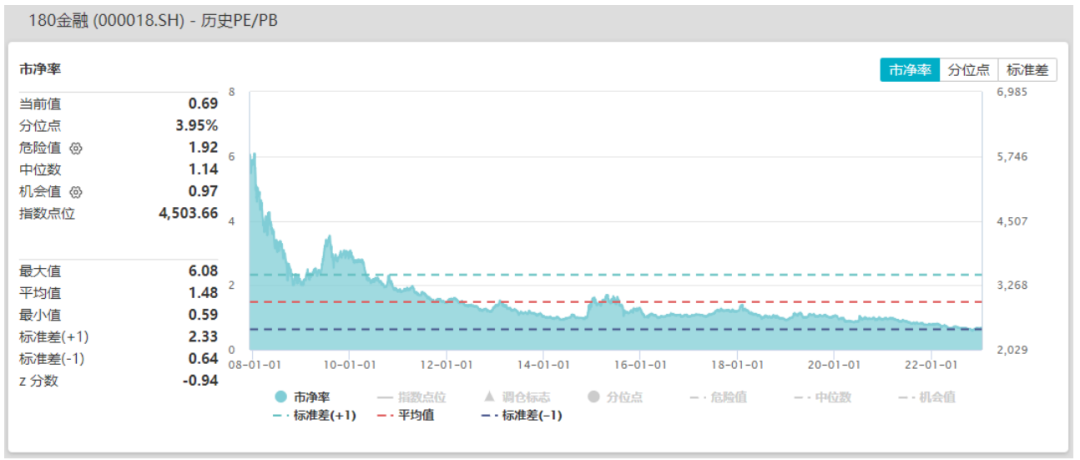

不论是从去年11月指数见底,还是今年年初以来,金融板块一直是北向资金加仓的主要方向。2022年公共卫生防控和地产是压制银行估值的主要因素,随着公共卫生防控优化,经济将逐渐回暖。房企融资端信贷、债券、股权融资渠道纷纷放开,优质房企短期流动性问题得以解决,在地产需求政策不断释放后,地产销售数据也有望企稳回升,将有助于扭转银行资产质量恶化的预期。

上周披露的社融信贷数据,12月新增社融1.31万亿,低于市场预期的1.61万亿,分结构来看债券融资和政府债仍为主要拖累。但12月信贷明显表现好于季节性,12月新增人民币贷款1.4万亿,高于市场预期的1.2万亿,尤其是结构方面企业中长期贷款表现强势,反映宽信用政策发力效果。预计后续信贷需求有望继续修复,对银行板块带来利好。

各年度新增人民币贷款,来源:华泰证券

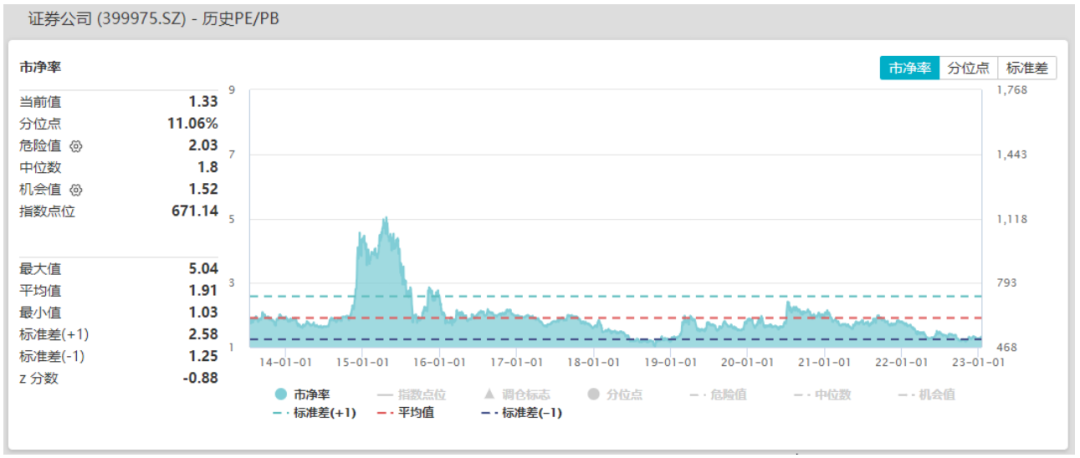

从过去A股的表现来看,大级别的行情证券板块往往是不会缺席的。A股顺利迎来开门红后,市场情绪逐步回暖,成交额相较此前低点明显回升。2023年证券公司几项业务都有望迎来改善。在全面注册制实施的预期下,投行承销保荐业务和一级市场投资业务或将迎来增量。公募基金新发虽然暂时没有太大起色,但是行情回暖后有望重回增长轨迹,财富管理类业务将会受益。此外,2022年市场表现不佳,经纪、自营业务有较大压力,2023年很可能会出现反转。

当前金融板块的估值也比较低。上证180金融股指数和中证全指证券公司指数的市净率,分别位于历史3.95%和11.06%分位,未来还是有比较大的估值修复空间。在北向资金持续看好的情况下,金融ETF(510230)、证券ETF(512880)仍然可以关注。

来源:Wind

近期有色金属行业走势也比较强,受到资金的关注。尤其是黄金,目前伦敦黄金现货价格已经突破了1900美元。

受到风险事件、市场波动等因素的影响,全球金融机构及官方机构购金持续增加,2022年前三季度已公布的购金数量达673万吨,已超过1967年以来历年全年水平,连续八个季度净购入。

来源:Wind

展望后市,一方面美相关部门加息接近尾声,另一方面PMI低于50荣枯线等迹象表明,美国经济可能会步入衰退。一旦美国经济基本面转向,市场的降息预期将会进一步发酵,后续金价可能还有上涨的空间。

而工业金属则是会受益于国内需求复苏的宏观因素。国内方面,相关会议提出坚持稳字当头、稳中求进,国内增长仍将持续,地产开始触底反弹,基建、制造业投资累积效应有望开始爆发,新能源等新兴产业持续高速发展。综合来看,海外流动性危机缓解、国内经济复苏背景下的工业金属(铜、铝等)也有表现机会。感兴趣的小伙伴可以关注有色60ETF(159881)、矿业ETF(561330)、黄金基金ETF(518800)。(详见《徐成城:经济复苏+加息预期放缓,矿业板块有望迎来修复?》)。

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26