12月集合信托月报:基础产业信托成立大增 非标业务年末冲量

主要内容:

1、12月集合信托产品的发行数量及规模继续增长,但成立市场出现数增量减的情况。受债券市场持续调整的影响,标品信托产品中固收类产品的成立规模明显下滑,导致集合信托产品的成立规模出现小幅下滑。

2、房地产类信托成立难言回暖,绝对规模相对较小。房地产信托的成立虽有所增长,但绝对规模相对较低,信托公司展业仍保持谨慎。

3、工商企业类信托成立规模大幅下滑。2022年宏观经济增长减缓和经济结构的持续调整,叠加融资类信托业务的压降,工商企业类信托业务承压。

4、基础产业类信托成立规模大幅增长。基础产业类信托是2022年信托公司的重点展业领域,12月是信托公司冲规模的重要时间段,基础产业信托是其中主力。

5、12月标品信托产品遇冷,成立数量和成立规模大幅减少。受债市持续调整的不利影响,12月固收类标品信托产品的成立明显下滑。目前标品信托业务仍以债券投资的固收类产品为主,因此,债市的调整对标品信托产品的资金募集影响很大。

一、政策及市场回顾

1、政策及监管回顾

新分类有望推动信托业三年实现软着陆

2022年末,银保监会就《关于规范信托公司信托业务分类有关事项的通知(征求意见稿)》公开征求意见。《通知》将信托业务重新划分为资产管理信托、资产服务信托、公益/慈善信托三大类,与之前一些信托公司收到的关于“业务分类”的《通知》相比,内容没有实质性变化,除了资产服务信托中有三个子项目的口径有所微调补充外,分类内容几乎没有变化。

2、市场动向

三季度信托资产余额21万亿。截至2022年3季度末,信托资产规模余额为21.07万亿元,同比增加0.63万亿元,增幅为3.08%;环比略降356.3亿元,降幅0.17%;与2021年末规模余额相比,增加0.52亿元,增幅2.55%;与2017年末的历史峰值相比,行业管理的信托资产规模下降幅度收窄至19.71%。证券市场成为资金信托投向的第一大领域,证券类信托在五大投向领域中的占比升至27.85%,同比上升8.35个百分点,环比上升1.64个百分点。

12月投向基础产业的信托资金大幅增长。中信登数据显示,2022年12月份全行业新增完成初始登记信托产品3444笔,环比增长4.30%,同比下降12.85%;初始募集规模5,055.16亿元,环比上升21.10%,同比下降45.71%。12月份新增投向基础产业的信托规模为901.85亿元,环比增长48.57%。

万亿信托涌入PE、VC。2022年下半年以来,面临艰难转型的万亿信托资金,正在加速涌入创新性新赛道私募股权投资(PE)和风险投资(VC)行业。2022年下半年以来,包括平安信托、五矿信托、中诚信托、重庆信托、国投泰康信托等数十家信托公司参与了私募股权基金的投资。选择私募股权投资是信托公司的优质选项,进行私募股权投资有利于客户多元化资产配置,分享实体经济资本化过程中产生的超额收益。

信托业标准化转型加快推进。中信登数据显示,2022年前三季度,全行业新发行标品信托产品的机构数量维持在55家左右,业务规模排名前5的机构集中度为七成,较上年初略有下降。在存量标品信托业务中,偏股型证券投资产品和偏债型证券投资产品的数量占比相对均衡,偏债型证券投资产品的规模占比达到70%以上且呈上升趋势;在新增标品信托业务中,偏债型证券投资产品的数量和规模占比达到70%以上且呈上升趋势。

各家信托公司重视创新业务布局,新业务模式、新方向不断涌现。12月,陕国投设立信托计划参与投资的“浙商资产1号资产支持专项计划”成功发行,是全国首单地方AMC储架出表不良资产证券化产品;苏州市首单企业破产受托服务信托“苏信服务·济乾S2201致君苏州”成立;紫金信托发行“紫金信托·物管1号物业服务信托”,成功落地首单物业管理服务信托;浙金信托首个“家族信托+慈善信托”样本落地,采用“家族信托+慈善信托”双层信托模式;由中建投信托担任发行载体管理机构的海尔融资租赁股份有限公司2022年度第二期定向资产支持商业票据(乡村振兴)成功发行;由华润信托设立的全国首支服务志愿服务事业发展的慈善信托——“深圳志愿红慈善信托”正式发布;云南信托首单家庭服务信托成功落地;上海信托成立“首单”单用途预付卡资金受托服务信托业务。

上市公司购买信托理财的热情依旧。据wind数据统计,年初至今,共有67家上市公司累计购买信托产品规模达150.09亿元。在银行等理财产品预期收益率相对不高、波动较大的情况下,信托产品长短期兼备,且具有预期收益相对稳定的固收产品,自然就会受到上市公司的青睐。

3、机构动态

2022年信托业增资总额超130亿。据不完全统计,2022年共有9家信托公司宣布增资,合计增资超130亿元。12月,陕国投信托完成市场化定向增发,成功募集现金35.19亿元创下该公司资本市场再融资的历史最高记录;华宝信托注册资本金由47.44亿元人民币增至50.04亿元人民币申请,获得上海银保监局核准批复。

高管人事动荡频发。据不完全统计,2022年有18家信托公司头部高管出现变更。9家信托公司董事长更替,分别是雪松信托、国元信托、华宸信托、新时代信托、英大信托、陕国投信托、百瑞信托、安信信托和北京信托。11家信托公司变更了总经理。其中,吉林信托仅在年内就发生两次总经理变更;新时代信托和国元信托完成了董事长、总裁双双换人;英大信托和北京信托则完成了董事长、总经理双双换人。

二、发行及成立情况

1、总体情况

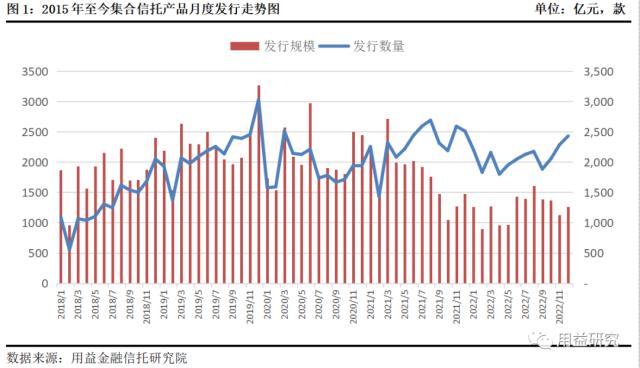

12月集合信托发行市场回暖,发行数量和发行规模双双上行。据公开资料不完全统计,截至2023年1月6日,12月共计发行集合信托产品2430款,环比增加143款,增幅为6.25%,发行规模1265.04亿元,环增加135.99亿元,增幅为12.04%。受年末冲规模的影响,12月集合信托产品的发行数量和发行规模显著上行,非标信托产品的发行数量和规模有明显的增长,但标品信托产品受信息披露及证券市场波动的影响,其发行规模规模占比较小。

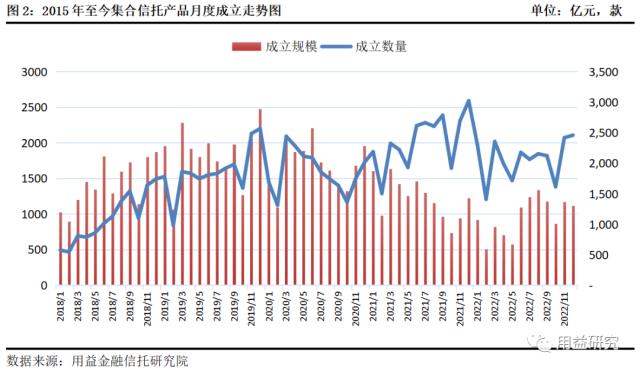

12月集合信托成立市场略有遇冷,产品成立数增量减。据公开资料不完全统计,截至2023年1月6日,12月共计成立集合信托产品2460款,环比增加43款,增幅为1.78%,成立规模1119.74亿元,环比减少49.71亿元,降幅为4.25%。年末是信托公司重要的冲规模的时间段,12月集合信托产品的成立数量增长受阻,成立规模出现小幅下滑,其中非标信托产品成立规模大幅增加,标品信托产品成立规模下滑。

12月集合信托产品的发行数量及规模继续增长,但成立市场出现数增量减的情况。从发行情况来看,受年末冲规模等季节性因素影响,信托公司在年末将非标信托产品的额度大量投放市场,非标类集合信托产品发行数量和发行规模有明显的增长。从成立情况来看,非标信托产品的成立出现显著增长,但受债券市场持续调整的影响,标品信托产品中固收类产品的成立规模明显下滑,导致集合信托产品的成立规模出现小幅下滑。标品信托是信托公司重点发展的业务,未来集合信托市场受证券市场波动的影响增大。

截至2023年1月6日,2022年全年累积发行集合信托产品31948款,同比下滑11.77%,发行规模18361.35亿元,同比下滑19.69%;共计成立集合信托产品32178款,同比增加0.98%,成立规模13093.91亿元,同比下滑24.97%。2022年以来,融资类业务规模的持续压降,集合信托市场中出现显著的转变,非标信托产品比重下滑,标品信托产品比重上升,导致集合信托产品的发行规模和成立规模出现明显的下滑。

2、成立情况分类统计

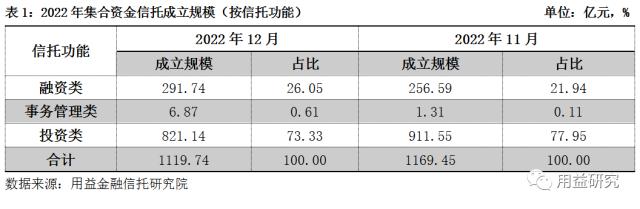

(1)按信托功能分

融资类产品成立规模占比回升,投资类产品规模占比下滑。截至2023年1月6日,12月融资类集合信托产品成立规模291.74亿元,环比增加13.70%;投资类产品成立规模821.14亿元,环比减少9.92%。从规模占比来看,12月融资类产品规模占比26.05%,环比增加4.11个百分点;投资类产品规模占比73.33%,环比减少4.61个百分点。

(2)按收益类型分

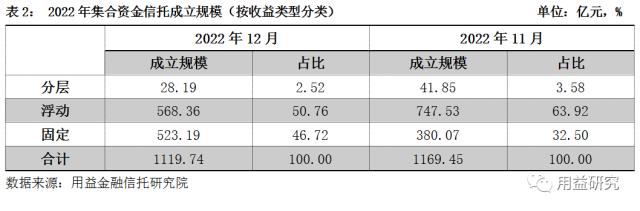

12月浮动收益型产品成立规模比重继续下滑。截至2023年1月6日,12月固定收益型产品成立规模523.19亿元,环比增加37.65%;浮动收益型产品成立规模568.36亿元,环比减少23.97%。从规模占比来看,固定收益型产品规模占比46.72%,环比增加14.22个百分点;浮动收益型产品规模占比50.76%,环比减少13.16个百分点。

(3)按资金投向分

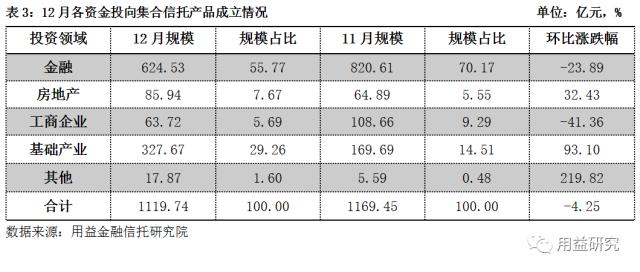

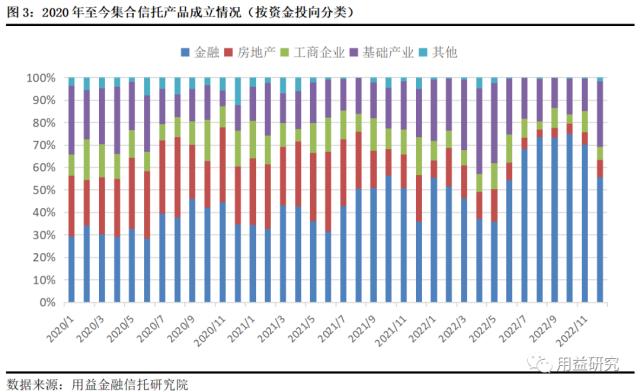

12月投向基础产业领域的集合信托产品成立规模大幅增长,投向金融和工商企业领域的资金显著下滑。截至2023年1月6日,12月房地产类信托产品的成立规模为85.94亿元,环比增加32.43%;基础产业信托成立规模327.67亿元,环比增加93.10%;投向金融领域的产品成立规模624.53亿元,环比减少23.89%;工商企业类信托成立规模63.72亿元,环比减少41.36%。

12月投向金融领域的产品资金规模比重有显著下滑。截至2023年1月6日,12月房地产类信托规模占比7.67%,环比增加2.13个百分点;基础产业类信托规模占比29.26%,环比增加14.75个百分点;金融类信托规模占比55.77%,环比减少14.40个百分点;工商企业类信托规模占比5.69%,环比减少3.60个百分点。

房地产类信托成立难言回暖,绝对规模相对较小。12月房地产类信托成立规模为85.94亿元,环比增长32.43%。房地产信托的成立虽有所增长,但绝对规模相对较低,信托公司展业仍保持谨慎。自11月房地产“金融十六条”出台之后,中央陆续出台一揽子救市政策,贷款、发债、股权融资“三箭齐发”支持房地产行业的合理融资需求。短期内房地产行业以防风险、求稳定为主,信托展业空间有限,主要集中在化解风险和保交楼方面,与传统的房地产信托业务有所区别,房地产信托回暖尚待时机。

工商企业类信托成立规模大幅下滑。12月工商企业信托成立规模63.72亿元,环比大幅增加211.77%。2022年宏观经济增长减缓和经济结构的持续调整,叠加融资类信托业务的压降,工商企业类信托业务承压。当前传统的融资类业务越发难做,股权投资类业务成为工商企业类信托转型的重点方向之一,但业务转型的成果不太突出。信托公司一直以来以融资类项目管理见长,对股权投资类项目的主动管理经验有限,目前还缺少在股权投资的业绩支撑,资金募集相对困难。

基础产业类信托成立规模大幅增长。12月基础产业类信托成立规模突破300亿元,达到327.67亿元,环比增长93.10%。由于房地产信托和工商企业信托因宏观经济和监管收紧承压,基础产业类信托是2022年信托公司的重点展业领域。一方面,国内需要基建投资维持宏观经济的平稳运行,政策红利仍在;另一方面,基础产业信托目前转型成效显著,部分业务从融资类过渡到以城投债、私募债为主的标准化业务。12月是信托公司冲规模的重要时间段,基础产业信托是其中主力,这也是基础产业信托成立大幅增长的重要原因。

标品信托产品成立规模下滑,金融类信托明显下挫。12月投向金融领域的产品成立规模624.53亿元,环比减少23.89%,其中标品信托业务成立规模534.97亿元,环比减少35.06%。标品信托是金融类信托产品中的主要构成部分,受债券市场持续调整的影响,标品信托产品尤其是固收类产品的成立规模大幅下滑,导致金融类信托产品成立规模大幅下挫。

三、非标业务成立情况

1、总体情况

12月非标类集合信托产品成立规模大幅增长。据公开资料不完全统计,12月非标信托类产品成立数量1418款,环比增加18.27%,成立规模584.77亿元,环比增加29.93%。12月非标信托业务成立规模大幅上升,主要是受信托公司年末冲规模的影响,非标信托产品是信托公司年末冲量的主要支撑,在市场中大量投放非标产品额度可以较为有效率的募集资金。三大实体经济投向领域中,基础产业信托的成立规模增长最为显著,是信托公司的重点展业领域;政策支持下的房地产信托风险有所缓释,但房地产行业回暖仍有不确定性,信托公司展业仍有顾虑,12月成立规模的绝对值相对较小;工商企业信托受宏观经济环境的影响较大,成立规模短期内仍会有较大的波动。

2、期限收益分析

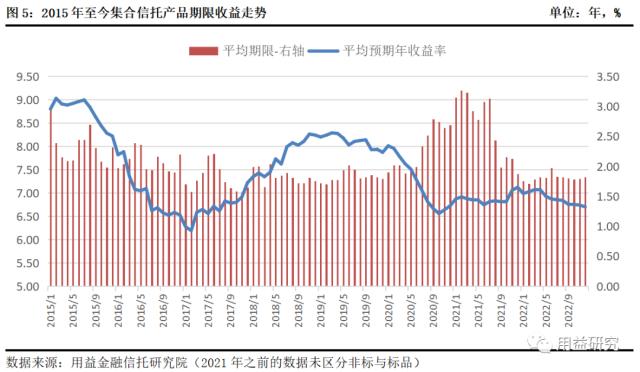

12月非标信托产品的平均预期收益率继续下行。据公开资料不完全统计,12月非标信托产品的平均预期收益率为6.70%,环比减少0.04个百分点;产品的平均期限1.82年,环比延长0.03年。2022年非标信托产品的平均预期收益率持续缓速下行,主要是受央行引导融资成本下行的政策和可投的优质资产减少的影响。一方面,国内各项稳经济政策不断加码,中央经济工作会议释放出更强的稳增长、扩内需、提信心信号,为进一步刺激信贷需求、激活市场主体活力,降低实体经济融资成本是一个重要发力点。另一方面,宏观经济增速下行,企业尤其是房地产企业经营风险上升,信托资金可投的优质资产逐渐向基础产业领域集中,金融机构之间竞争加剧,投资回报率下滑。

非标信托产品的平均预期收益率仍受到内外部宏观因素的影响。一方面,欧美等国家的通胀率仍偏高,2023年仍存在一定的加息空间,短期内对我国政策利率下调形成一定制约,非标信托产品的平均预期收益率下行空间有限;另一方面,近期稳增长政策持续优化加码,加上疫情防控政策转变逐渐稳定,国内宏观经济回稳向上的大趋势已基本确定,国内货币政策刺激不会过多加码,可投资产或会迎来一波回升,信托行业的展业环境在一定程度上会有所改善,平均预期收益率走势能得到一定的支撑。

从行业转型来看,非标信托业务转型已有所成效,融资类业务的规模压降明显,存量规模相对较小。未来一段时间内,非标信托产品大概率将不再是处于持续快速压降的阶段,此类业务转型趋于缓和。以基础产业信托为代表,除了传统的贷款和权益投资外,信托公司在城投债作为投资标的的标准化业务方面有明显的进步。随着国内经济会问向上,加上非标信托产品内部的结构调整趋于稳定,非标信托产品的平均预期收益率会得到一定的支撑。

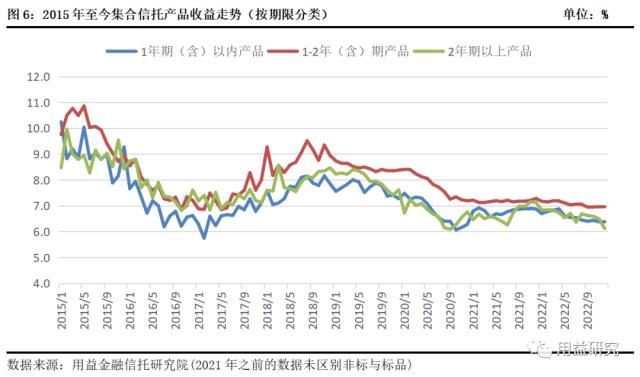

(1)各期限产品收益情况

分期限来看,1年期(含)以内产品平均预期年化收益率为6.37%,环比减少0.01个百分点;1-2年(含)期产品平均预期年化收益率为6.96%,与上月持平;2年以上期限的产品平均预期年化收益率为6.12%,环比减少0.37个百分点。

(2)各投资领域产品收益情况

据不完全统计,截至2023年1月6日,12月金融类信托产品的平均预期收益率为6.60%,环比增加0.30个百分点;房地产类信托产品的平均预期收益率为7.43%,环比增加0.09个百分点;工商企业类信托产品的平均预期收益率为6.08%,环比减少0.20个百分点;基础产业类信托产品的平均预期收益率为6.73%,环比减少0.08个百分点。

四、标品业务成立情况

1、整体情况

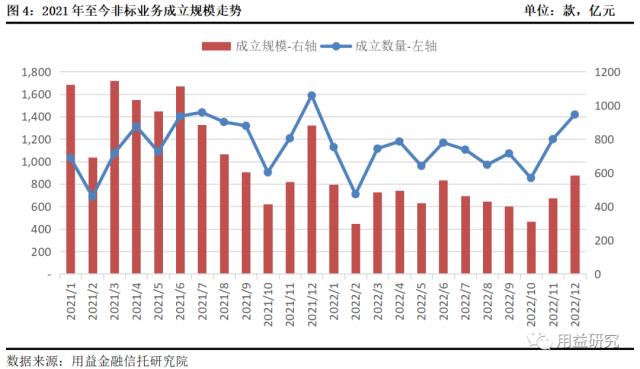

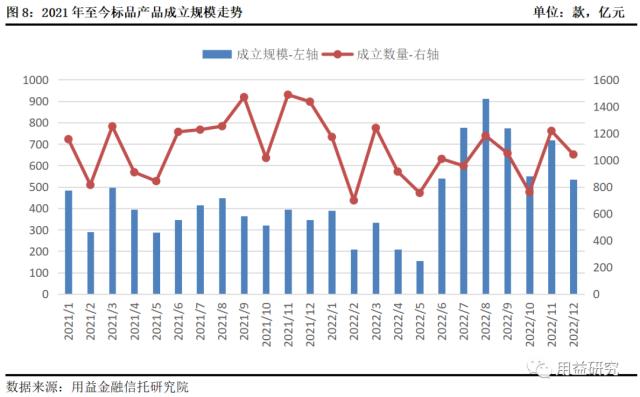

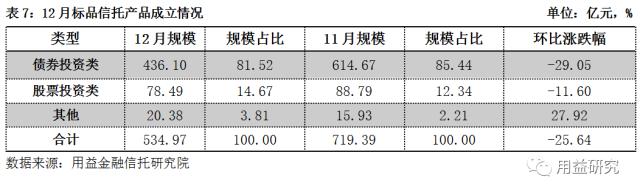

12月标品信托产品遇冷,成立数量和成立规模大幅减少。据公开资料不完全统计,截至2023年1月6日,12月标品信托产品成立数量1042款,环比减少14.45%,成立规模534.97亿元,环比减少25.64%。12月,受债市市场持续调整的不利影响,固收类标品信托产品的成立规模出现明显下滑。12月固收类标品信托产品成立规模436.10亿元,环比减少29.05%;权益类标品信托产品成立规模78.49亿元,环比减少11.60%。目前标品信托业务仍以债券投资的固收类产品为主,因此,债市的调整对标品信托产品的资金募集影响很大。

债市调整带来较好的配置价值,固收类标品信托产品或迎来回暖。在资金利率回升、防疫政策调整、房地产政策转向等多种因素叠加下,债市急速调整,以债券为底层资产的银行理财产品和偏债基金产品的净值大幅回撤,导致11月、12月两轮大量赎回,负反馈效应主导市场走势,债市出现巨幅调整。随着宏观经济企稳及资本市场回暖预期增强,目前债市已具备很强的配置价值,预计未来一段时间固收类标品信托产品的资金募集将会迎来较好的回暖行情,将带动标品信托产品的成立。

TOF产品在12月的成立规模显著下行。据公开资料不完全统计,截至2023年1月6日,12月TOF结构的标品信托产品成立规模100.61亿元,环比减少44.77%。

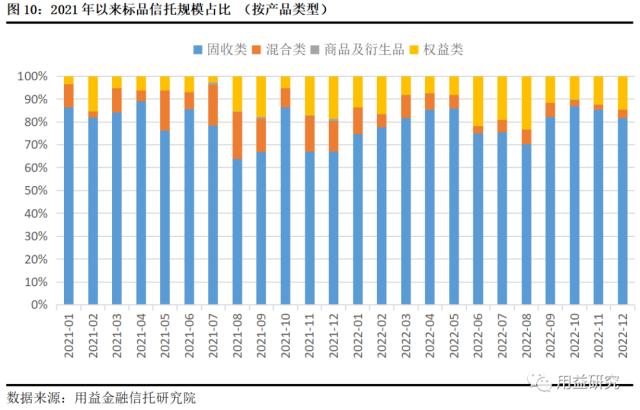

2、按产品类型

据公开资料不完全统计,12月固收类产品规模占比81.52%,环比减少3.92个百分点;混合类产品规模占比3.81%,环比增加1.74个百分点;权益类产品规模占比14.67%,环比增加2.33个百分点。12月A股市场整体有较好的表现,权益类标品信托产品规模占比上行;而债市持续大幅调整,固收类标品信托产品资金募集相对困难,规模占比下滑。

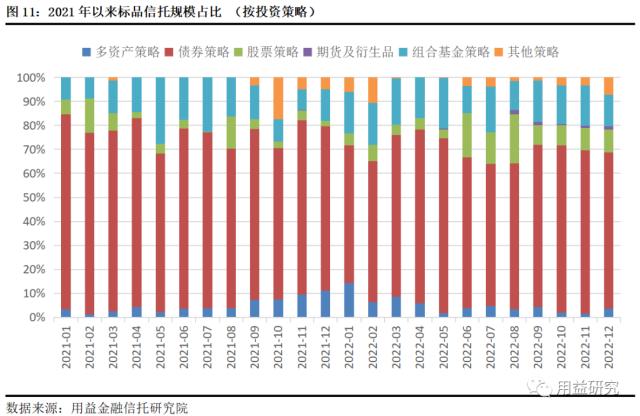

3、按投资策略

债券策略的成立规模占比下滑。据公开资料不完全统计,12月债券策略产品的规模占比65.06%,环比减少3.05个百分点;组合基金策略产品规模占比13.25%,环比减少3.61个百分点;股票策略产品的规模占比9.71%,环比增加0.21个百分点。1-12月债券策略信托产品的成立规模合计4180.58亿元,占标品信托成立规模的比重为64.36%。外贸信托、华润信托和光大信托的债券策略产品成立规模分列前三,分别为1501.70亿元、729.00亿元和366.77亿元。

五、产品运行情况

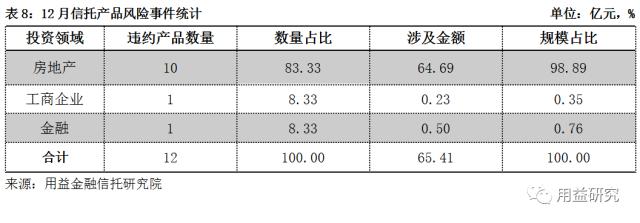

1、产品逾期/违约情况

据公开资料不完全统计,截至2023年1月6日,12月共有信托违约产品12款,涉及金额65.41亿元。其中,房地产信托违约产品10款,涉及金额64.69亿元。房地产信托在政策支持下风险虽有缓释,但短期内违约风险仍相对较高。

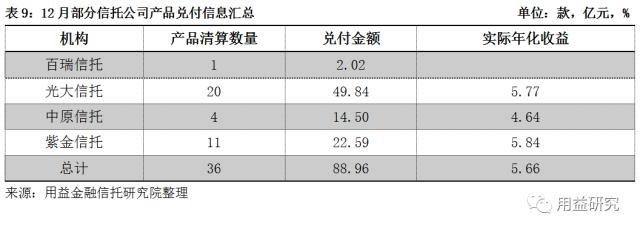

2、产品兑付情况

据公开资料不完全统计,截至2023年1月6日,12月共有4家信托公司清算兑付36款集合信托产品,兑付金额88.96亿元,平均实际年化收益率为5.66%。(来源:用益研究 喻智 )

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47