【火线解读】三部门积极表态,大力支持首套房购买,深圳出大招!机构全线看好“三高房企”!

新年伊始,地产板块前三个交易日涨势连连,中证800地产指数喜提3连阳,地产ETF(159707)亦连涨3日。板块政策端则延续2022年宽松态势,在供给侧利多消息密集发布之外,今年政策更加聚焦需求侧。消息面上,近日地产板块多条重磅信息发布,具体来看:

1) 1月5日人民银行、银保监会发布通知,决定建立首套住房贷款利率政策动态调整机制。

新建商品住宅销售价格环比和同比连续3个月均下降的城市,可阶段性维持、下调或取消当地首套住房贷款利率政策下限。

据长江证券统计,当期70个大中城市当中,共有38个城市符合“自主决定”的标准。包括哈尔滨、武汉、大连、天津、石家庄等。

2)同日深圳印发通知,明确推广二手房“带押过户”模式。

在二手房交易过程中,买卖双方可选择适用二手房“带押过户”模式,推行“顺位抵押”、二手房转移及抵押“双预告登记”等多种模式,实现二手房交易更加高效、便捷。

同时提出稳妥推进试点,鼓励全面探索,鼓励各银行先行先试办理买卖双方贷款银行非同一家银行的“带押过户”业务。

3)1月4日经济日报消息,房地产始终是支柱产业,带动作用强,是外溢性较强、具有系统重要性的行业。预计在保交楼取得实质性进展之后,消费者对购房的观望情绪将得到改善,积压需求也有望逐步释放,形成实际销售量。

人民银行、银保监会等三部门联合发布利多消息,深圳、重庆等多个一线城市带来给力新政,2023年地产板块能否企稳回升呢?

展望2023年房地产市场,有关部门领导表示充满信心,对于购买第一套住房的大力支持,首付比、首套利率该降的都要降下来!同时,增加保障性租赁住房的供给和长租房市场的建设,让新市民、青年人能够更好地安居。

同时,业内普遍观点表示乐观看好,2023年房地产市场将着力于需求端的改善,具体标的上,机构一致尤其看好一线蓝筹、三高房企公司:

国金证券最新研报观点指出,三部门积极表态,地产需求侧再获宽松支持。有关部门关于大力支持首套房的表态延续了高层定调,支持刚性和改善性需求;同时人民银行和银保监会建立的首套住房贷款利率调整机制,支持房价企稳的意图明显。

预计未来需求侧大力度宽松将持续落地、有力支持销售,持续积极拿地的房企或率先复苏,首推布局优质重点城市、主打改善产品的房企。

中信建投证券表示,本次首套房贷款利率长效机制的建立,有助于地方进一步用足用好“因城施策”工具箱,将更好支持刚性住房需求。预计未来需求端政策空间将持续打开,坚定看好“三高房企”、信用修复和政策放松下的销售复苏。

天风证券观点认为,经济日报发文重申房地产始终是支柱产业,推动经济运行整体好转需要房地产市场企稳作支撑,可见房地产行业对经济影响之大。随着供给侧政策陆续出台,房企融资渠道有望逐步打通,并逐渐传导至需求侧,形成良性循环,2023年房地产销售或将企稳复苏,坚定看好受益于行业集中度提高的优质龙头。

中信证券研报认为,预计2023年房地产市场前低后高,销售复苏较早,开发投资复苏预计较晚。不断累积的政策,叠加疫后复苏的经济基本面,将在春节后陆续带动区域市场复苏。珍惜政策机遇,二次分化、存量盘活和再融资三主线选股。此外,REITs政策变革有望盘活房企存量资产,有大量存量资产的企业可能受益。再融资本身推动企业资产负债表更健康,再融资预案公告之后往往伴随相关企业的良好股价表现,看好蓝筹地产公司。

在全市场主流地产行业指数中(中证800地产指数、中证全指房地产指数、国证地产指数、内地地产指数),中证800地产指数前十大成份股占比超75%。在地产行业竞争格局改善、龙头强者恒强的大背景下,聚焦龙头的中证800地产指数中长期业绩和弹性优势凸显,爆发力强!

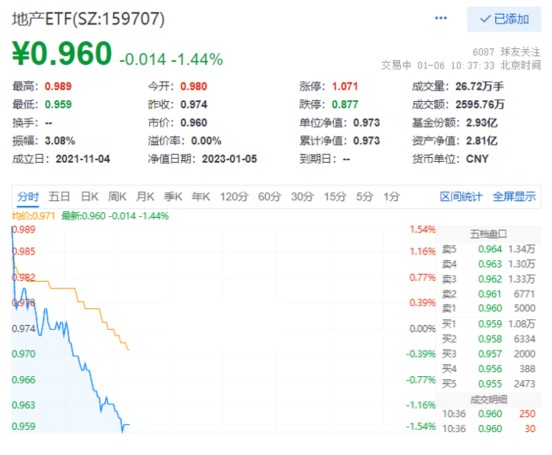

地产ETF(159707)为目前国内唯一跟踪中证800地产指数的行业ETF,今日(1.6)高开后盘中低位盘整,截至目前下跌1.44%,开盘1小时成交额超2500万元,场内交投活跃。

资金方面,据深交所数据,地产ETF(159707)2022年全年份额净增2.67亿份,份额增长率高达847%,持续获得资金加注!

风险提示:地产ETF(159707)跟踪的标的指数为中证800地产指数,该指数基日为2004.12.31,发布日期为2012.12.21,指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中出现的个股仅为成份股客观展示,不作为任何个股推荐,不代表基金管理人和本基金投资方向。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现。基金管理人对该产品的风险等级评定为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26