Mysteel:建筑原材料周报(12.26-12.30)

核心观点

基本面情况

上周建材各品种价格走势分化,原料成本支撑及乐观预期下,弱现实得抑制作用渐显,使得钢材品种窄幅震荡运行为主,建筑材料整体在需求不济的年末整体趋弱,临近春节,预计本周钢材品种价格延续震荡,建筑材料价格继续趋弱。

建筑行业方面

1月份螺纹钢消费量约700万吨出头,占全年比重约3.3%,同比下滑27%。(根据1月份下游采购计划、春节时间安排测算,且参考2020年1月同为春节所在月份,螺纹钢消费比重占全年比例为3.3%),初步判断2023年一季度螺纹钢消费呈月环比上升的趋势,1月份受春节、元旦节假日影响,消费量最低;2月份工地陆续返工、开工率逐步提升、非满负荷工作的预期下,消费提升;3月份工地开工率恢复至85%以上,至金三银四需求旺季、疫情影响明显减弱,消费月环比明显改善。

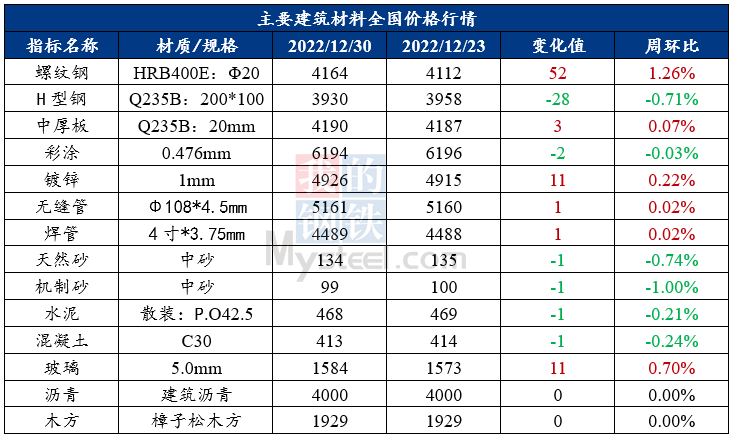

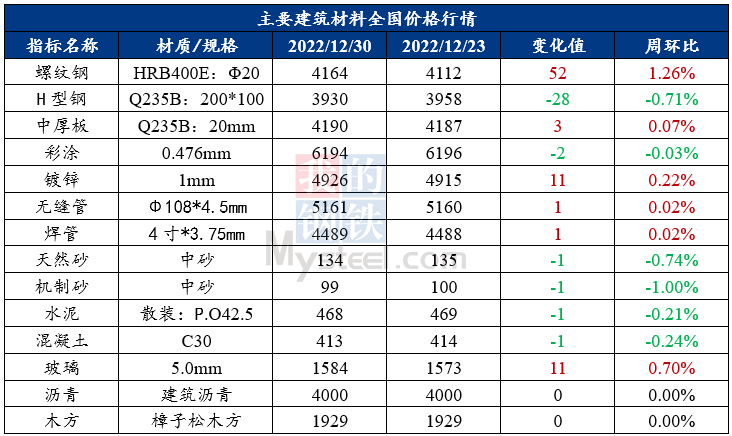

一、建筑材料价格行情

二、建筑材料行情分析

(一)钢材

1. 建筑钢材

周度观点:积极预期叠加成本支撑,预计螺纹钢价格高位震荡

上周螺纹钢运行逻辑分析

上周螺纹钢价格小幅上涨。宏观方面,近期银保监会声明要促进金融与地产正常循环,保交付政策发酵提振市场,带动上周黑色金属盘面走强;供应方面,上周螺纹钢产量271.63万吨,环比减少5.31万吨。据调研显示,由于临近年末,部分钢厂已经开始停产放假,加上当前钢材利润水平依旧偏低,上周螺纹钢产量继续回落;库存方面,上周螺纹钢总库存569万吨,环比增加24.96万吨。近期钢材行情上涨,虽然多地钢厂也在主动出货降库,但进入节前几周,下游需求不可避免出现季节性回落,厂社库均有所累积;需求方面,月末部分人员已经恢复健康返岗工作,但目前各地疫情新增感染人数日益俱增,尤其是南方地区,工地减员现象进一步突出,下游消费雪上加霜,上周基建、房建方面的钢材需求继续回落,螺纹钢表观消费量小幅下降。

本周展望

供应方面,元旦过后短流程企业检修放假速度加快,同时部分高炉企业也有少量检修计划,预估螺纹钢产量将继续回落。库存方面,上周社会库存增速明显回升,在途资源到货量也出现增加,后期将进入持续增库且加速增库的通道。消费方面,上周消费进一步走弱,房建项目停工比例继续回升,基建虽仍有部分支撑但也整体也呈走弱趋势,预估本周消费将继续收缩。综合来看,受原料成本支撑及乐观预期助推下,短期价格仍维持高位震荡。

2. 中厚板

周度观点:供需错配延续,中厚板价格弱势盘整

上周中厚板运行逻辑分析

上周全国中厚板价格窄幅震荡。

供应方面,上周钢厂周实际产量140.27万吨,周环比减少2.74万吨;钢厂产能利用率86.26%,周环比下降1.69%;本次产量、产能利用率小幅下降的原因是,统计周期内钢企有检修;

库存方面,全国总库存189.87万吨,较上期降低0.04万吨。钢厂库存78.15万吨,周环比降低0.67万吨。社会库存为111.72万吨,较上期增加0.63万吨;

市场方面,临近元旦,终端和商家基本都已陆续开始放假,并且今年春节假期提前,叠加疫情影响市场或提前进入放假周期,目前市场备货补库需求与投机需求双弱;

本周展望

供应方面,12月份虽然面临着传统的需求淡季,但是供给端表现依旧较强,由于原料价格过高,导致钢企生产成本居高不下,利润一再被挤压。在生产品种分配上,钢企更加侧重利润高的锰板以及品种板,普板的生产比例略有下降,导致市场资源短缺,规格加价的现象居多;

流通方面,现货市场正式进入了冬季累库的阶段,由于累库幅度还比较小,难以对钢市提供直观的涨跌驱动。由于今年春节较早加之疫情的影响,越来越多的商家选择近期离市,市场交投氛围转差,季节性需求淡季明显,后期只能靠宏观政策消息面来刺激市场;

需求方面,终端需求今年似乎并没有在春节前迎来集中释放,主要归结于对于今年的冬储价格并不看好,虽然全年都在靠基建带动需求,但是年末集中赶工受到疫情的影响也并没有得到很好兑现,对于明年基建以及制造业在政策的支持下,将有望保持增长势头。

综合来看,本周全国中厚板价格在供需错配延续的情况下,弱势盘整运行为主。

(二)其他建材

1. 水泥

周度观点:上周水泥价格偏弱运行,预计本周价格弱势延续

上周水泥运行逻辑分析

截止12月30日,百年建筑网水泥价格指数为467.08点,周环比下降0.51%。具体来看,华东山东项目继续停工,其他省份房建工程陆续减量,加之感染人数较多,生产力下降。华南地区海南重大水利项目赶工,水泥需求继续提升;广东阳性病例增多,赶工条件不足,进度放缓;广西资金较差,材料商抛货回款,拿货积极性下降。华中地区环保管控、雨雪天气、阳性增多、工人返乡等影响,需求低迷,市场竞争激烈。西南地区云南下雨影响水泥发运,贵州、四川工地“减员”影响进度,出库量继续下降,价格持续回落。重庆市场竞争激烈,部分企业降价促销,积极外销,水泥需求环比小幅回升。三北冬季室外项目施工受限,需求继续下滑,水泥企业执行错峰生产,供需双弱,行情持稳过渡。

本周展望

需求方面,临近春节,项目陆续收尾,1月后返乡潮正式来临,工地加快收尾,需求或将进一步下滑。供应端持续收紧,多地继续执行错峰生产,春节前后,多数企业停窑检修,目前库存上升压力可控,行情整体继续保持弱势持稳运行。

2. 混凝土

周度观点:上周混凝土价格弱势运行,预计本周价格维持走低态势

上周混凝土运行逻辑分析

临近年关,全国混凝土量价低位运行。截至12月28日,百年建筑网统计全国混凝土C30均价为413元/方,周环比下跌1元/方。供给方面,混凝土平均产能利用率为11.62%,较上周下降1.3%,低于去年同期6.39个百分点。临近年关,各地疫情高峰渐显叠加资金状况不佳,混凝土产能利用率同比降幅进一步拉大。需求方面,东北地区受低温天气影响,发运几乎面临全面停滞;华南地区运输受疫情影响较大,大部分司机处于居家状态,再加上年底并未出现赶工情况,导致需求及发运均有所限制;西北地区受降雪及寒冷天气影响,工地施工进度放缓;华北地区各城市几乎无新开工项目,受低温及疫情影响,施工进度不稳定,发运量依旧处于下降趋势;华东地区房建市场受资金流转影响,部分在库工程项目无以支撑,暂缓施工,加之疫情放开施工进度再次受到冲击;华中地区部分城市受环保管控影响,仅晚上可发货运输,再加上降雪天气,整体发运情况不佳;西南地区部分城市为治理雾霾天气,工地及搅拌站处于停工停产状态,部分城市年底基建遇到小赶工情况,发运量略有回升。

本周展望

近期国内多地疫情处于高发阶段,但随着较早批次感染者陆续复工,北方未停工工地进度略有所恢复,但北方多地陆续降雪,受寒冷天气影响,市场活跃度不高,均表示没有明显赶工期,再加上目前市场资金情况仍然较为紧张,南方赶工项目占比也不大,多数企业仍以回款为中心,混凝土会持续呈现走低趋势。

三、建筑行业动态热点信息一览

建筑业

【预计1月份螺纹钢消费量为700万吨左右】据调研反馈,下游施工企业春节放假时间,提前2周及以上的比例为41%,提前1周的比例为33%,按法定春节停工的占比4%,不放假的占比2%,其余为待定/不确定;

未来采购方面的计划来看,超过90%的下游企业表示不会在节前进行对于来年一季度的提前采购。表现出对于价格下跌的担心,市场变化的不确定性大,此外还考虑到工程量相较往年减少、资金受限、前期库存尚且富足等因素。也有少部分企业针对重点项目保供、新项目开工以及冬储,会在节前加大采购,但该部分体量不大;

综合预计,1月份螺纹钢消费量约700万吨出头,占全年比重约3.3%,同比下滑27%。(根据1月份下游采购计划、春节时间安排测算,且参考2020年1月同为春节所在月份,螺纹钢消费比重占全年比例为3.3%)

此外,初步判断2023年一季度螺纹钢消费呈月环比上升的趋势,1月份受春节、元旦节假日影响,消费量最低;2月份工地陆续返工、开工率逐步提升、非满负荷工作的预期下,消费提升;3月份工地开工率恢复至85%以上,至金三银四需求旺季、疫情影响明显减弱,消费月环比明显改善。

如需相关的建筑材料月报,欢迎各位行业伙伴随时联系或添加我们的企业微信。感谢阅读!

2022大宗商品年报出炉在即!欢迎抢鲜品读!

报告聚焦钢材、煤焦、铁矿石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析……

点击链接了解更多:点击查看

2022大宗商品年报出炉在即!欢迎抢鲜品读!

报告聚焦钢材、煤焦、铁矿石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析……

点击链接了解更多:点击查看

2022大宗商品年报出炉在即!欢迎抢鲜品读!

报告聚焦钢材、煤焦、铁矿石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析……

点击链接了解更多:点击查看

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26