Mysteel:2022年全国粗钢产量分析及2023年1月预判

11月份,全国粗钢日均产量248.47万吨,环比下降3.4%。高成本压力下,12月份钢厂多数亏损,冬季检修陆续启动,预计12月全国粗钢日均产量245万吨左右。2023年1月份钢材市场或呈现供需双弱格局,不过在“强预期、高成本和低库存”支撑下,短期钢价或震荡偏强。也需要关注节前几周库存累积速度,如果库存超预期增长,导致明显高于上年同期,则警惕市场调整风险。

一、11月份全国粗钢日均产量248.47万吨,环比下降3.4%

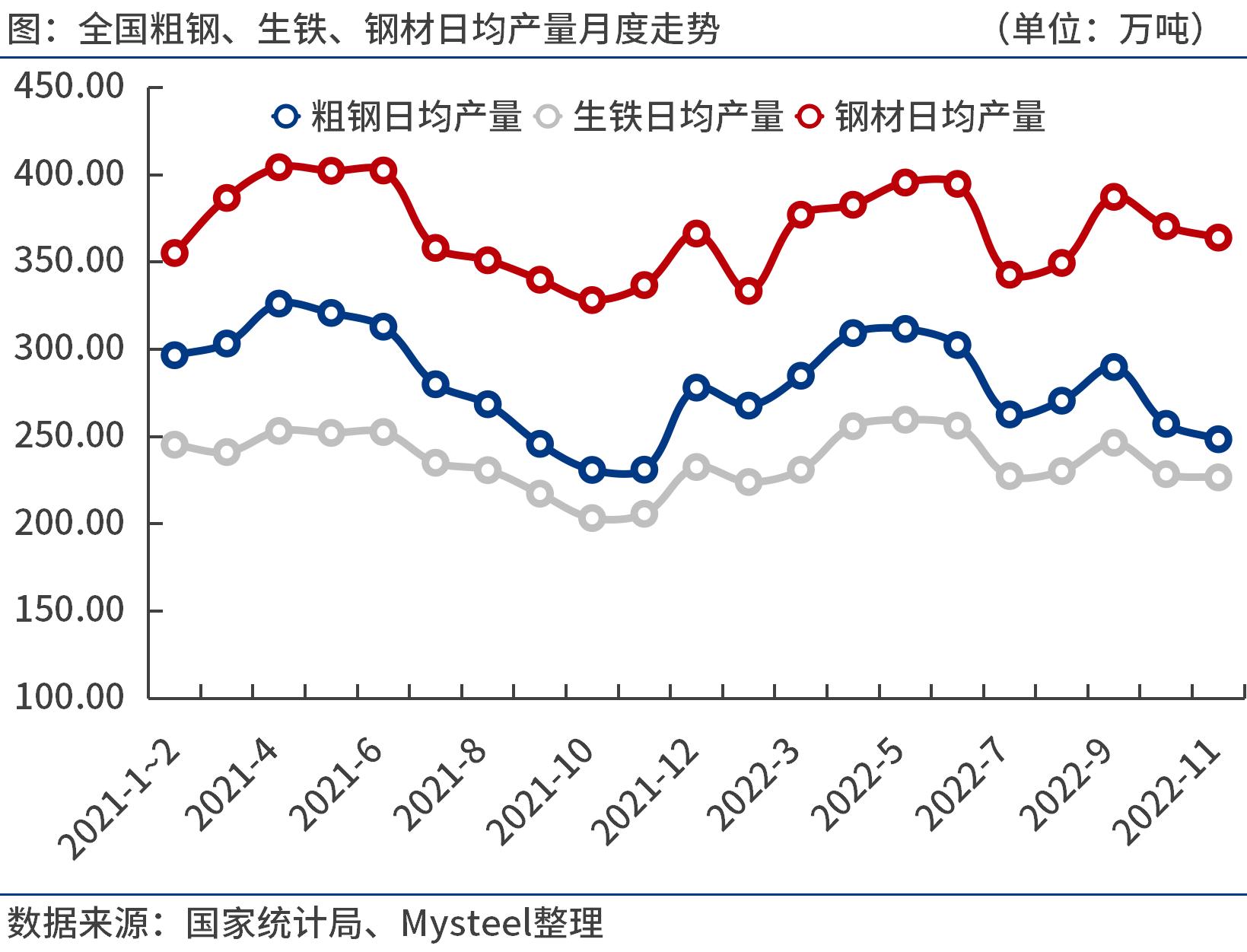

国家统计局数据显示,2022年11月份全国粗钢产量7454万吨,同比增长7.3%;生铁产量6799万吨,同比增长9.7%;钢材产量10919万吨,同比增长7.1%。

2022年1-11月份,全国粗钢产量93511万吨,同比下降1.4%;生铁产量79506万吨,同比下降0.4%;钢材产量122553万吨,同比下降0.7%。

11月份,全国粗钢日均产量248.47万吨,环比下降3.4%。得益于10月份钢厂大幅减产,11月份钢市供需基本面出现改善,钢价超跌反弹,钢厂亏损幅度收窄。不过,进入季节性消费淡季,11月份钢材需求进一步收缩,钢厂继续以减产降库为主。

二、1-11月份全国粗钢表观消费量8.86亿吨,同比下降2.7%

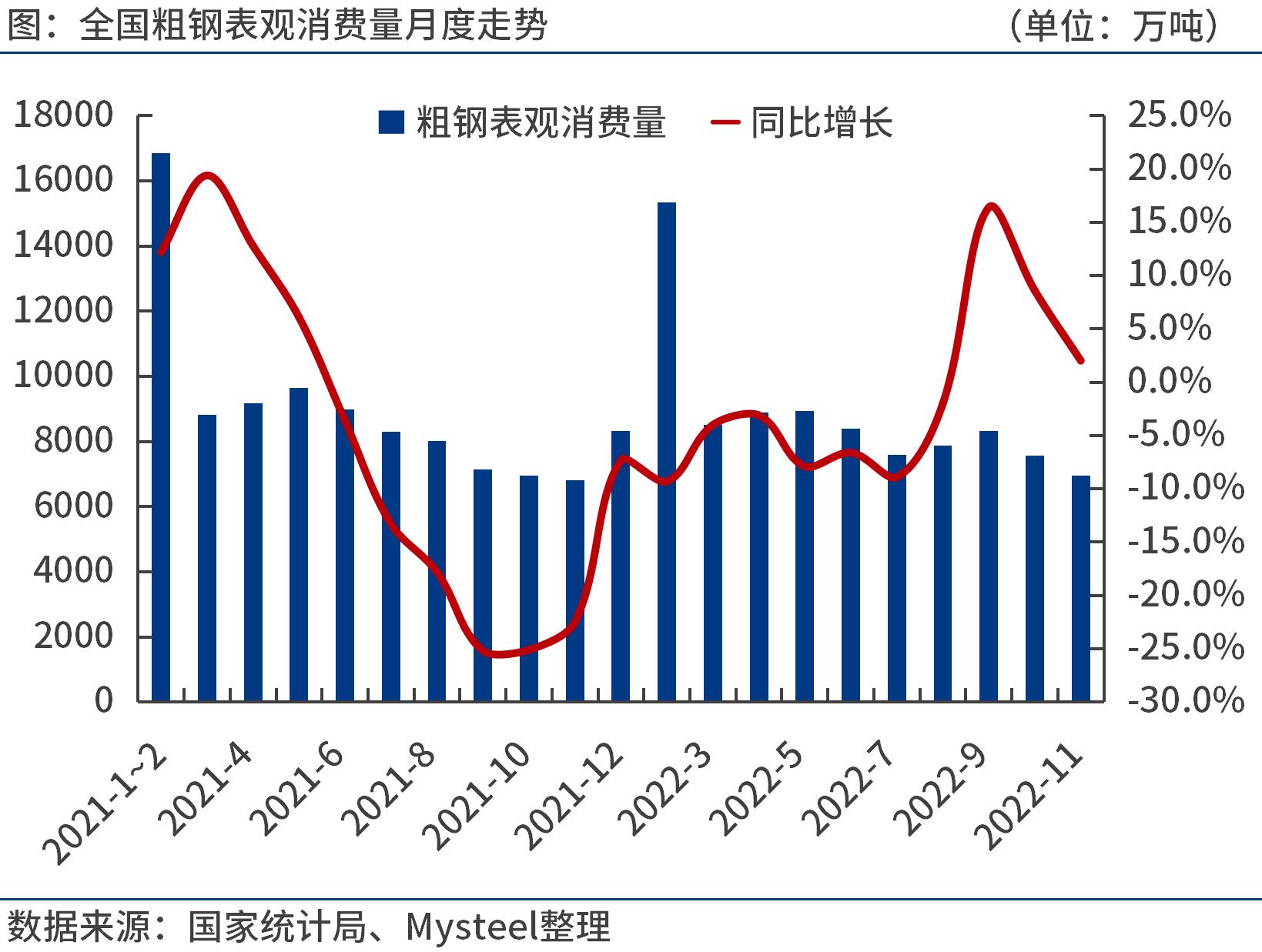

统计局、海关总署数据显示,2022年11月份,全国粗钢产量7454万吨,钢材净出口483.8万吨,折合粗钢净出口504万吨(钢材按0.96折算),钢坯、钢锭净进口12.6万吨,粗钢表观消费量6962.7万吨,同比增长2.0%。(注:2021年11月份,全国粗钢产量修正为6946.9万吨,粗钢表观消费量修正为6824.2万吨。)

2022年1-11月份,全国粗钢产量9.35亿吨,钢材净出口5208.1万吨,折合粗钢净出5425.1万吨(钢材按0.96折算),钢坯、钢锭净进口527.3万吨,粗钢表观消费量8.86亿吨,同比下降2.7%。(注:2021年1-11月份,全国粗钢产量修正为9.48亿吨,粗钢表观消费量修正为9.10亿吨。)

三、11月份钢筋、线材等日均产量环比继续下降

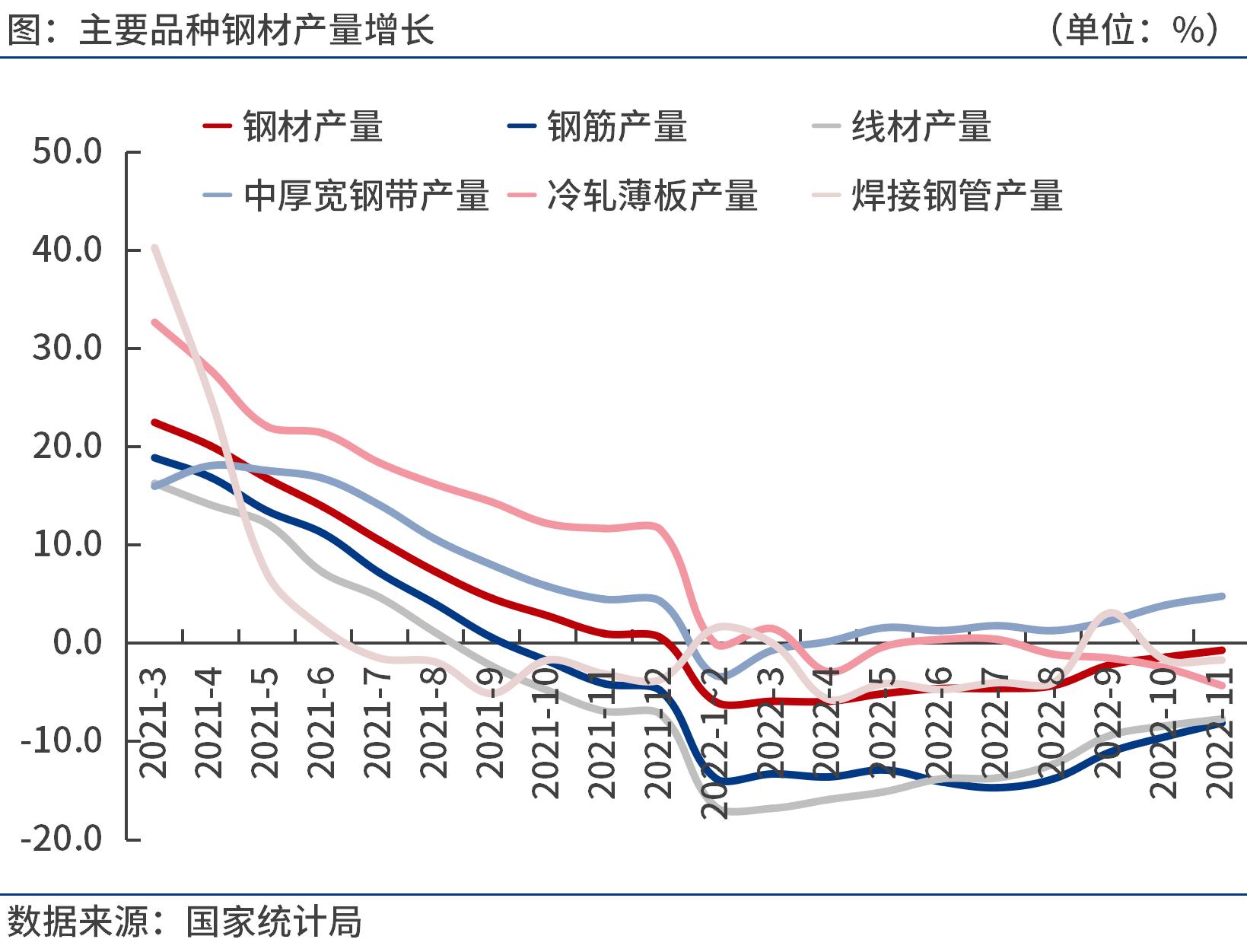

按钢材品种来看,2022年1-11月份,我国钢材产量12.26亿吨,同比下降0.7%。其中,钢筋产量2.18亿吨,同比下降8.1%;线材产量1.30亿吨,同比下降7.7%;冷轧薄板产量3870.1万吨,同比下降4.3%;中厚宽钢带产量1.71亿吨,同比增长4.8%;焊接钢管产量5531.7万吨,同比下降1.7%。

2022年11月份,钢筋、线材、中厚宽钢带等日均产量为66.0万吨、35.8万吨、49.5万吨,分别较上月减少1.6万吨、2.1万吨、1.4万吨,处于年内较低水平;冷轧薄板、焊接钢管等日均产量11.3万吨和18.2万吨,环比增加0.3万吨和0.5万吨,呈现低位回升。

四、11月份华北、华东等四个地区粗钢日产环比下降

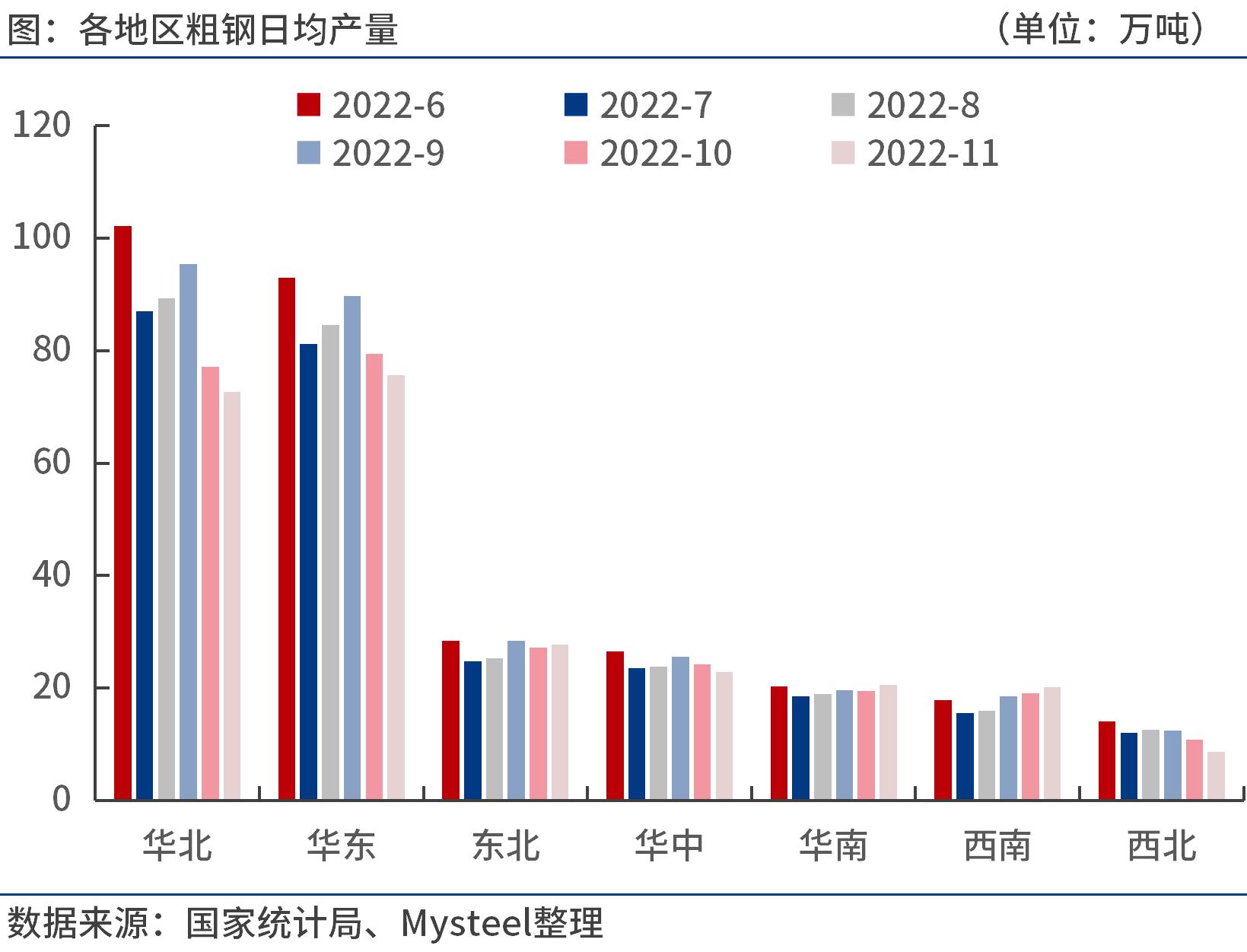

按地区来看,2022年1-11月份,华北地区粗钢产量2.99亿吨,同比下降4.0%;华东地区粗钢产量2.91亿吨,同比增长1.0%;东北地区粗钢产量9010.1万吨,同比下降2.0%;华中地区粗钢产量8748.5万吨,同比下降2.0%;华南地区粗钢产量6712.7万吨,同比增长6.4%;西南地区粗钢产量5874.5万吨,同比下降1.0%;西北地区粗钢产量4186.7万吨,同比下降3.7%。

2022年11月份,华北、华东、华中、西北等地区粗钢日均产量72.7万吨、75.7万吨、22.9万吨和8.7万吨,分别较上月减少4.5万吨、3.8万吨、1.3万吨和2.1万吨;东北、华南、西南等地区粗钢日均产量27.8万吨、20.6万吨和20.2万吨,分别较上月增加0.6万吨、1.1万吨和1.1万吨。

五、后期粗钢产量预判及影响分析

12月份,国内钢材市场呈现震荡走强态势。受宏观政策持续加码,叠加疫情防控措施优化,12月上半月钢市成交量有所回暖,尤其投机性需求表现活跃,下游冬储意愿也有增强,淡季钢厂库存不增反降,加之原燃料价格表现强势,钢价震荡走强。下半月,随着多地疫情处于高峰来临前的快速传播阶段,钢材需求也难免受到冲击,库存进入春节前累库阶段,钢价涨势放缓。

据笔者测算,12月末唐山长流程钢厂螺纹钢亏损250元/吨左右。由于钢厂原燃料库存水平偏低,补库支撑原燃料价格走势强于钢材市场,导致钢厂亏损幅度扩大,冬季检修陆续启动,预计12月全国粗钢日均产量245万吨左右。

临近春节,独立电弧炉钢厂检修停产范围将逐步扩大,但在“强预期”情绪影响下,年末钢材期现市场高位震荡,长流程钢厂继续减产意愿较低,节前铁水产量变化不大。

2022年12月份,中国制造业PMI为47.0%,比上月下降1.0个百分点。其中,受疫情冲击和全球经济增长放缓等因素影响,制造业生产指数、新订单指数和新出口订单指数进一步收缩。12月建筑业商务活动指数为54.4%,比上月下降1.0个百分点,各地重大项目建设继续加快推进,但房地产仍处于筑底阶段。

为对冲国内经济下行压力,近期稳增长措施持续加码,中国优化疫情防控振奋人心。中央经济工作会议确定了2023年经济工作的总体要求,坚持稳中求进工作总基调,积极的财政政策要加力提效,稳健的货币政策要精准有力,要把恢复和扩大消费摆在优先位置。近期房企融资端的利好政策频出,后续需求端出台强力政策的预期增强,如东莞市全域放开住房限购,更多热点城市或将跟进。

尽管2023年1月份全国多地进入疫情高峰期,短期内消费仍受到抑制,但看好春节后消费释放。

同时,春节前钢材库存累积速度加快,但处于近年同期低水平。据Mysteel监测,本周(春节前四周)钢材社会库存量888.2万吨,较上年同期的888.75万吨基本持平;钢厂库存量437.24万吨,较上年同期增长2.6%。钢厂库存压力略大于市场库存。

此外,原燃料库存也处于低水平,节前钢厂持续补库,支撑原燃料价格走强。在高成本压力下,钢厂多数仍处于小幅亏损状态,盼涨意愿较强。

综合来看,春节效应叠加各地疫情高峰,2023年1月份钢材需求还将进一步萎缩。目前市场三大支撑因素主要是强预期、高成本和低库存,短期钢价或震荡偏强。也需要关注节前几周库存累积速度,如果库存超预期增长,导致明显高于上年同期,则警惕市场调整风险。

2022大宗商品年报出炉在即!欢迎抢鲜品读!

报告聚焦钢材、煤焦、铁矿石、不锈钢新材料、铁合金、废钢、有色金属、建筑材料、农产品等9大品种,由上海钢联100多位资深分析师倾力打造,深度剖析100余条细分产业链长周期数据,囊括行业热点、宏观政策等全方位解读,涵盖价格价差、成本利润、产能产量、库存、资源流向、区域供需平衡、市场竞争格局等基本面分析……

点击链接了解更多:点击查看

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47