巨灵财经总经理牟晟豪:数据驱动,助力投资者科学投资

12月28日,由金融界主办的“第十一届领航中国基金行业年会”顺利召开。巨灵财经总经理、灵犀智投主理人牟晟豪在“服务的价值”环节《以数据驱动,助力投资者科学投资》为主题展开主旨演讲。

如何将科学的理念与投资相结合?如何通过合理使用数据,帮助我们切实地实现科学投资?在牟晟豪看来,从最宽泛的角度出发,科学是不断对真理进行探索。这样的定义最能够涵盖科学的本质,但和我们具体开展的研究距离过于遥远。所以只能作为最初始的指导思想,还需要进一步细化。

那么再进一步,科学是在某一范式内进行的一系列研究,并且通过研究将范式不断更新迭代。

牟晟豪在这里结合具体的投资实操业务,与之前对科学哲学的理解,给出这样几条他认为对于科学投资非常重要的事情。

第一,需要有一套理论体系作为支撑,以此作为投资决策的依据。

第二,理论的出发点可以是归纳统计海量数据后的特征,也可以是逻辑上的推理演绎。但最终二者都需要互相补充、联系。

第三,需要设计一系列的“投资实验”,对理论体系进行验证。

第四,投资实验一般分为两种,利用历史数据进行回测,或者建立实盘投资组合。因为我们需要明白,人类的认知是有同时性的。当我们反复地回测时,其实就已经打破了这种同时性,每一次回测都是在和历史上那些已经落后于我们现在的观点进行对抗。并且每一次回测都意味着对某一种理念的长期坚守,很显然人的寿命决定了只能选择一种观念坚守,过度地进行回测验证也打破了这种唯一性。

第五,使用概率上印证有效的决策依据,构建分散的投资组合。我们在最终投资中也是使用各种概率上有效的决策依据,来构建投资组合,做大概率正确的事情,并长期坚持,从而显现出其威力。比如在这里有一个投资机会是投入10W元,50%概率赚10W,50%概率亏8W。这其实是一个预期收益率1W元的一个有效的投资机会,但实际结果是什么呢?要么暴赚100%,要么暴亏80%,波动幅度非常大,一念之差就是天地之别。但如果找到两个互相独立的投资机会,都是这样的盈亏幅度,将10W元分成2笔,分别投入5W。最终是什么结果呢?我们会发现暴赚和暴亏的概率都变小了,成了25%,50%概率是赚1W元。那么如果我们能找到非常多概率上有效的投资机会,并且他们彼此之间互相独立,我们也就能收获稳稳的幸福。并且只有充分分散以后,投资组合才会更接近于其真实的收益率水平,否则我们无法区分是其水平更高还是幸存者偏差。

那具体到投资实践中,对个人投资者来说是该买基金还是买股票呢?牟晟豪带来了他的思考:

首先,个人投资者是可以买一些股票的,但这仅限于自己独有的专业知识领域,但这样的机会并不多。资产在更多的时间里、更多的比重下,依托专业资产管理团队是更明智的选择,这样才能够节省出更多时间来提升自己专业工作领域的能力,实现更有效的个人价值提升。

并且,我们从数据上来看,股票明显呈现出有最后一波冲高后再也无法恢复的特征,经历15年大牛市之后60%的股票都没办法修复其回撤,投资者是非常容易永久性损失本金的,并且亏损幅度非常大。而基金则体现出只要持有的时间够长,总有机会恢复回撤的特征,只有近10%的基金经历15年大牛市后至今无法修复最大回撤。

谈到购买基金时,又有一个案例很有趣,那就是著名的股神巴菲特与几位基金经理打赌,通过“躺平”式的投资指数基金,最终巴菲特战胜了几位基金经理,取得了更好的业绩。很多人迷信这样的故事,认为指数基金是唯一的正确投资方式。

真的是这样吗,我们从科学投资角度出发,利用数据做一下验证,可以看到中证股票型基金指数整体上对中证800指数是有稳定向上的超额收益的。如果我们再逐年地回顾,会发现每年有超过50%比例的基金跑赢指数的年份是居多的,而且多次90%的基金跑赢指数,跑赢指数时的平均超额收益率也较高。在其他年份里,平均来看跑输指数的基金也维持在较中性的水平,而且跑输指数的平均负向超额收益率都很低。

因此,我们从历史数据上就可以验证了一些传闻中的故事,将其生搬硬套到中国市场上是不科学的,也是不成立的。

最后,我们再看一组整体宏观趋势的指标。当我们利用数据去实践科学投资的时候,需要注意的是利用数据来“降维”,而不是引入各种繁杂的数据导致不断“升维”。那么这两个指标就能够很好地帮助我们“降维”理解宏观趋势。

一个是城镇化率,衡量了我们整个城镇化建设的进程,可以看到经历了过去几十年波澜壮阔的改革和建设后,城镇化率最新值已经达到65%左右水平,国际上主流发达国家也就是70%的水平,城镇化率再提升的空间确实已经不高了。

另一个是资本化率,也就是我们上市公司的总市值与近四个季度GDP的比值,可以看到这个数值仍然在中性偏低的水平。并且这个数值还有一个名字叫巴菲特指标,巴菲特认为,若两者之间的比率处于70%至80%的区间之内,这时买进股票就会有不错的收益。但如果在这个比例偏高时买进股票,就等于在“玩火”。而我们目前的资本化率是72%,是巴菲特认为的机会。

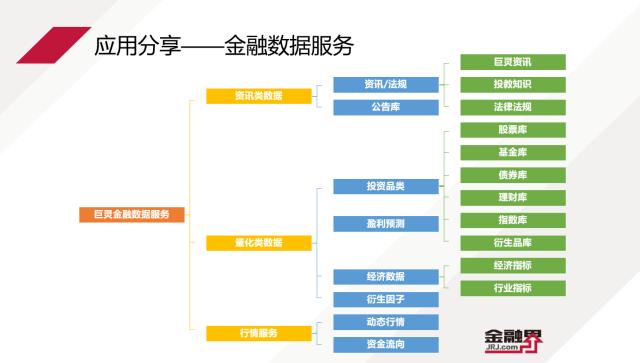

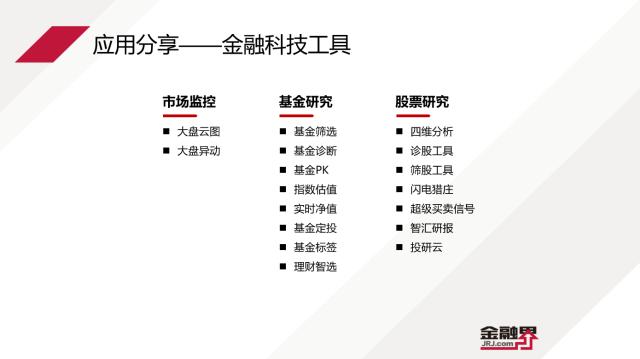

数据是交易、是财富管理服务的灵魂,探索如何更好发挥数据在其中中的驱动价值,是未来所有与财富管理相关机构在未来数智化竞争中赢得优势的重要手段。牟晟豪介绍,巨灵通过20多年的积累,形成了两套产品体系(见下图),一套是数据服务,另一套是金融科技工具,来帮助广大机构与普通投资者更好地实践科学投资。

更值得一提的是,巨灵财经还基于自身的投资研究,形成相应模型和观点,出品了“灵犀智投”,一方面为广大投资者提供更好的投资产品,另一方面也是我们重要的实盘验证。并且相关的所有投资观点、科普文章我们都会实时发布在灵犀智投公众号上,欢迎广大机构朋友、普通投资者朋友参与互动交流,一起学习和成长。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管81.40

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照79.67

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.85

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中markets4you毛里求斯监管| 零售外汇牌照| 主标MT4| 全球展业|75.06

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管92.51