2022红盘收官!食品板块近20日涨幅居首!银行ETF(512800)、券商ETF(512000)单日吸金均超亿元!

今天是2022年最后一个交易日,沪指全天在3100点下方红盘震荡,创业板尾盘收跌,整体市场交投较为平淡。从全年来看,受各种因素影响,沪指全年呈“W”走势,累计下跌15.13%,年线止步三连阳;深证成指累计下跌25.85%;创业板指累计下跌29.37%。

回顾今年市场,年初稳经济增长逻辑下,基建扛起大旗;四月底开始的反弹行情中,新能源赛道一时风光无两,但实际上,以煤炭为首的传统能源,才称得上贯穿全年的王者;年末公共卫生防控调整之后,抗疫主线、消费复苏主线轮番表现。

展望2023年,安信策略表示:短期结构轮动是关键,关注消费和大金融。短期消费难言结束,会在内部充分轮动。若消费内部充分轮动结束,重回大金融的可能性较大,数字经济、安全链和中特估值体系为代表的科技成长产业投资需要精细布局,围绕高景气成长的大反弹仍处于酝酿的前期。

财信证券认为,2023年中国资产迎来战略配置时点:2022年在业绩疲软、估值承压、风险偏好下降等多重冲击下,A股及港股指数大多领跌全球主要股指,本轮A股调整幅度已达2012年、2018年熊市水平。相较全球股市而言,上证指数、恒生指数处于估值洼地,后续存在较大估值上修的可能性。展望2023年,欧美国家经济硬着陆风险增加,中国外需存在较大不确定性,预计中国将处于加杠杆周期。叠加中国公共卫生防控优化、地产融资改善政策效果显现,预计中国经济将领先全球复苏,人民币汇率将止跌回升,中国资产也将领涨全球。

开源证券分析,静待公共卫生防控达峰后,国内经济将进入“下行末期”甚至走向“复苏初期”,届时,A股将有望迎来明显的反转行情。2023年1月A股有望迎来“春季躁动”,“反攻”行情值得重视。市场不再寻找政策避险,反而更加聚焦:拥有基本面支撑(制造业)、对流动性及风险偏好更具备弹性的成长风格,同时,也将挖掘与经济复苏共振的高β行业。

【市场热点回顾及解读】

2022年最后一个交易日,沪指盘中再度冲击3100点;深成指走高,创业板指尾盘回落翻绿。截至收盘,沪指涨0.51%报3089.26点,深成指涨0.18%报11.15.99点,创业板指跌0.11%报2346.77点;两市成交额再度萎缩,合计6041亿元。

北向资金今日尾盘出现一定抛压,全天微幅净买入0.93亿元。12月北向资金累计净买入350亿元,年内累计净买入900亿元,自陆股通开通以来连续9年加仓A股,但加仓额度创2017年以来新低。

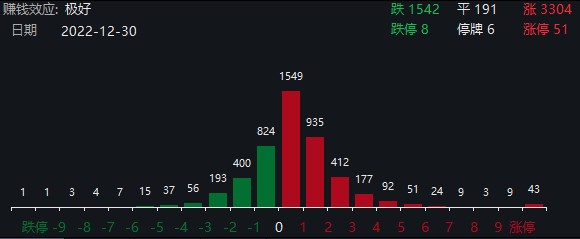

从个股表现来看,今日A股市场共3304只个股上涨,1542只下跌,191只持平,赚钱效应极好。

盘面上看,WEB3.0、AICG、抖音平台、虚拟人等概念涨幅居前,保险、文化传媒、互联网等行业表现活跃;熊去氧胆酸、特效药、锂矿等概念跌幅靠前,精细化工、基本金属、电信等行业走势低迷。

资金动向方面,申万一级行业中,传媒获主力资金净流入31.30亿元,居31个申万一级行业首位!食品饮料、商贸零售位居第二和第三位。从近20日主力资金净流入数据来看,医药生物、食品饮料、商贸零售分别获主力资金净流入272.07亿元、210.00亿元和140.59亿元,位居前三!

【ETF全知道热点盘点】今日重点聊聊食品饮料、银行和券商的交易和基本面情况~

一、食品ETF(515710)

今日食品ETF(515710)收涨0.77%,月线上看,食品ETF(515710)连续反弹两个月,11月、12月累计涨幅超26%。

虽然近5日食品板块小幅下跌,但近20日,食品板块的累计涨幅7.07%,依旧高居全市场所有行业第一(申万一级行业口径)。

主力净流入数据方面,食品板块今日获主力净流入超24亿元,为全市场第二(申万一级行业口径)。

【未来展望】

知名大咖、新财富最佳策略分析师——荀玉根在最新发布的《疫后哪些消费复苏更强?》研报中对疫后消费股的演绎逻辑做了分析,核心观点如下:

1、疫后消费股或演绎三层逻辑,一是短期视角下的消费场景修复,二是中期视角下居民消费能力和意愿修复,三是远期视角下行业自身成长性及竞争格局;

2、拉长时间看,行业格局改善或具备消费升级逻辑的行业更优,如啤酒、白酒等。

3、食品饮料赛道4个细分行业上,白酒:场景复苏助力收入增长,名酒受益行业集中度提升;啤酒:需求复苏与结构升级共振;调味品:行业短期需求承压、成本上涨,静待拐点;软饮料:看好线下人流量复苏驱动行业业绩加速恢复。

我们认为,食品板块11月以来持续跑出超额收益的核心是,估值端的持续修复:一方面公共卫生防控政策转向持续超预期,另一方面2023年消费拉动稳定增长预期不断变强。

在上述两个因素不断向好的背景下,食品板块未来一年的行情值得期待。短期板块若遭遇基本面压力、或公共卫生防控超预期放开后的短期冲击,导致板块回调,则或为逢跌布局区间。

看好未来中长期消费需求恢复的投资者,不妨考虑食品ETF(515710)。

公开数据显示,食品ETF(SH515710)跟踪中证中证细分食品饮料主题指数,6成仓位布局白酒,4成仓位布局饮料乳品、调味等其它食饮领域龙头,其中“茅五泸汾洋”权重超50%(贵州茅台、五粮液、泸州老窖、山西汾酒、洋河股份),重仓聚焦一线白酒龙头,同时覆盖古井贡酒、舍得酒业等次高端区域性白酒龙头股高成长弹性,兼顾伊利股份、海天味业等乳品、调味品国民刚需食饮龙头。

投资者还可场外申购、定投食品ETF的“小跟班”——华宝中证细分食品ETF联接基金(A:012548;C:012549),最低10元即可买入,便捷高效。

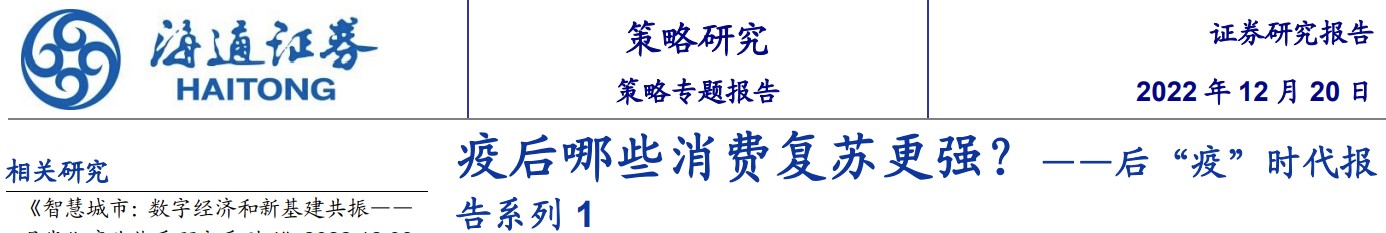

二、银行ETF(512800)

今日银行板块放量上涨,A股规模最大银行ETF(512800)收涨0.62%,继续在20日线上方运行。值得注意的是,银行ETF(512800)下午几乎全时段维持溢价交易,收盘溢价率达0.08%,资金右侧布局意图明显。

最新数据显示,银行ETF(512800)已连续2日获资金净流入,最新单日估算资金净流入高达1.13亿元(截至12.29)。

* 截至2022.11.30,全市场共有10只跟踪纯粹银行指数的ETF,银行ETF(512800)规模最大

资金动向上,银行板块单日及近5日主力净流入额均位居全市场第4位(申万一级行业口径)。

【A股申万一级行业12.30主力净流入TOP10】

我们在12月28日已提示,在基本面触底+政策向上的周期中,高赔率的金融板块具备地产修复+消费复苏的双重估值修复潜力。

【未来展望】

中泰证券戴志锋团队在12月28日发布的2023年度策略中认为:预计明年政策放松的力度超预期:地产需求端的政策有望较全面放开;稳经济增长的政策会大力推出。政策向好,推动银行股上行。

此外,2022年银行股走势与地产股相关性达0.86,2023年地产仍是银行股的重要因素。

近期资金开始连续借道银行ETF(512800)布局银行板块,信号意义不容忽视。银行板块估值仍处低位,中证银行指数最新市净率仍在0.5倍区间,低于指数发布以来98%左右的时间区间,市场对于银行资产质量的担忧基本已充分计入估值,对于看好地产链、以及防控政策优化下经济复苏预期改善的投资者,不妨关注银行ETF(512800)。

三、券商ETF(512000)

今日,券商板块早盘活跃,一度拉升近1%,随后窄幅震荡,截至收盘,东方证券涨1.82%,领涨券商板块,国投资本、长城证券等涨幅居前,中证全指证券公司指数收涨0.41%。

热门ETF方面,代表板块行情的券商ETF(512000)年末收官涨0.48%,成交额3.59亿元,有所缩量,收盘站上5日线和10日线。

资金方面,震荡调整区间券商ETF(512000)获得资金逆市加仓,昨日单日“吸金”超1.24亿元,最近10个交易日中有7日实现资金净流入,合计金额2.73亿元。

【机构最新热评:看好明年券商板块行情】

招商证券非银团队最新观点认为,公共卫生防控短期冲击有限,推荐券商板块。短期市场受防控放松后第一轮群体感染冲击,券商板块的经营景气度有所回落,但冲击终将过去,参考北京等地已陆续恢复正常,景气度的改善向好将更多影响明年行业基本面向上。在当前估值水平较低背景下,我们可以更乐观一些,明年市场信心和经济增长有望回暖,交投活跃度及风险偏好恢复带来券商业绩的修复。

开源证券非银团队最新观点认为,稳经济增长进一步突出,继续看多券商板块。低估值叠加稳定增长政策以及基本面底部复苏是非银板块整体上涨的逻辑,市场近期走势低迷一定程度压制了券商板块弹性。高层会议突出稳经济增长,而券商估值仍处于低水位,继续看多券商板块机会。

风险提示:食品ETF被动跟踪中证细分食品饮料产业主题指数,该指数基日为2004.12.31,发布日期为2012.4.11。银行ETF被动跟踪中证银行指数,该指数基日为2004.12.31,发布日期为2013.7.15。券商ETF被动跟踪中证全指证券公司指数,该指数基日为2007.6.29,发布日期为2013.7.15。指数成份股构成根据该指数编制规则适时调整,其回测历史业绩不预示指数未来表现。文中提及个股仅为指数成份股客观展示列举,不作为任何个股推荐,不代表基金管理人和本基金投资方向。任何在本文出现的信息(包括但不限于个股、评论、预测、图表、指标、理论、任何形式的表述等)均只作为参考,投资人须对任何自主决定的投资行为负责。另,本文中的任何观点、分析及预测不构成对阅读者任何形式的投资建议,本公司亦不对因使用本文内容所引发的直接或间接损失负任何责任。投资人应当认真阅读《基金合同》、《招募说明书》、《基金产品资料概要》等基金法律文件,了解基金的风险收益特征,选择与自身风险承受能力相适应的产品。基金过往业绩并不预示其未来表现!根据基金管理人的评估,食品ETF、银行ETF、券商ETF风险等级均为R3-中风险。销售机构(包括基金管理人直销机构和其他销售机构)根据相关法律法规对本基金进行风险评价,投资者应及时关注基金管理人出具的适当性意见,各销售机构关于适当性的意见不必然一致,且基金销售机构所出具的基金产品风险等级评价结果不得低于基金管理人作出的风险等级评价结果。基金合同中关于基金风险收益特征与基金风险等级因考虑因素不同而存在差异。投资者应了解基金的风险收益情况,结合自身投资目的、期限、投资经验及风险承受能力谨慎选择基金产品并自行承担风险。中国证监会对本基金的注册,并不表明其对本基金的投资价值、市场前景和收益做出实质性判断或保证。基金投资需谨慎。

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管89.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47