贝恩资本与居静:美资实控在华数据中心企业的一道思考题

近日,中概股公司秦淮数据的一纸公告,将这家刚刚上市两年的中立IDC服务商推上了风口浪尖。这家过去被冠以“字节跳动主要数据中心服务商”光环的IDC新贵,在12月13日发布公告,创始人居静被免去董事职务,其所持有8%具有超级投票权的B类股被大股东贝恩资本主导的董事会以违反竞业及不招揽协议的理由剥夺。至此,秦淮数据成为中概股中唯一由外资基金全面实质控制的上市公司。外界分析,此举将为贝恩出售秦淮数据扫平障碍。

“收购-合并-出售”是贝恩资本绝对控股型投资方式的惯常路径。在基础设施重资产领域,贝恩资本投资秦淮数据这一案例上投资周期之短、回报之高、推进之顺利,堪比成立之初由罗姆尼带领下最耀眼时代的投资回报率并肩。

2012年,共和党候选人罗姆尼距离总统之位只有一步之遥时,贝恩资本被放在了镁光灯下。据《华尔街曰报》对从1984年贝恩资本创立到1999年初罗姆尼掌舵公司期间贝恩投资的77家公司进行了调查,结果两项发现:一个发现是截至贝恩首批投资的第八年年末,22%的公司不是申请破产重组就是关门大吉,有时还有大量裁员。还有8%的公司问题太大,贝恩投资的所有资金都付诸东流。另外一个发现是,虽然贝恩为投资者带来了丰厚回报,但大都只是来自其投资的很小一部分,超过70%的资金收益来自10家交易,其中4家最后还是难逃脱破产重整的宿命。

贝恩思退:5.7亿美元入局IPO前就已收回大部分收购成本

2005年,贝恩进入中国,但中国大众对于贝恩资本开始关注,却始于停留2009年年国美的“黄陈之争”。从当下回看,国美今天的衰落或许从黄光裕入狱一刻起就已成定局,但“黄陈之争”带来的内耗也令国美丧失了最佳的发展窗口,这也是不争的事实。贝恩从2009年以18.04亿元认购国美股份,持股5年半后,2015年以20亿元套现,账面仅赚了1.96亿元,投资回报率约11%。回顾这笔投资,贝恩资本亚洲私募股权联席主管竺稼曾对媒体坦言:“这不是个成功的案例,也不是我想要达到的回报。”虽然在投资回报上毫无亮点,但国美案例却应该是中国商业故事上抹不去的教案——中国家族企业的治理进化、美国PE基金的低调侵略性给中国企业现代化治理和融资警惕“门口的野蛮人”上了最生动的一课。

2015年,贝恩退出国美。同一年,居静在北京创立秦淮数据,强调以“前店后厂”模式发展。在初期,秦淮就以北京、上海、深圳为前店核心,在环首都、长三角、粤港澳建设超大规模数据中心集群。2016年网宿科技入局秦淮数据,甫又在入局两年后的2018年末约9.9亿元甩卖,其理由是自建数据中心提供服务的模式属于重资产的业务类型,项目前期投入资金量大,回收周期相对较长。尽管自从2015年完成定增融资后,一直到2018年12月31日网宿科技账面始终趴着超过40亿元现金。但网宿科技彼时称,通过出售所持秦淮数据股份,减轻了公司投入资金的压力。网宿科技的这一腾挪安排和说法至今被小股东念念不忘,至今4年过去了仍有小股东不时在投资者互动平台追问。

而接手网宿科技持有的秦淮数据股份的,正是美国基金贝恩资本。

2019年5月29日,贝恩资本高调宣布,中国定制化超大规模信息基础设施运营商秦淮数据,正式宣布获得贝恩资本5.7亿美元投资,这是彼时中国数据中心行业发生的单笔最大融资。竺稼在入局秦淮数据时对其前景信心满满。称:“信息基础设施产业是技术密集型和资本密集型行业,贝恩资本一次性投资秦淮数据5.7亿美元,仅仅是个开端,后续我们(贝恩资本)会联合国内金融机构及国际财团通过夹层基金等各种方式来大力支持秦淮数据的超大规模项目投资,还会尽快帮助秦淮数据通过登陆资本市场的方式来拓宽融资渠道。”

对于创始人居静,竺稼彼时也不吝溢美之词,他说:“秦淮数据的管理团队是我们(贝恩资本)见过的最具备战略眼光、最有执行力、最赋专业能力和创新能力及资源整合能力的团队。从贝恩资本的全球投资经验来看,秦淮数据还具备快速走向国际第一梯队的巨大潜力。”

事实也证明竺稼和贝恩资本的眼光,在2019年5月贝恩资本入局一年半后,2020年10月秦淮数据就完成了美股IPO。而根据IPO披露稿显示,在IPO前一个月,贝恩将持有的一部分老股转让给欧洲养老基金APG和SK等机构。这意味着在秦淮数据IPO前,贝恩资本就已经收回了大部分当初投资秦淮数据的收购成本。

贝恩资本竺稼与居静在秦淮数据IPO之夜上合影,共同感受敲钟喜悦。贝恩资本竺稼与居静在秦淮数据IPO之夜上合影,共同感受敲钟喜悦。

上市当日,秦淮数据市值就达58亿美元,以贝恩资本当时持股49.1%计算,其持有市值达约28.5亿美元,较其投资时的5.7亿美元,翻了近五番。即使是当下,以截至2022年12月22日秦淮数据29.04亿美元市值计算,贝恩资本持有市值也达12.72亿美元,较5.7亿美元,仍然浮盈翻番。

从翻了近五番,变成翻了一番,看似不亏的投资,为何浮盈遭遇“膝盖斩”?外界认为,居静在2021年12月3日的突然去职,成为了股价的转折点。

居静出局: 征服字节跳动却遭美资大股东清洗

2021年12月3日,突然行业流传秦淮数据集团董事会邮件截图,免去居静CEO职务,盘前急跌近10%。当日公告披露该事项,开盘后,又大幅下探,收盘时较前一日收盘下跌32.88%,较上一个交易日收盘跌幅近半。

有媒体分析,秦淮数据没有对居静的去职做出任何解释,正是居静帮助公司制定出了“环境友好”的战略,使得秦淮数据相较同行受到投资者的更多青睐。而在暴跌后的下一个交易日,秦淮数据在居静去职后召开了一次“特别”电话会议称,由于在战略上存在分歧,董事会将居静免职。具体原因是董事会不赞成居静带领公司进入发电行业、装备制造行业等数据中心上下游环节;相反,董事会认为公司应该继续聚焦数据中心业务。[3]

从连续财报的业绩对比来看,从2020年10月IPO以来,秦淮数据的业绩一直处于高速增长区间,并没有被居静的去职所影响。

居静离职CEO前公布的财报:

2018年,秦淮数据实现营收9848万元,净亏损1.38亿元;

2019年,秦淮数据实现营收8.53亿元,净亏损1.7亿元;

2020年,秦淮数据实现营业收入为18.31亿元,净亏损2.83亿元;

2021年Q1,秦淮数据实现营业收入6.43亿元,在中概股IDC中首次实现盈利,净利润为5820万元;

2021年Q2,秦淮数据实现营业收入6.86亿元,净利润为6514.9万元,连续两个季度实现盈利,因此上调了全年业绩预期;

2021年Q3,秦淮数据实现营业收入12亿元,净利润升至2.41亿元;

居静离职CEO后公布的财报:

2021年Q4,秦淮数据实现营业收入7.82亿元,净利润为1.15亿元;

2021年,秦淮数据全年营收为28.52亿元,净利润为3.16亿元;

2022年Q1,秦淮数据实现营业收入9.2亿元,净利润为0.9亿元;

2022年Q2,秦淮数据实现营业收入10.38亿元,净利润为1.99亿元;

2022年Q3,秦淮数据实现营业收入12.03亿元,净利润为2.41亿元;

在居静任内,秦淮数据从大幅净亏损转向盈利,并在居静去职后,仍然保持了营业收入的稳定和净利润的持续盈利。从研究机构的视角看,字节跳动和秦淮数据2027年结束、长达10年的服务合同,确保了业绩的稳定性。

中信证券称,中期来看,字节跳动作为秦淮数据的核心客户仍将保持强劲增长,将对公司订单形成强力储备。

媒体称,在客户结构上,秦淮数据的第一大客户一直是字节跳动,2018-2020年,字节跳动为这家公司贡献的收入占比从33%跃升至82%,可视为秦淮业务发展的核心支柱。而受益于字节的强劲需求增长,秦淮数据的营收连续七个季度超出预期,2018年起录得净亏损就逐步收窄,2021年迎来盈利拐点,实现了3.16亿元的净利润。这也不外乎电话会议上,董事会要求专注数据中心发展的原因。

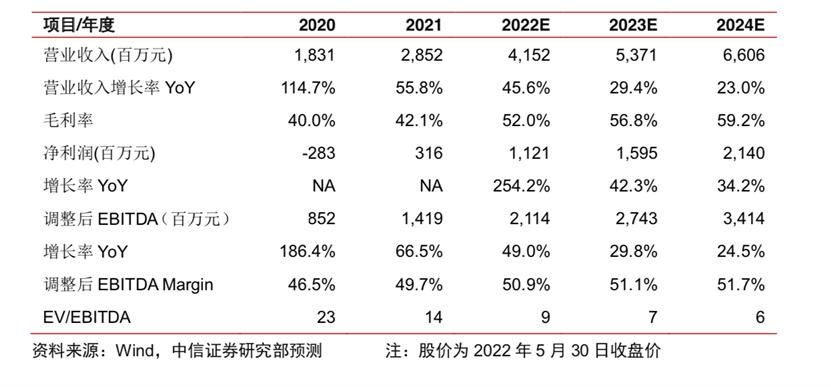

根据中信证券的预测,2022年、2023年、2024年,秦淮数据无论从营收增长率还是毛利率,无论是净利润和调整后的EBITDA,都有不错的增长水平。

而坚挺的业绩预期、大客户IDC需求增长预期和10年长合同,也给贝恩资本寻求退出在不利的大环境中创造了相对有利的局面。

事实上,自秦淮数据上市后,中美科技战、贸易摩擦也波及到中概股的走势,不仅秦淮数据市值缩水,在美股上市的万国数据和世纪互联股价也遭遇腰斩,万国数据在此背景下,在港股双重上市。但对于中概股IDC厂商来说,美股对于IDC行业成熟的估值和亚洲股市对于IDC偏低的预期,使其纵在中概股风暴中,也进退维谷。而对于贝恩资本控股的秦淮数据来说,美资持有并主导中国IDC龙头企业,对于中美风暴眼关注的公司监管、数据安全等话题,更是感到芒刺在背。也令外界猜测,贝恩退意甚浓。

事实上,居静去职后,媒体也曾报道,美国IDC公司EdgeConneX以及亚洲私募公司PAG都有浓厚兴趣收购秦淮数据。但相关传闻却无后续。在今年11月最新传出的招商局有意接盘贝恩资本,相关方似乎也未有进一步动作。而12月13日,秦淮数据召开董事会,居静全面出局秦淮数据,他的董事职位遭到罢免,他的8%具有超级投票权的B类股被转为A类普通股。外界认为,居静持有的8%投票权将影响贝恩资本退出、新收购方接盘。

在秦淮数据最初的IPO招股材料中载明,1股A类普通股具有1票投票权,1股B类股则具有15票投票权,若贝恩资本和居静将B类股转售给非贝恩资本或非居静关联的投资实体和个人,各自相应的B类股将成为A类普通股。而以居静遭罢免董事前仍持有的8%投票权计算,若贝恩出售全部秦淮股权给非贝恩资本或非居静关联的投资实体和个人后,居静将成为公司唯一拥有投票权的相关方,大约持有41%投票权。这将造成新收购方入局后,公司依然有一个具有强大话语权的、具有唯一超级投票权的相关方,这或许是收购方不愿看到的。

作为创始人,居静一手主导了秦淮数据成为字节跳动IDC的主要供应商,并随着字节跳动的发展,秦淮数据也成为了国内中立IDC的头部企业。但竺稼带领的贝恩资本和居静从你侬我侬,短短两年之间,为何割袍断义,其背后究竟发生什么,外界似乎无从知道细节。

但从“战略分歧”这四个字来评判,公开信息中,仍然能够看得到中国IDC发展的产业细分、资本边际和战略思考。

短期估值PK长期主义IDC看得见的收益与摸不着的红利

如何在中国做IDC,以2020年为界线,是有一定的区别的。

2020年前的中国IDC厂商,是以产能驱动的,其中心是围绕下游客户的订单,扩大数据中心规模,占领北上广深等一线城市或核心都市圈等低时延节点,满足云计算、AI算力等下游核心客户的业务扩张。万国数据的成长和秦淮数据的崛起莫不如是,这也是资本市场对IDC企业估值的主流评判标准:头部客户长单锁定长期现金流、总容量规模增长锁定客户需求扩张、一线城市周边拓展锁定低OPEX(较低电价或补贴电价)。

无论是零售型数据中心还是批发型数据中心,2020年之前,在互联网高速发展、云计算需求猛增、AI算力崛起的产能迅速增长区间中,躺着也能等到客户的IDC企业,在本已经是重资产投资的行业中,其核心关注点当然是尽快锁定优质客户,通过融资或IPO上市做大市值,通过优质客户带来的稳定现金流形成良性的财务循环,这成为IDC看得见的收益。

这一趋势在2020年3月数据中心被纳入新基建范畴,鼓励数据中心加快发展的背景下达到了高峰。当年4月,阿里巴巴宣布未来3年再投2000亿元,用于云操作系统、服务器、晶片、网络等重大核心技术研发攻坚和面向未来的数据中心建设,而“自研自用”已被提上“新一代数据中心”建设的议程。当年5月,腾讯宣布,腾讯未来五年将投入5000亿,用于新基建的进一步布局。

在2020年9月,中国宣布力争在2030年前实现“碳达峰”、2060年前实现“碳中和”的重大战略后,数据中心从年初的“大干快上”转折向挖掘数字基础设施的“双碳价值”,IDC界发生了一定的价值转向,形成了中国IDC战略思考的分水岭。

数据中心一直是社会经济层面的高耗能行业。有数据表明,2018年,全国的数据中心用掉了1608.89亿千瓦时电量,比上海市2018年全社会用电量(1567亿千瓦时)还多。以单个数据中心来看,电力成本通常占数据中心OPEX(运营成本)的五至六成。

在传统的化石能源体系中,数据中心等下游产业通常通过将数据中心选址在电价较低的中、西部地区以寻求电价成本的降低,提升数据中心的竞争力。但下游客户要求的低时延为核心诉求时,中西部数据中心尽管有低电价作为支撑,但通常存放的是对于时延没有太高需求的冷数据,一定程度限制了中西部数据中心的发展,也令IDC厂商对上游的电力领域没有太多的“非分之想”。

在这样的产业竞争格局中,强调数据中心使用绿电,并在谋求在绿色能源领域有所作为的思想似乎确实不受欢迎,而在重资产的IDC之外还要承担重资产的绿色能源电力拓展,对于资本更是极不友好。

这也难怪在居静去职后,媒体有此评论声音:“居静在零部件制造和发电领域的野心的确有问题,因为它们都是资本密集型业务,无法迅速带来利润。秦淮数据一直处于亏损状态,虽然在2021年获得了净利润,但随着投资的增长,去年的现金持有量也在减少。简而言之,秦淮数据目前没有资本在新业务上进行大举投资,股东们有理由担心它盲目涉猎新领域,尤其是需要大笔支出的领域。”

但双碳战略走过2021年,迈向2022年时,数据中心领域有了新的顶层设计——东数西算,在划定的8个国家算力枢纽节点和10个国家数据中心集群中,张家口、中卫、和林格尔、庆阳、贵安等数据中心集群,无不是绿色能源的富集地区。

2021年和2022年,在绿色电力的交易中,阿里、腾讯、万国数据等企业成为了全国绿色电力的主要买家。

最新的趋势是,阿里、万国、腾讯都在数据中心直接布局了分布式光伏电站。未来是否会有数据中心企业或者互联网大厂直接在上游布局集中式可再生能源发电基地,成为在“东数西算”产业新格局中的观察方向。

而布局能源究竟是不是中国IDC该坚持的长期主义,在中国IDC产业由东部向中部西部变迁的过程中,IDC企业能够吃到怎样的能源红利,虽然现在摸不着,但或许在未来的三五年,能够看得正确的答案。(来源:程度 巨潮WAVE)