现在的特斯拉=圣诞礼物?

因为诸多利空,特斯拉股价已经跌到了近两年最低。在Seeking Alpha上看到一篇关于特斯拉的文章,里面的看多观点还是蛮有趣的,就节选部分内容出来分享给大家,不作为投资建议。

基本面完好无损且“相对”便宜

12月,一共37%的跌幅让特斯拉的股价恢复到两年多来未见的估值,并且对长期持有的投资者具有吸引力。

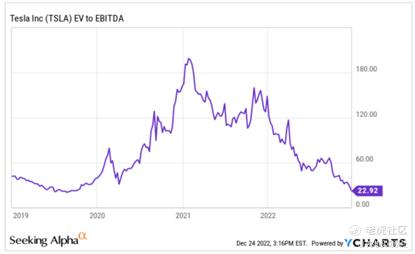

图片来源:YCharts

EV/EBITDA处于2019年9月以来的最低水平,特斯拉的交易价格为TTM EBITDA的23.4倍,为16.01亿美元。预计23财年EV/EBITDA将进一步改善,特斯拉的交易价格约15.1倍,预计EBITDA约为249亿美元。

EBITDA利润率持续强劲增长,随着销量的增长,从2019年第四季度的8.9%达到2022年第三季度的21.4%; 因为柏林和奥斯汀可能为利润率扩张提供充足的空间,23财年销量进一步增长,23财年22%的EBITDA利润率相当于约249亿美元的EBITDA,收入为1130亿美元(与22财年的810亿美元收入相比增长约40%)。

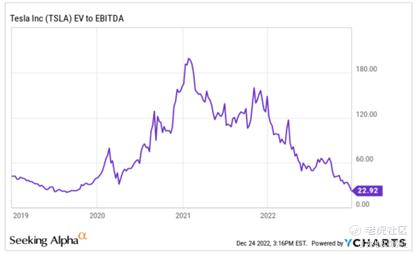

图片来源:YCharts

盈利能力也相当强劲,得益于软件和高装饰车型的提振——TTM的净利润率已接近豪华车制造商保时捷(Porsche AG)和法拉利(Ferrari)的14.95%。随着营收突破10亿美元,净利润率的扩大为未来6至8个季度的进一步盈利增长打开了大门。

特斯拉的PEG对追求价值的投资者来说已经下降到相当有吸引力的水平,每股收益的年增长率约30%,以考虑到充满挑战的汽车市场、折扣和可能降低的平均售价以及外汇的影响。在这样的增长下,23财年的每股收益将达到5.10美元,预期市盈率为23.9倍,PEG略低于0.8。

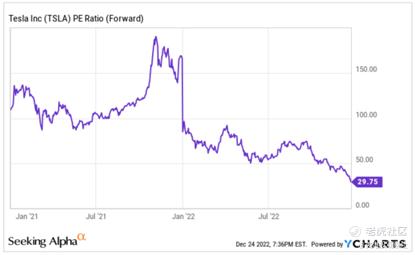

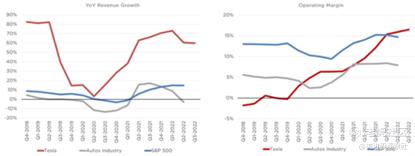

图片来源:特斯拉

尽管通用汽车、福特等传统原始设备制造商的估值要低得多——EV/EBITDA的5倍到8倍,P/E的5倍到7倍等等,但特斯拉的收入、EBITDA和EPS增长率要高得多,为不断增长的电动汽车行业提供了市场领先的准入(尽管存在多重阻力)。例如,特斯拉的预期收入增长潜力超过40%,每股收益增长超过30%,而通用汽车的增长率只有个位数。

看看上面的图表,特斯拉相对于汽车行业和标准普尔 500指数(SPY)的卓越基本面表现。特斯拉的收入同比增长率持续强劲,最近一次收入同比增长约60%,而汽车行业的收入同比增长约15%,该指数下降约15%。营业利润率现已超过汽车行业和指数平均水平。

从基本面来看,特斯拉最近的暴跌使其股价达到了两年多来从未见过的水平,相对于目前的增长而言,股价相对具有吸引力,PEG和EV/EBITDA处于合理范围内。

当然了,还是有风险的!

除了由于汽车市场低迷和外汇的不利影响,2023年特斯拉的强劲盈利增长可能面临挑战之外,未来一年特斯拉还可能面临其他多重阻力。说实话,特斯拉的交易更多的是基于情绪而不是基本面,围绕马斯克出售股票和在推特上扮演的角色的叙述对股价产生了重大的负面影响。

展望未来,监管压力和FSD/自动驾驶仪的问题可能会发挥更大的作用,随着越来越多的ICE制造商开始部署电动汽车,日益激烈的竞争和市场份额问题也将成为人们关注的焦点。

另外还有关于特斯拉FSD的利空。加利福尼亚州通过了参议院1398号法案,该法案将“要求销售任何配备部分自动驾驶功能的新乘用车的经销商或制造商”准确描述该功能的功能和限制。SB 1398还将“禁止制造商或经销商欺骗性地命名或营销”这样的系统,这直接针对特斯拉的“全自动驾驶”系统,该系统也面临着一些诉讼和国家调查。

那你看,现在的特斯拉,真的能上车嘛?欢迎留言!

$特斯拉(TSLA)$

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47