日本央行提升收益曲线 风险市场恐再次受到抛压 稳定币市值降低 — 2022.12.21

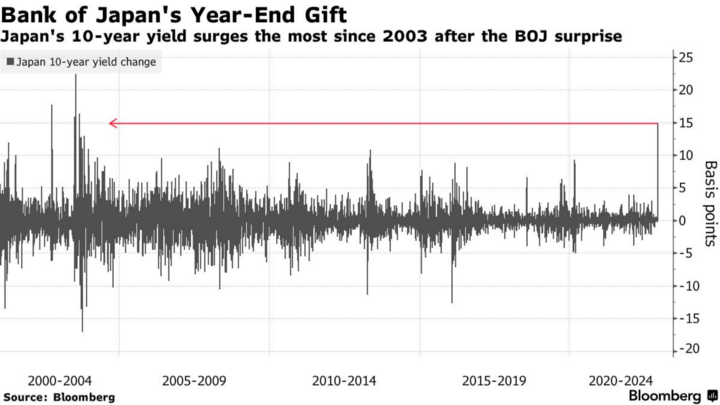

最近24小时最大的新闻应该就是日本央行将10年期国债收益率目标上限从0.25%上调至0.5%,虽然上调的幅度并不大,但对于全球风险市场却造成了冲击,主要还是因为很长一段时间以来日元都是处于负利率的状态,借贷的彻成本相当的低,这也导致了大量的全球交易者在日本借出日元然后换成美元和欧元进行投资。

Twitter @Phyrex_Ni

而调整后借贷的成本上升,才会导致有大量从日元衍生出的资金出现回流的情况。但目前日本的通胀水平相比于欧美还是很低的,持续的宽松政策在对标欧美加息的情况下会导致日元的贬值,所以这次的日本央行的调整看上去更像是“日元保卫战”,尤其是还宣布了在明年三月开始将要阔表购买日债。

因此此举对于整体风险市场,尤其是欧美的股市来说很有可能会引发新一轮的抛售,但是从美股昨天的走势来看,虽然日本宣布后确实出现了大幅下跌的迹象,但是在美股开盘后可以明显看到纳指,标普和道琼斯反而出现了上涨的趋势,甚至是BTC和ETH都出现在日本公布调整收益曲线后的上涨。

这就要分两个不同的情况来解读,首先是开盘后美股的上涨,是因为在昨天晚上21点30分公布了美国11月的新房建造数据,其实这两个数据本身并不算是重要数据,就像昨天上午的推文中说的一样,从10月份开始每个月新建房屋都是下跌的,但是劳工统计局那边却没有明显的变化。而这次是不是同样目前还不知道。

但确实是因为市场的情绪太差了,所以稍微利好一些的数据都会被市场解读为是否会影响美联储的政策,针对住房的问题其实美联储和我们一样都在猜什么时候劳工统计局才会录入最新的数据,房屋和房租的价格下降已经说了超过两个月了,但通胀中房屋相关的指数还是在继续上涨的,这也是鲍威尔所关心的。

而相对宏观市场的较为确定性来说,中午开始出现的BTC和ETH的上涨却找不到准确的依据,毕竟在当时纳指期货等期货市场反而都因为日本央行的收益曲线的调整而出现了下跌,唯一符合一些的就是黄金的走势在当时和BTC较为接近,都是因为美元指数的下跌反而引发了更多的资金的避险性投资。

但重合也只是阶段性的,在美国开盘后BTC和ETH的价格还是恢复到了和纳指期货的高度同步。确实很难有明确的解释,但之前我们也聊过BTC和黄金价格的相关性,毕竟只有黄金出现上涨的时候作为“数字黄金”的BTC才会引发更多的资金的关注。如果作为主流避险资产的黄金都处于下跌,币市就更不用说了。

另外日本央行的调整对于当前市场来说也并不都是坏事,前边我们也说了,黄金的上涨是因为美元的下跌引发的避险情绪,所以日本的调整引发了日元升值,对应的美元指数出现了下跌,尤其是在公布后美元指数一直维持在104的下方,几乎抹平了美联储对于终端利率提升后引发的结果,更多资金开始关注非美金资产。

但对于美债来说其实并不友善,刚刚出现收益率下跌的情况后又因为日本的举措继续资金外逃,尤其是长段利率上涨的更是迅猛。但美债对标的仍然是终端利率只要美联储能够确定好最终的利率,美债的收益还是会降下来,毕竟加息已经进入到第二阶段,大幅度的加息基本不会再出现了。

一月虽然没有加息,但2月1日(北京时间2月2日凌晨)就是新一轮的议息会议,所以对于影响美联储的决定来说,仍然是12月的非农和CPI的数据。首先就是1月6日公布的非农和失业率,想来小伙伴也都知道了,对于美联储来说降低工资提升失业率才是最重要的,也是当前对于终端利率最大的衡量标准。

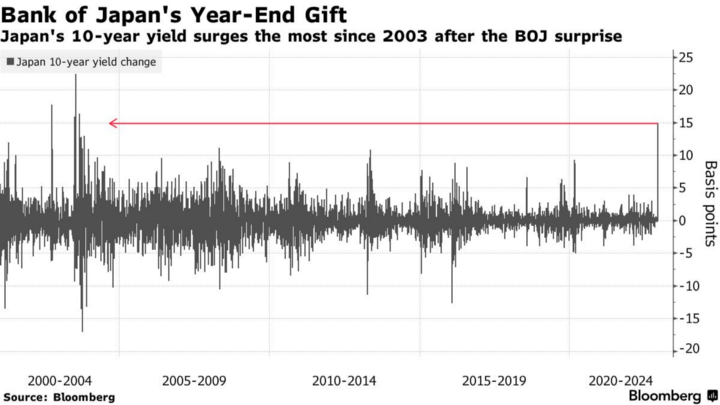

可以说进入一月以来第一场也是最大的博弈就是非农数据了,而前一天的小非农能够起到的作用有限,毕竟已经几个月小非农和非农出现了不同步的情况。而非农数据中不起眼的工资变化的重要性甚至超过了非农和失业率本身。目前时间还有两周,再加上上周就传出了华尔街也会启动大规模裁员的消息。

所以非农数据的下降确实有可能,失业率的提升也有可能,但平均工资是否可以下降就说不好了。时隔一周的以后的1月12日还会公布12月的CPI数据,虽然鲍威尔说更多的关注再工资和就业领域,但如果说非农决定的是美联储加息的上限,那么通胀就是决定的美联储加息的下限。而对于CPI数据来说房屋才是至关重要。

从目前的情况来看,石油的价格虽然相比11月还是会下跌,但下跌的幅度并不会很大,所以对于CPI减值的贡献有限。而食物目前仍然没有看到下跌的迹象,很有可能会继续作为提升CPI的存在。剩下的主力数据就只有住房了,如果住房指数可以录入降低值的话,CPI确实有很大的可能连续第三次出现较大减值。

因此,一月份的博弈基本在上半个月就能见分晓,而下半月开始也不太平,美股的第四季度财报又要出来了,从2022年最后三个月的情况来看,即便是亚马逊和苹果都不乐观,更别说特斯拉了,因此在一月份风险市场的震荡可能并不会过于轻松,对于目前还在空仓的小伙伴来说继续观望未必是错误的。

很多小伙伴一直都希望币市可以和美股脱钩,但真的脱钩FTX暴雷的那个月又是如何,没有业绩和财报支撑的币市如果在失去美股同样的投资者,不是没有参考,节假日的低流通就是最好的对照。尤其是目前币市的市值在大幅缩水的情况下,以前BTC还能算是一只绩优股,ETH也能勉强挤进美股。

但在目前的熊市情况下,即便是BTC都已经不够看了。尤其是在FTX暴雷后欧美的主流机构都出现了离场的迹象,所以最起码在币市的市值回升,购买力上升,外部资金大规模进入前,和纳指期货的高度同步只有好处而没有坏处。尤其是外部资金的进入或者是内部资金的离场仍然是判断币市走势的有效方式。

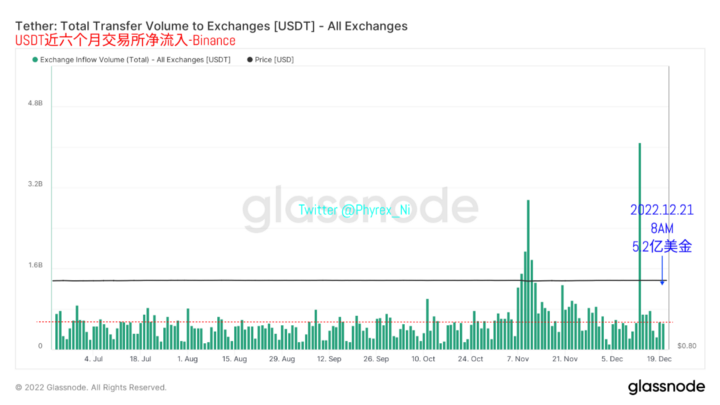

从截止到今天早晨八点的数据来看,作为成交主力的USDT市值再一次出现了上升,虽然增涨的幅度并不大,但也表明了以欧洲人为主的购买主力不但没有在通胀的阴影下缩减开支,反而还在追加投入的资金,尤其是USDT的市值前两周已经是净增涨的趋势,新入场的资金即便不会马上转换为购买力也代表了下场的可能。

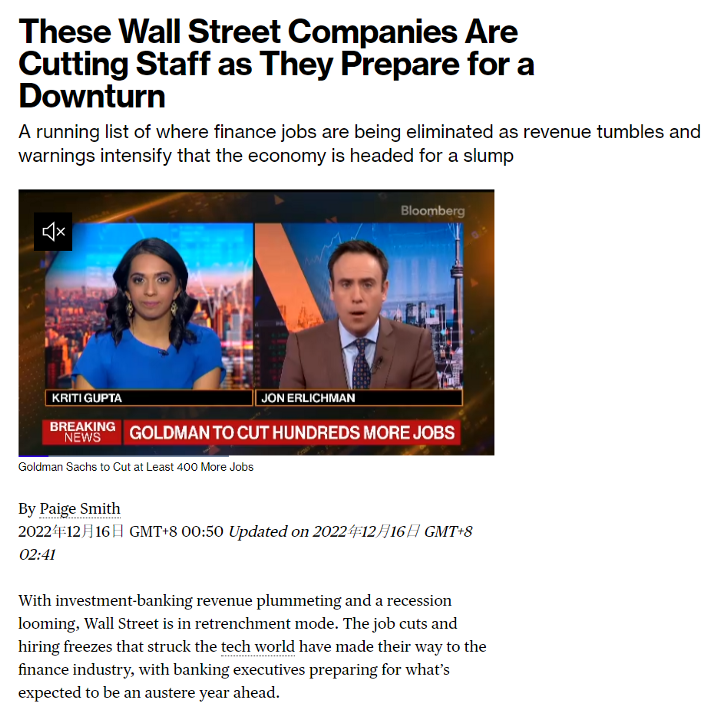

而作为成交次主力的BUSD,虽然Binance的FUD已经渡过,大规模的提现行为几乎中止,利空的信息也被平息,但BUSD的市值不但没有恢复,还是出现了降低的情况。虽然降低的幅度不大,但是从时间上来看,BUSD市值的下降很难判定和USDT市值的上升有关联,因此BUSD的减值很有可能就是资金的真正离场。

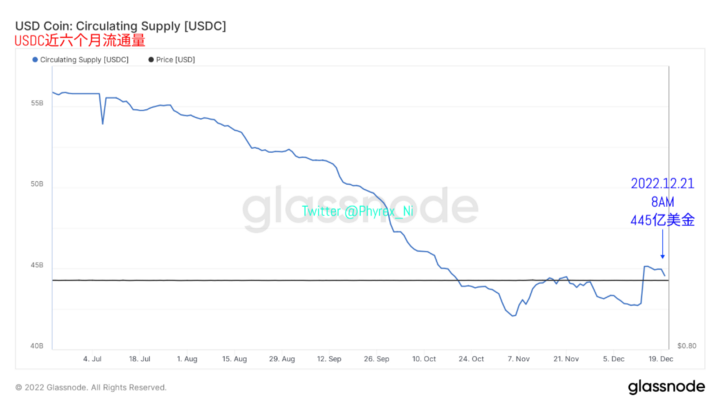

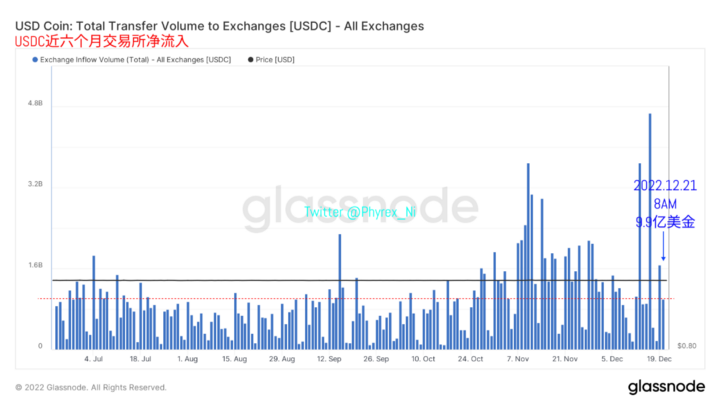

之所以没有提USDC也是因为昨天晚上做视频的时候就发现了,相对USDT和BUSD都是较小幅度的市值变化来说,代表了美元主力的USDC市值的降低就是数倍于USDT和BUSD的变化值,近4亿美金的24小时内减值还是一笔蛮大的数据,尤其是在Binance存量资金没有变化的情况下,这部分减值很有可能就是美元投资者的离场。

所以从三个主力稳定币的市值来看,USDT的少量增值仍然无法对冲BUSD和USDC市值的降低,也代表了更多场内资金的流失,也不是不能理解,毕竟周末就到圣诞节了,该结算的也要结算了,该准备发奖金的也要开始套现了,对于更多的传统投资者来说,即便是再喜欢稳定币,年终奖也会是要美金更为稳妥。

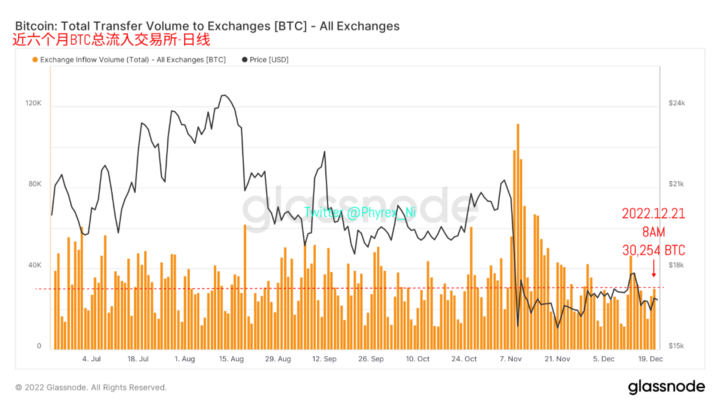

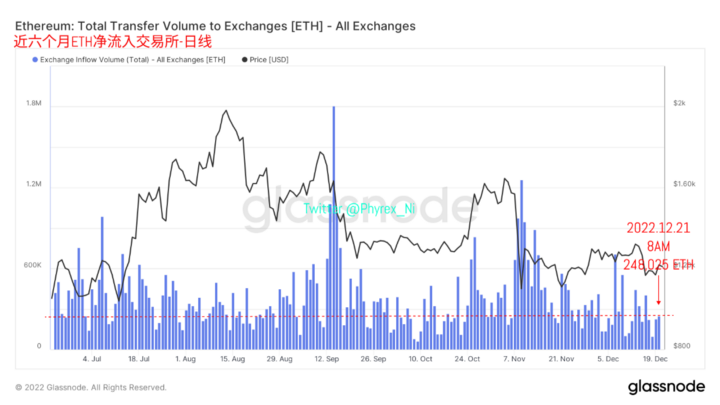

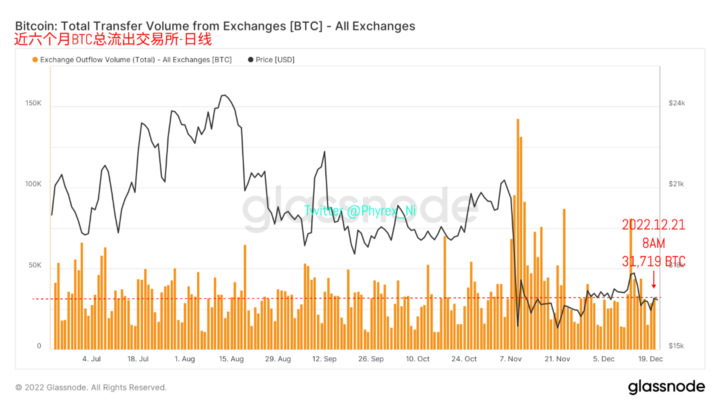

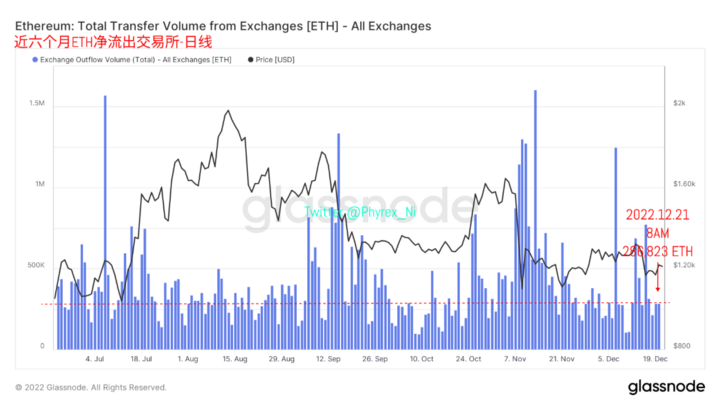

最后仍然是看一下BTC和ETH的交易所互动,首先还是转入到交易所的抛压情况,可以看到周二的数据确实出现了提升,但提升量并没有很高,甚至低于上周的平均抛压,这也说明了持币者已经陆陆续续的脱离了恐慌的情绪,虽然价格的变动依然引发了短期获利筹码的离场,但更多的筹码依然在向着长期持有移动。

在看交易所提现数据之前,可以先看一下作为欧洲和美国购买力的USDT和USDC转入交易所的资金量,USDT仍然在欧洲的主力交易时区保持着较强的购买,而USDC的购买情绪也有高于近半年平均值的表现,从这个方面来看,降低的币价对于存量资金还是有一定的吸引力,剩下的就是看这部分新购买的筹码会否短期抛售。

在看到了资金量的数据后,再回过头看从交易所的提现数据就可以清楚的发现,不论是BTC还是ETH确实是出现了净流出的迹象,而且更多的流出不在是因为对于交易所暴雷的恐慌,而是因为价格降低而抄底的行为。但也仍然可以看到,买入的力度并不是很大,虽然可以覆盖整体的抛压,但减持量有限。

总结:日本央行的实质加息行为在短期内让主力风险市场可能遇到的抛压增重,翻倍的借贷利率在熊市低收益的情况下很大的可能会促使资金回流,但即便如此,0.5%的长端利率仍是较低的水平,不会造成本质性的破坏。而随着圣诞节的到来,更多的博弈要放在2023年一月的上半月,尤其是工资的上涨与否才是关键。

而对于币市来说,不稳定的市场情绪仍是阻碍场内资金变为购买力的主要原因,而通过稳定币的市值可以看到,虽然USDT的市值接连15天都出现了上涨的趋势,但上升量仍然不足以对抗BUSD和USDC市值的减值,尤其是代表美元的USDC再次出现24小时内的大幅度下降,对于币市的购买情绪起到了负面的作用。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管92.42

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.26

- 监管中axi15-20年 | 澳大利亚监管 | 英国监管 | 新西兰监管79.20

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照82.07

- 监管中GTCFX10-15年 | 阿联酋监管 | 毛里求斯监管 | 瓦努阿图监管60.90

- 监管中VSTAR塞浦路斯监管| 直通牌照(STP)80.00

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.81

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56