短期公共卫生防控冲击不改复苏趋势

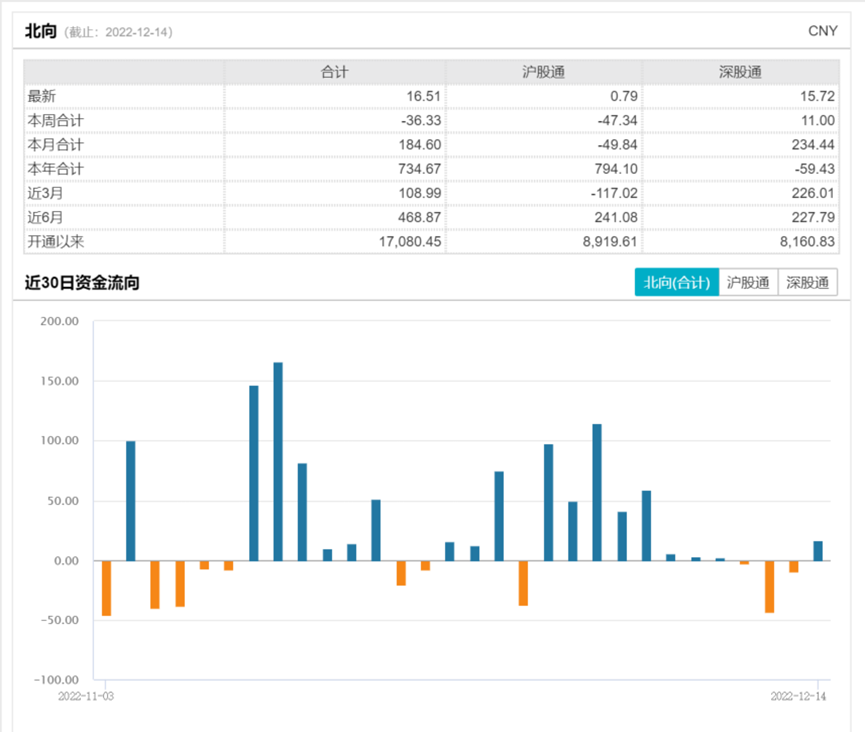

12月14日,A股三大指数涨跌不一,截至收盘,沪指涨0.01%,深成指跌0.02%,创业板指跌0.34%。两市超1800只个股上涨。沪深两市今日成交额8109亿元。北向资金全天净买入16.52亿元。盘面上看,酒店餐饮、旅游、白酒等板块涨幅居前,疫后复苏板块呈现抱团迹象。前期热门的医疗板块迎来回调,地产、钢铁、电力设备等板块同样表现不佳。

(数据来源:Wind)

12月13日晚间美国公布11月CPI,11月未季调CPI同比升7.1%,季调后CPI环比升0.1%,均低于预期。受此利好信息兑现影响,美股高开,但盘中走弱,截至收盘,道指涨0.3%,标普500指数涨0.73%,纳指涨1.01%。美股CPI数据低于预期,有望减轻美国政策紧缩压力,激进加息可能迎来转折点。根据纽约联储银行周一发布的月度消费者预期调查,11月份美国民众对未来12个月的CPI预期为5.2%,低于之前一个月时预计的5.7%,同时也创下了2021年8月以来调查预测的最低水平。对未来三年和五年的CPI预期也有所下降。

短线看,商品价格的加速下行或下压美国CPI的环比中枢,叠加基数效应的作用,明年上半年美国CPI大概率延续下行趋势,美国货币政策或完成从紧缩减码(加息幅度逐步放缓)到紧缩维持(停止加息但不降息)的过渡,这一阶段美元流动性的边际改善能够对资产价格的估值带来修复,美股有望迎来布局和配置的时间窗口。可以持续关注标普500ETF(159612),纳指ETF(513100)。

今年以来,交运行业涨幅1.07%,在所有申万一级行业中排名第三,仅次于煤炭和综合板块。交运板块的强势主要受益于疫后修复概念。除了吃喝玩乐之外,出行也会率先受到提振。公路、铁路、航空、物流、油运等板块均不同程度受益于经济的复苏。交运ETF(561320)成分股包含上述板块,高分红、强周期、高弹性板块兼具。

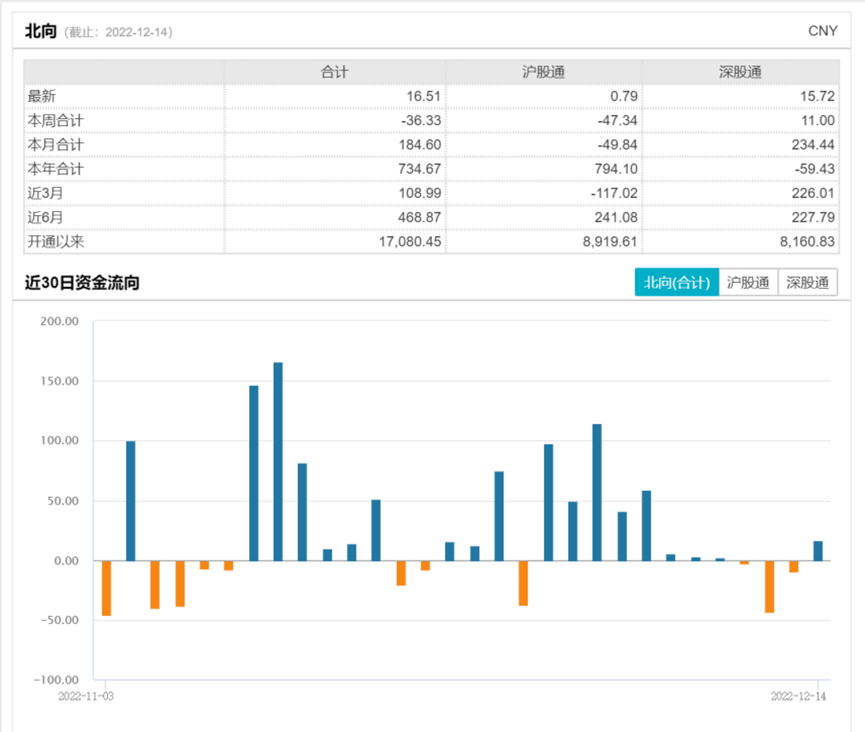

快递业兼具供给弹性和需求韧性,复苏弹性较大。短期来看,疫后复苏加上传统元旦、春节等节日降至,在需求复苏、供应链恢复和旺季催化下,电商快递有望“量价齐升、旺季更旺”。站在长周期视角上,快递行业逐步进入产业发展第三阶段,集中度提升、盈利显著改善。新博弈格局下产能或阶段性压缩,直到落后产能出清,重新均衡,行业集中度提升;同时竞争格局的大幅改善将使得企业盈利水平有望稳步提升。

(数据来源:长江证券研究所,Wind)

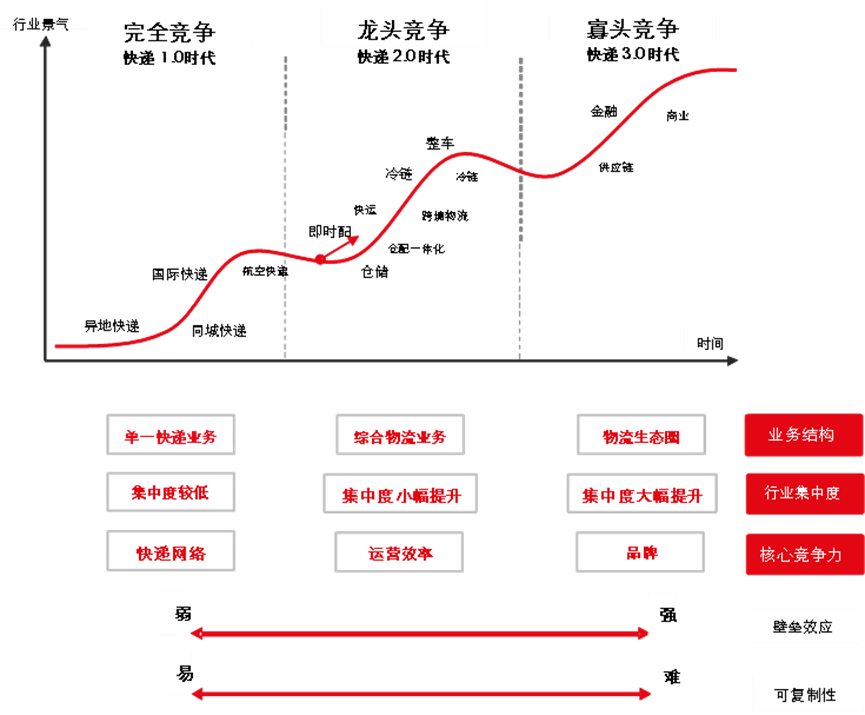

航空板块供给侧受资本开支扩张放缓影响,新飞机交付与购买量历史性下跌,加速老旧飞机出清。需求端来看,公共卫生防控缓解后需求有望大幅回暖,国内出行有望提速。若2023年公共卫生防控缓解、出行政策放松,需求复苏后行业有望实现供需格局扭转。航运板块以油运为主,目前运价处于历史低位,基本面支撑下高弹性的航运板块或迎来高景气、长时间的大周期行情。

(数据来源:申万宏源证券研究所,Wind)

交运ETF覆盖航运、物流、航空、铁路公路等领域的龙头公司,覆盖面广。展望未来,物流、航运、航空方面均有良好前景,板块整体弹性较好,可关注公共卫生防控动态优化下,疫后修复、供需错配带来的投资价值。目前,短期可能会迎来公共卫生防控的大爆发,板块复苏趋势可能受到冲击。但这一打击带来的影响是暂时的,后续在疫苗和特效药以及其他因素的影响下,经济进入复苏周期,居民收入和预期将得到改善。建议感兴趣的小伙伴可以逢低布局交运ETF(561320)。

同样可能受短期冲击、但疫后修复趋势较明确的行业还有建材板块。建材板块主要可以分为传统型建材消费型建材。传统建材以水泥、玻璃为代表,受地产周期属性影响大。消费建材包括防水材料、石膏板等,有其内生的增长潜力,具有一定周期性的同时成长性较强。经历了过去一段时间的地产下行周期,消费建材板块内的竞争格局得到了优化。因此,后续地产周期进入上行时,消费建材可能将具备更大的向上弹性。

建材行业今年受到的冲击很大一部分来源于需求端,地产的不景气影响了建材行业的现金流。而地产板块受损的关键在于个人购房能力和意愿均受到了较大的打击。随着公共卫生防控措施的出台,居民收入将会在未来一段时间内逐渐得到修复,居民对于房地产和个人收入的信心也会随之增强,之前持续下行的地产产业也将会重新回到正轨。可以关注建材ETF(159745)。

(来源:界面AI)

声明:本条内容由界面AI生成并授权使用,内容仅供参考,不构成投资建议。AI技术战略支持为有连云。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管93.02

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管88.21

- 监管中FXBTG10-15年 | 澳大利亚监管 |83.48

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47

- 监管中OneRoyal10-15年 | 澳大利亚监管 | 塞浦路斯监管 | 瓦努阿图监管85.75

- 监管中易信easyMarkets15-20年 |澳大利亚监管 | 塞浦路斯监管85.38

- 监管中FXCC10-15年 | 塞浦路斯监管 | 直通牌照(STP)85.26