中金所“上新”!国企价值重估又一利器?

7月22日,中证1000股指期货和期权相关合约正式挂牌交易,为中小市值个股带了新的交易工具。时隔四个多月,中国金融期货交易所(以下简称“中金所”)再度“上新”,这次则是聚焦大市值公司。

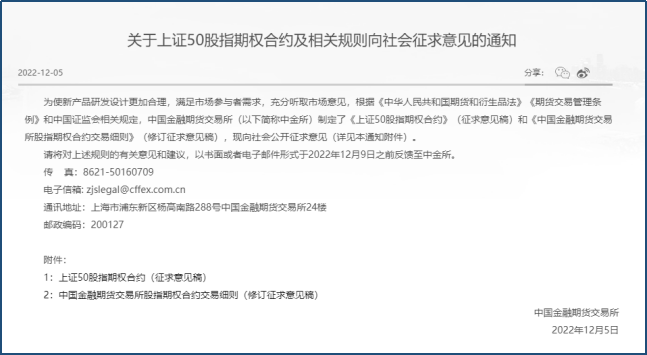

上证50股指期权要来了

12月5日晚间,中金所发布公告,就上证50股指期权合约及相关规则向社会征求意见。这一消息在金融圈内引起广泛关注。

根据相关征求意见稿,上证50股指期权合约标的物为上证50指数,其他主要条款均与已上市的沪深300股指期权、中证1000股指期权产品保持一致。合约乘数为每点100元,最小变动价位为0.2点,每日价格最大波动限制为上一交易日上证50指数收盘价的±10%。以12月5日上证50指数收盘价2676.14点计算,合约面值约为26.76万元。

回顾国内股票期权的发展,上证50ETF期权作为第一个上市的金融期权品种,有着将近8年的发展时间与投资者积累,市场份额占比大,为投资者所熟悉。上证50股指期权与上证50ETF期权作为挂钩同一指数系列的期权品种,投资者可以凭借对上证50ETF期权的熟悉度,更快地认识和了解新品种的特点与应用方式。因此,上证50股指期权有望在上市之后迅速成长。

国企价值重估的又一支撑

目前,中金所已上市六大权益类金融衍生品,包括沪深300股指期货、中证500股指期货、中证1000股指期货、上证50股指期货、沪深300股指期权和中证1000股指期权。

从影响来看,上证50股指期权的推出,将为沪市大市值龙头公司提供全新的风险管理工具,给出更加灵活的风险对冲方案。对于市场整体而言,将有助于形成覆盖大、中、小盘股的较为完整的风险管理产品体系,共同维护市场稳定,提升资产配置效率。

此外,对银行、险资等机构投资者而言,可以排除市场波动隐忧,积极配置优质股票,进一步利好大盘,这也意味着量化私募将在股票市场风险对冲上有所作为,A股整体估值也会由于配置资金的增加而被动提升。

除了优化风险管理体系外,上证50股指期权的推出对上市国企也有影响。

上证50指数挑选了沪市规模大、流动性好的最具有代表性的50只证券作为样本,综合反映上海证券市场最具市场影响力的一批龙头企业的整体表现。

数据显示,上证50最新前十大权重股分别为,贵州茅台、中国平安、招商银行、隆基绿能、兴业银行、长江电力、中信证券、中国中免、恒瑞医药、药明康德。11月以来,上证50指数走出一轮上涨行情,11月单月涨幅达到13.53%。

值得一提的是,上证50指数中绝大多数是大型国有企业,与其相关的金融衍生品将为这些上市公司的价格发现和合理定价发挥作用。业内人士认为,如果站位更高一些,上证50股指期权及其他权益类金融衍生品,应该也是易会满主席日前提到的“探索建立具有中国特色的估值体系”中的重要一环。

大盘股和小盘股谁是主角?

A股市场上,一直存在着大小盘轮动的现象。

例如在2013-2015年小盘股的表现更好一些,2016年之后由于降杠杆等一系列因素,明显收紧了市场流动性,小盘股也进入了调整期。但最近几年,随着流动性不断宽裕,A股市场小盘风格再度展露强势。不少基金经理认为,大小盘的轮动往往会持续几年,本轮小盘的相对强势周期远没有结束。

但是,随着近期国企价值重估愈发火热,以“中字头”概念股为代表的大盘股持续上涨。大、小盘股之间的跷跷板效应再次被摆上台面,后市的风格将如何转变成了热议的话题。

以此次上证50指数期权为例,结合与金融衍生品的互动来说,大盘股的风险对冲能力其实更优。大资金持有优质蓝筹股,当股市存在回调风险的时候,大资金可以通过做空金融衍生品来对冲持股风险,而小盘股由于走势与大盘相差相对较大,所以金融衍生品对于小盘股的对冲风险功能相对较弱。

短期来看,天风证券认为当下至2023年1月,权益类资产性价比仍具吸引力,复苏预期交易仍然是市场短期的主线,流动性边际收缩对成长股和中小盘风格的压制更为明显。大盘价值与金融的投资价值较高。

中长期来看,开源证券则判断,未来国内经济趋于复苏,“估值合理+信用下沉”的情况下,基本面、资金面和情绪面均利好沪深300和中证1000,一旦情绪面缓解,A股有望重拾上涨行情,建议配置:大盘价值与中小盘成长(更具弹性)。

交易商排行

更多- 监管中EXNESS10-15年 | 英国监管 | 塞浦路斯监管 | 南非监管88.77

- 监管中FXTM 富拓10-15年 |塞浦路斯监管 | 英国监管 | 毛里求斯监管85.36

- 监管中GoldenGroup高地集团澳大利亚| 5-10年85.87

- 监管中金点国际集团 GD International Group澳大利亚| 1-2年86.64

- 监管中Moneta Markets亿汇澳大利亚| 2-5年| 零售外汇牌照80.52

- 监管中IC Markets10-15年 | 澳大利亚监管 | 塞浦路斯监管91.71

- 监管中CPT Markets Limited5-10年 | 英国监管 | 伯利兹监管91.56

- 监管中GO Markets高汇15-20年 | 澳大利亚监管 | 塞浦路斯监管 | 塞舌尔监管87.90

- 监管中alpari艾福瑞5-10年 | 白俄罗斯监管 | 零售外汇牌照87.05

- 监管中AUS Global5-10年 | 塞浦路斯监管 | 澳大利亚监管86.47